摘要:垃圾焚燒行業(yè)新聞專題">垃圾焚燒行業(yè)概況

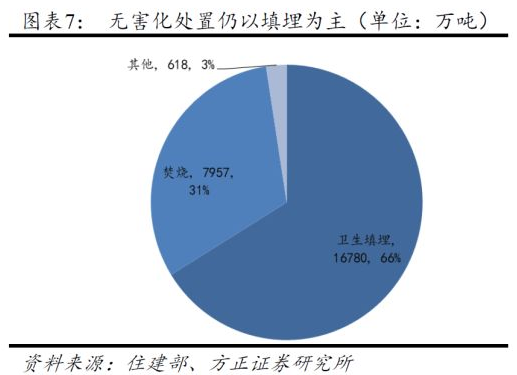

垃圾焚燒發(fā)電行業(yè)平均毛利率36%,平均凈利率19%,現(xiàn)金收入比102%,資產(chǎn)負(fù)債率58%����,商業(yè)模式?jīng)Q定了行業(yè)重資產(chǎn)與穩(wěn)現(xiàn)金流的屬性��。我國垃圾焚燒在無害化處置中的占比為31%��,填埋仍是主要的垃圾處理方式����,垃圾焚燒行業(yè)仍有發(fā)展空間,預(yù)計十三五期間新建市場1500億����,運(yùn)營市場440億/年。行業(yè)集中度相對較高�����,競爭格局趨于穩(wěn)定�����。

A股垃圾焚燒發(fā)電上市公司差異性分析

行業(yè)內(nèi)公司在項目建設(shè)����、項目運(yùn)營質(zhì)量、運(yùn)營項目階段��、會計處理方式等方面存在差異性����,本文選取偉明環(huán)保、上海環(huán)境���、中國天楹�、綠色動力�、瀚藍(lán)環(huán)境���、旺能環(huán)境6家垃圾焚燒發(fā)電企業(yè)進(jìn)行橫向?qū)Ρ取?/p>

項目投資建設(shè)決定了在建工程轉(zhuǎn)無形資產(chǎn)的賬面價值,通過折舊攤銷間接影響運(yùn)營期盈利能力��,而建設(shè)總投資中設(shè)備購置占比約50%�����。比較6家公司單位垃圾處置投資額��,偉明環(huán)保最低�,上海環(huán)境最高,與設(shè)備是否自產(chǎn)和成本管控有關(guān)�����。

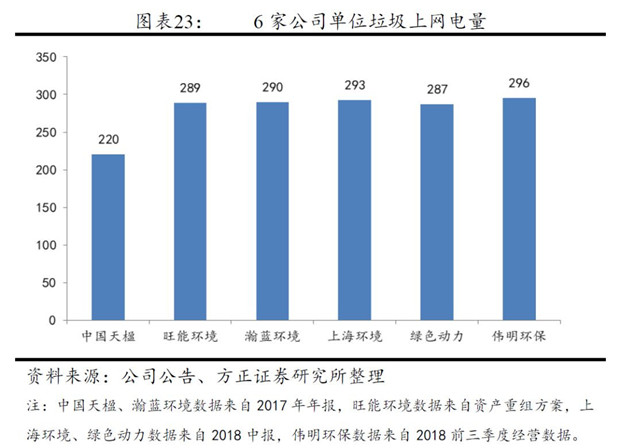

項目運(yùn)營質(zhì)量決定了直接影響項目運(yùn)營期收入和成本��,受垃圾處理價格�����、單位垃圾發(fā)電量����、上網(wǎng)電價等因素影響���。垃圾處置價格,已投運(yùn)項目中上海環(huán)境價格最高�����,與地處上海區(qū)域有關(guān)���;在建項目中,中國天楹價格最高��,主要是由于海外項目單價較高����。單位垃圾上網(wǎng)電量,偉明環(huán)保噸垃圾發(fā)電量最高�,中國天楹最低。上網(wǎng)電價公司間差異性不大����,基本均執(zhí)行0.65元/度。

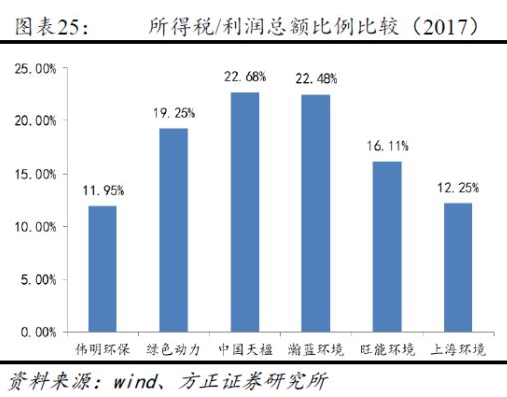

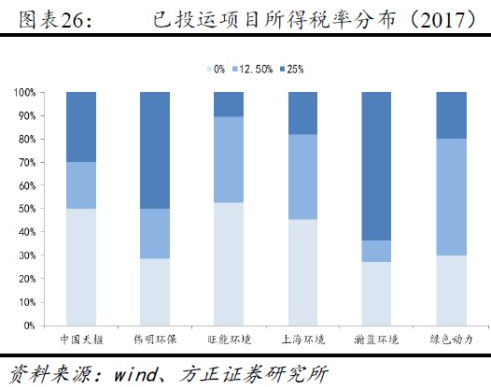

運(yùn)營項目所處階段將會影響稅收優(yōu)惠和償還貸款情況���。所得稅三免三減半:根據(jù)項目投運(yùn)時間不同���,各公司的所得稅率存在一定差異��,所得稅最高為中國天楹22.68%����,最低為偉明環(huán)保11.95%�,與新增免稅項目業(yè)績貢獻(xiàn)大有關(guān)。償還貸款:項目貸款的還款期限通常為8-15年����,比特許經(jīng)營期短。當(dāng)項目貸款還清后�,將帶來財務(wù)費(fèi)用的節(jié)省和現(xiàn)金流凈流入的增加。

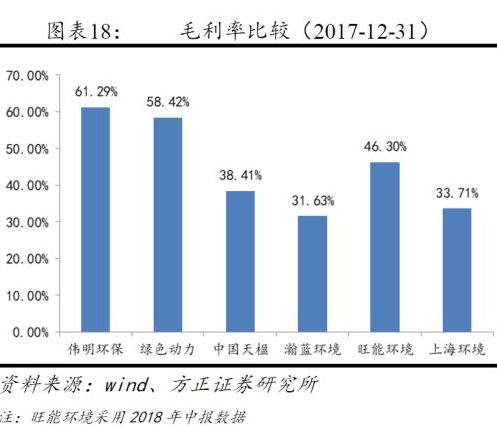

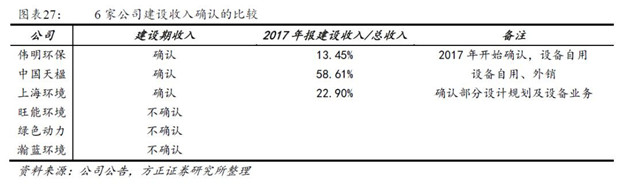

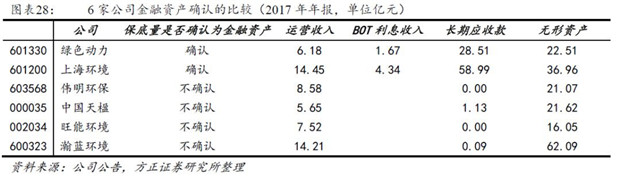

會計處理方式的差異性主要體現(xiàn)在建設(shè)收入確認(rèn)�、無形資產(chǎn)或金融資產(chǎn)的確認(rèn)、預(yù)計負(fù)債等會計處理方式上��。建設(shè)收入的確認(rèn)對于公司整體沒有現(xiàn)金流流入��,同時建造服務(wù)價格的確定給予企業(yè)一定報表調(diào)節(jié)空間�,6家公司中偉明環(huán)保、中國天楹����、上海環(huán)境確認(rèn)部分建造收入�。無形資產(chǎn)或金融資產(chǎn)確認(rèn)方面���,綠色動力��、上海環(huán)境將保底垃圾處置費(fèi)確認(rèn)為金融資產(chǎn)��,建設(shè)投資剩余部分確認(rèn)為無形資產(chǎn);偉明環(huán)保�、中國天楹、旺能環(huán)境�����、瀚藍(lán)環(huán)境將全部建設(shè)投資轉(zhuǎn)入無形資產(chǎn)���。兩種會計處理方式的差異本質(zhì)為特許經(jīng)營項目是否承諾垃圾保底量�,在當(dāng)前垃圾焚燒處置供不應(yīng)求的格局下差異性未能體現(xiàn)出來�。大修費(fèi)用的會計處理,瀚藍(lán)環(huán)境�����、綠色動力、中國天楹將大修費(fèi)用在發(fā)生時進(jìn)行確認(rèn)��,確認(rèn)為營業(yè)成本�����;旺能環(huán)境�、偉明環(huán)保、上海環(huán)境將大修����、重置和恢復(fù)性大修等必要支出確認(rèn)為預(yù)計負(fù)債,并在特許經(jīng)營權(quán)和未確認(rèn)融資費(fèi)用中攤銷�����,使得后者毛利率偏高��,利潤表顯得更加平滑�,同時折現(xiàn)率的選取給予公司一定的報表調(diào)節(jié)空間。

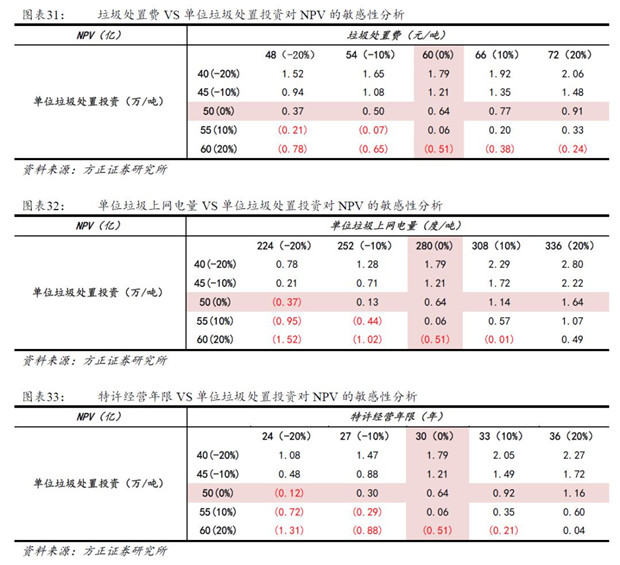

垃圾焚燒項目敏感性分析

通過敏感性測試�����,項目NPV影響因素由大到小依次為:單位投資額>單位垃圾上網(wǎng)電量>特許經(jīng)營期限>垃圾處置費(fèi)���。單位投資額對于項目NPV影響最大��,建設(shè)期成本管控對于項目整體估值影響最大����;其次為單位垃圾上網(wǎng)電量,受到垃圾熱值��、焚燒設(shè)備效率����、自用電比例等因素影響;其次為特許經(jīng)營年限��;最后為垃圾處置費(fèi)�。

A股垃圾焚燒發(fā)電上市公司成長性分析

在建項目建成投運(yùn)是垃圾發(fā)電企業(yè)未來3年可預(yù)期的成長來源�,我們以在運(yùn)項目的運(yùn)營能力為參照,預(yù)測在建項目建成投運(yùn)后的經(jīng)營情況��,通過在建項目NPV/已投運(yùn)項目NPV的指標(biāo)來表現(xiàn)公司成長性��,成長性由高到低依次為:綠色動力����、中國天楹、旺能環(huán)境、偉明環(huán)保�、瀚藍(lán)環(huán)境、上海環(huán)境��。通過目前市值/(在建項目+已投運(yùn)項目)NPV指標(biāo)來衡量上市公司目前的估值水平�����,垃圾焚燒項目估值由高到低依次為偉明環(huán)保���、綠色動力�����、瀚藍(lán)環(huán)境��、上海環(huán)境���、中國天楹、旺能環(huán)境�。

投資建議:

通過橫向比較分析,我們認(rèn)為【偉明環(huán)?����!吭陧椖拷ㄔO(shè)和運(yùn)營效率上均表現(xiàn)突出,會計處理方式給予公司一定報表調(diào)節(jié)空間�����,降低業(yè)績波動性���。從成長性和估值角度�,建議關(guān)注【中國天楹】和【旺能環(huán)境】�。

風(fēng)險提示:

項目建設(shè)進(jìn)度低于預(yù)期,行業(yè)競爭加劇

目錄

1 垃圾焚燒行業(yè)概況

1.1 與其他細(xì)分行業(yè)相比:盈利性好���、現(xiàn)金流優(yōu)

1.1.1 盈利性:垃圾焚燒發(fā)電行業(yè)盈利性好

1.1.2 現(xiàn)金流:垃圾焚燒發(fā)電現(xiàn)金收入比最高

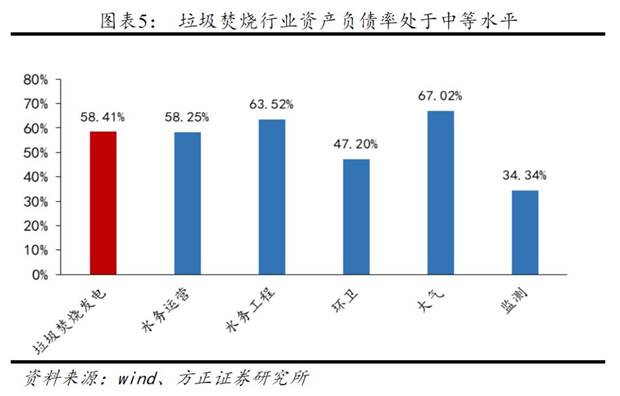

1.1.3 資產(chǎn)負(fù)債率:處于中等水平

1.2 垃圾焚燒行業(yè)發(fā)展分析

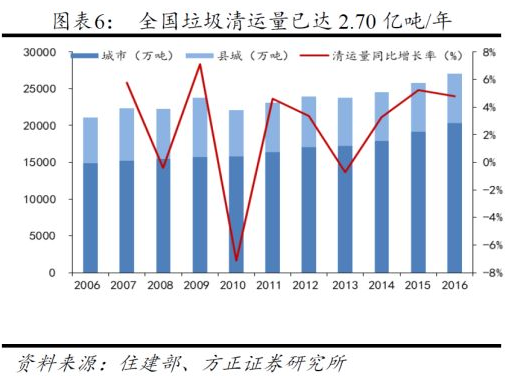

1.2.1 生活垃圾產(chǎn)量逐年攀升��,無害化處置仍以填埋為主

1.2.2 垃圾焚燒更具優(yōu)勢��,2012年以來發(fā)展迅猛

1.2.3 區(qū)域分布不均衡,行業(yè)仍有發(fā)展空間

1.2.4 行業(yè)集中度較高����,競爭格局趨于穩(wěn)定

2 A股垃圾焚燒發(fā)電上市公司差異性分析

2.1 項目投資建設(shè)

2.1.1 單位垃圾處置投資

2.1.2 建設(shè)總投資構(gòu)成

2.2 項目運(yùn)營質(zhì)量

2.2.1 垃圾處理價格

2.2.2 單位垃圾上網(wǎng)電量

2.2.3 上網(wǎng)電價

2.3 項目運(yùn)營階段

2.3.1 稅收優(yōu)惠

2.3.2 償還貸款

2.4 會計處理方式

2.4.1 建設(shè)收入的確認(rèn)

2.4.2 無形資產(chǎn)或金融資產(chǎn)確認(rèn)

2.4.3 大修費(fèi)用的會計處理

3 垃圾焚燒項目敏感性分析

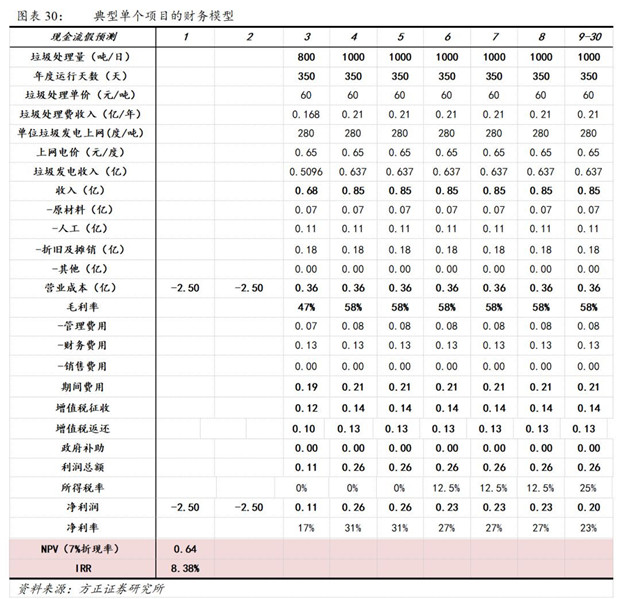

3.1 典型單個項目的財務(wù)模型

3.2 項目NPV敏感性分析

4 A股垃圾焚燒發(fā)電上市公司成長性分析

4.1 已投運(yùn)項目的運(yùn)營能力分析

4.2 在建項目經(jīng)營情況預(yù)測

4.3 在建項目NPV/已投運(yùn)項目NPV

4.4 (在建項目+已投運(yùn)項目)NPV/目前市值

正文

1 垃圾焚燒行業(yè)概況

1.1 與其他細(xì)分行業(yè)相比:盈利性好、現(xiàn)金流優(yōu)

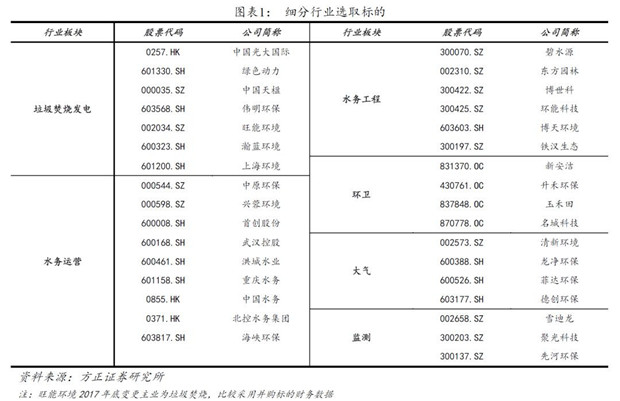

我們選取了垃圾焚燒發(fā)電�����、水務(wù)運(yùn)營、水務(wù)工程�����、環(huán)衛(wèi)����、大氣和監(jiān)測6個細(xì)分領(lǐng)域內(nèi)的代表性上市公司,通過這些上市公司的2017年年報財務(wù)數(shù)據(jù)計算細(xì)分行業(yè)指標(biāo)進(jìn)行比較�。

1.1.1 盈利性:垃圾焚燒發(fā)電行業(yè)盈利性好

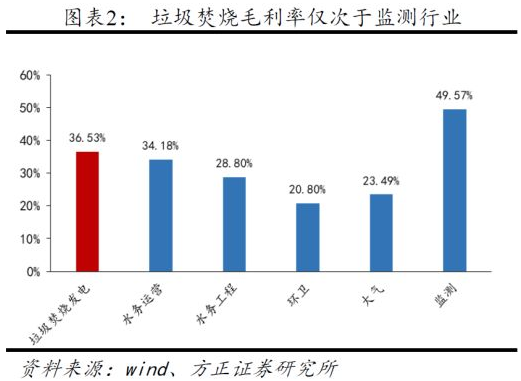

毛利率:僅次于監(jiān)測行業(yè)

垃圾焚燒發(fā)電行業(yè)毛利率與其他細(xì)分行業(yè)相比較高,2017年垃圾焚燒發(fā)電行業(yè)整體毛利率為36.53%����,僅次于監(jiān)測行業(yè),高于水務(wù)��、環(huán)衛(wèi)���、大氣等其他細(xì)分行業(yè)�。

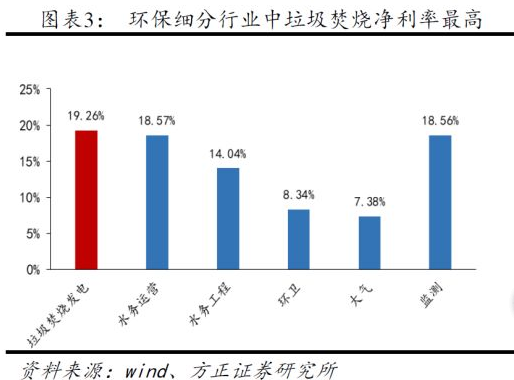

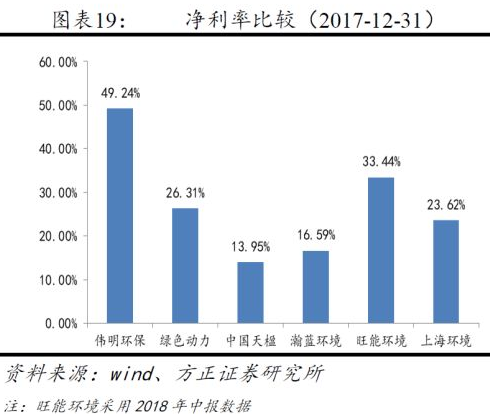

凈利率:細(xì)分行業(yè)排名第一

凈利率方面��,2017年垃圾焚燒發(fā)電行業(yè)整體凈利率19.26%����,高于其他細(xì)分行業(yè)����。

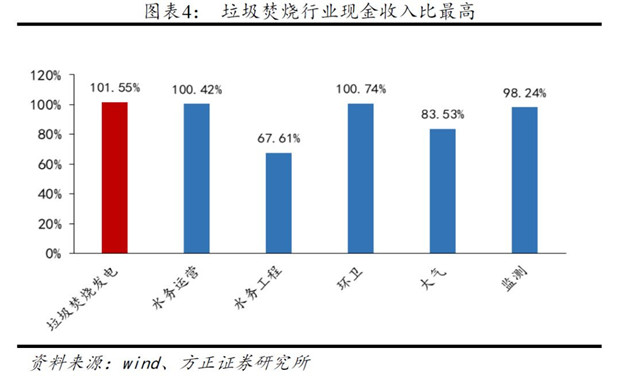

1.1.2 現(xiàn)金流:垃圾焚燒發(fā)電現(xiàn)金收入比最高

從現(xiàn)金收入比來看���,2017年垃圾焚燒發(fā)電現(xiàn)金收入比101.55%����,高于其他細(xì)分行業(yè)�����,表現(xiàn)出運(yùn)營類業(yè)務(wù)良好的現(xiàn)金流情況�����。

由于垃圾焚燒發(fā)電項目投入運(yùn)營后都會按月或按季度收到當(dāng)?shù)卣Ц兜睦幹觅M(fèi)以及電網(wǎng)支付的上網(wǎng)發(fā)電支付款��,并且能夠保證定期按時收款����。

1.1.3 資產(chǎn)負(fù)債率:處于中等水平

從資產(chǎn)負(fù)債率來看��,2017年垃圾焚燒發(fā)電行業(yè)整體資產(chǎn)負(fù)債率為57.56%�����,在環(huán)保各細(xì)分行業(yè)中處于中等水平。

垃圾焚燒發(fā)電項目大多采取BOT等運(yùn)營模式�,一般在項目建設(shè)期通過SPV公司進(jìn)行項目配套融資,商業(yè)模式屬性導(dǎo)致垃圾焚燒行業(yè)具有天然的重資產(chǎn)屬性����。

1.2 垃圾焚燒行業(yè)發(fā)展分析

1.2.1 生活垃圾產(chǎn)量逐年攀升,無害化處置仍以填埋為主

從生活垃圾產(chǎn)量角度�,隨著我國城鎮(zhèn)化進(jìn)程的推進(jìn),城市生活垃圾清運(yùn)量逐年增長��,2016年生活垃圾清運(yùn)量已經(jīng)達(dá)到2.70億噸���,其中城市生活垃圾清運(yùn)量2.03億噸�,縣城生活垃圾清運(yùn)量0.67億噸�����,并在以每年4%-5%的增速逐年攀升����。

從生活垃圾無害化處置角度,目前我國無害化處置能力約81.20萬噸/日��,對應(yīng)年處理量2.53億噸,無害化處置率93.81%�����。

細(xì)分來看�,無害化處置中填埋、焚燒����、其他方式年處置量分別為1.68億噸、0.80億噸�、0.06億噸,占比分別為66%���、31%和2%���,衛(wèi)生填埋仍然是無害化處置的主流方式。

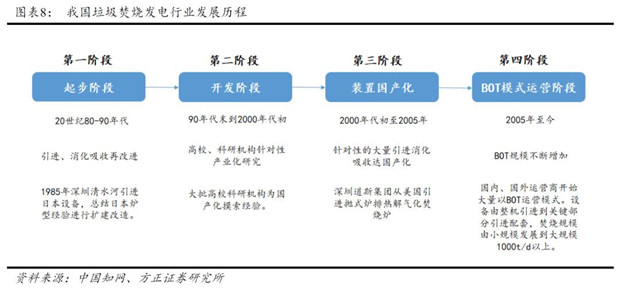

1.2.2 垃圾焚燒更具優(yōu)勢�,2012年以來發(fā)展迅猛

和傳統(tǒng)的堆肥、填埋相比��,焚燒具有處理效率高����、占地面積小、對環(huán)境影響相對較小等優(yōu)點����,更能滿足城市生活垃圾處理對減量化和無害化的要求。

我國垃圾焚燒發(fā)電行業(yè)起步于20世80年代末��,通過引進(jìn)國外先進(jìn)的焚燒設(shè)備和技術(shù)����,消化吸收優(yōu)化,先后經(jīng)歷了產(chǎn)業(yè)化研發(fā)����、裝置國產(chǎn)化等階段。

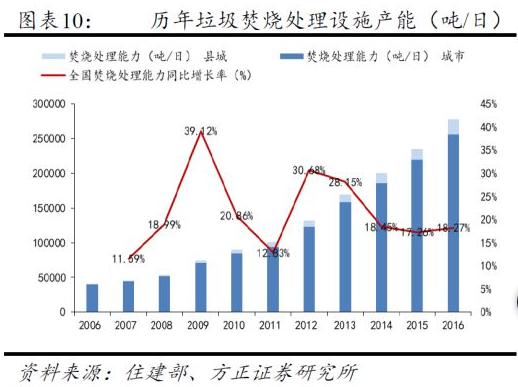

從2005年開始��,BOT模式在垃圾焚燒行業(yè)開始大規(guī)模推廣��,根據(jù)住建部的統(tǒng)計年鑒�����,2016年全國生活垃圾焚燒處理設(shè)施數(shù)量達(dá)到299個��,同比增長16.34%;生活垃圾焚燒處理能力達(dá)到27.82萬噸/日����,同比增長18.28%。2012-2016年年均復(fù)合增速20%左右�����。

1.2.3 區(qū)域分布不均衡�,行業(yè)仍有發(fā)展空間

我國垃圾焚燒發(fā)電項目表現(xiàn)出明顯的區(qū)域分布不均衡性。

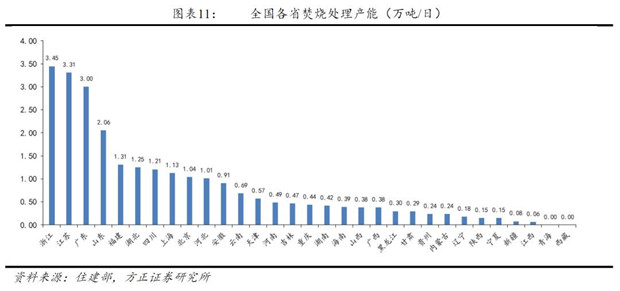

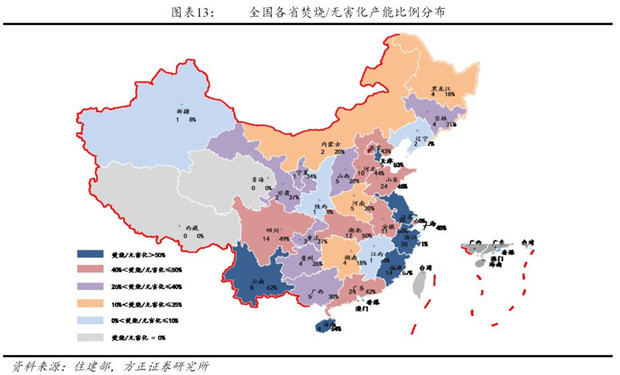

從垃圾焚燒產(chǎn)能角度看���,浙江���、江蘇、廣東三省垃圾焚燒產(chǎn)能超過3萬噸/日���,甘肅��、貴州�����、內(nèi)蒙古�、遼寧、陜西�、寧夏、新疆��、江西8省垃圾焚燒產(chǎn)能不足3000噸/日��,而青海和西藏更是尚無垃圾焚燒項目�。

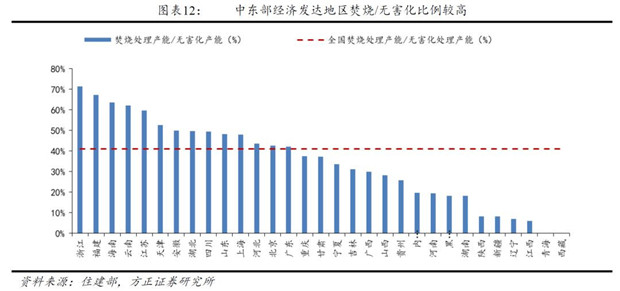

從焚燒處理占無害化產(chǎn)能比例來看�����,2016年全國焚燒處理占無害化處理比例為41%�����,全國有14個省焚燒處理占無害化處理比例超過該比例���,且大多分布在中東部經(jīng)濟(jì)發(fā)展程度較高的地區(qū)���,其中浙江省焚燒處理占無害化處理比例最高,達(dá)到了71%��。

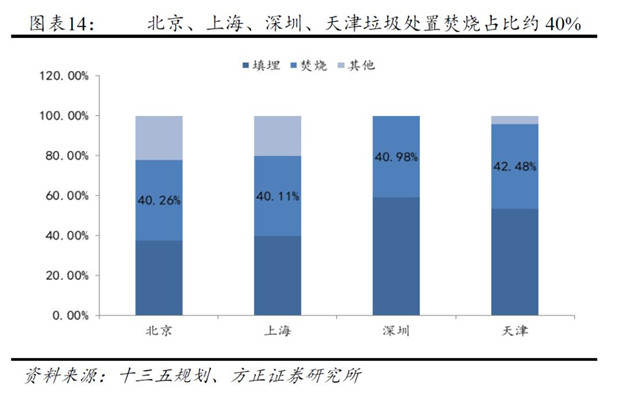

而從北京���、上海���、深圳�、天津等大城市的生活垃圾處置能力來看��,目前焚燒占比約40%���,隨著早期填埋場的滿產(chǎn)及土地資源的稀缺��,大型城市生活垃圾焚燒處置將是大勢所趨��。

《“十三五”全國城鎮(zhèn)生活垃圾無害化處理設(shè)施建設(shè)規(guī)劃》提出�,到2020年全國垃圾焚燒處理能力達(dá)到59.14萬噸/日�����,占無害化處理能力的比例達(dá)到54%��,較2016年底27.82萬噸/日增加31.32萬噸/日�����。

新建市場空間:按照行業(yè)平均投資50萬元/(噸/日)計算��,對應(yīng)新建市場空間約1500億元。

運(yùn)營市場空間:按照垃圾處置費(fèi)行業(yè)平均65元/噸���,單噸垃圾焚燒發(fā)電上網(wǎng)電量280度/噸���,年運(yùn)行天數(shù)300天,上網(wǎng)電價0.65元/度計算��,垃圾焚燒行業(yè)整體運(yùn)營收入將達(dá)到440億元/年�。

1.2.4 行業(yè)集中度較高����,競爭格局趨于穩(wěn)定

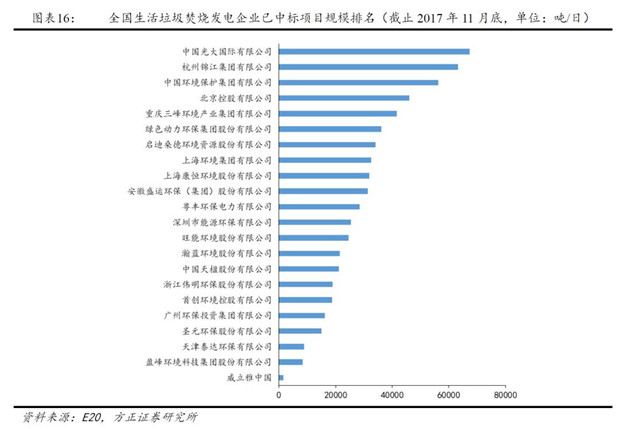

根據(jù)E20研究院統(tǒng)計排名,截止2017年11月底�����,已中標(biāo)的垃圾焚燒發(fā)電項目規(guī)模前五企業(yè)項目規(guī)模占比達(dá)到 42.26%�,規(guī)模前十企業(yè)項目規(guī)模占比達(dá)到67.86%,行業(yè)市場集中度較高���。

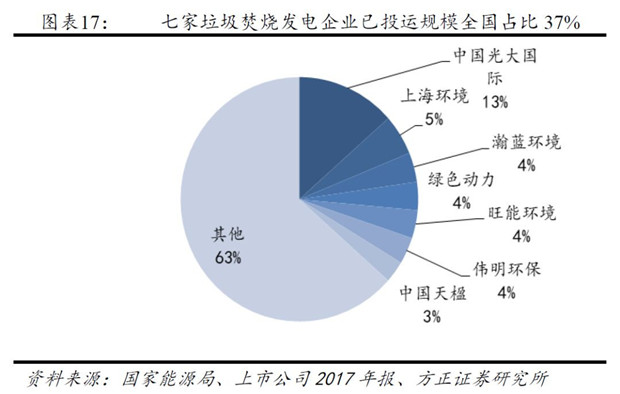

從上市公司已投運(yùn)的垃圾焚燒發(fā)電項目來看���,截止2017年底�����,七家垃圾焚燒發(fā)電企業(yè)已投運(yùn)規(guī)模合計10.62萬噸/日�,占全國已投運(yùn)項目的37%����。

2 A股垃圾焚燒發(fā)電上市公司差異性分析

垃圾焚燒發(fā)電公司在項目投資建設(shè)、項目運(yùn)營質(zhì)量��、運(yùn)營項目階段�、會計處理方式等方面存在差異性,最終反映到公司毛利率���、凈利率的差異性上�����。

2.1 項目投資建設(shè)

項目投資建設(shè)決定了在建工程轉(zhuǎn)無形資產(chǎn)的賬面價值�,通過折舊攤銷間接影響運(yùn)營期盈利能力���。無形資產(chǎn)的初始賬面價值主要由建設(shè)總投資決定��,而建設(shè)總投資中設(shè)備采購及安裝占比約50%���,是決定建設(shè)期總投資的主要因素�。

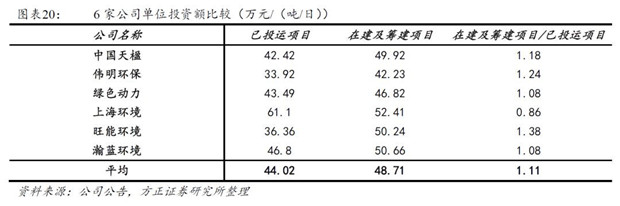

2.1.1 單位垃圾處置投資

我們根據(jù)上市公司公開披露的項目信息�,統(tǒng)計各公司項目投資情況,比較各公司單位垃圾處置投資額度���,大概在30-60萬/(噸/日)����。已投運(yùn)項目的平均單位投資額44萬元�,在建及籌建項目的平均單位投資額49萬元,考慮物價水平上漲��,單位建造成本在提高����。

已投運(yùn)項目中�,按照單位投資額由低到高依次為:偉明環(huán)保、旺能環(huán)境���、中國天楹�、綠色動力���、瀚藍(lán)環(huán)境��、上海環(huán)境�����。

在建及籌建項目中�,按照單位投資額由低到高依次為:偉明環(huán)保、綠色動力��、中國天楹�、旺能環(huán)境、瀚藍(lán)環(huán)境��、上海環(huán)境�����。

偉明環(huán)保的單位投資額最低����,與公司自產(chǎn)焚燒爐、爐排�����、煙氣控制系統(tǒng)等核心關(guān)鍵設(shè)備、工程建設(shè)精細(xì)化管理有關(guān)����,民營企業(yè)更加注重成本管控。

上海環(huán)境的單位投資額最高���,除設(shè)備外購造成成本較高外���,與上海市較高的用工成本相關(guān)。

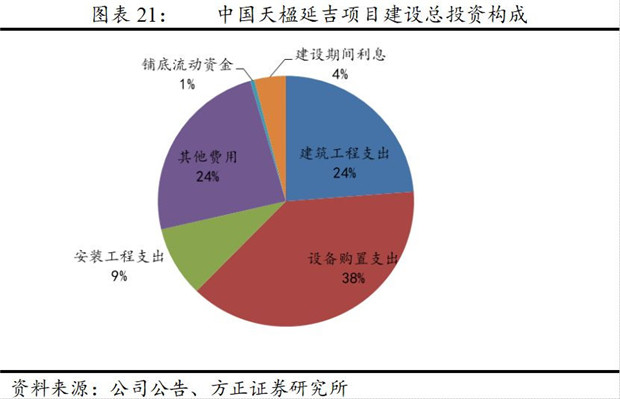

2.1.2 建設(shè)總投資構(gòu)成

建設(shè)總投資主要用于建設(shè)工程�����、設(shè)備購置��、安裝工程等費(fèi)用�,以中國天楹延吉項目為例�����,項目總規(guī)模1200噸/日��,一期規(guī)模800噸/日����,總投資金額3.97億元�����,其中建設(shè)工程支出約0.94億元����,設(shè)備購置支出約1.53億元���,安裝工程支出0.36億元�����,其他費(fèi)用約0.96億元���。

建設(shè)工程、設(shè)備購置��、安裝工程分別占比約24%���、38%�、9%,其中設(shè)備購置及安裝合計占比達(dá)到總投資的近50%��,因此設(shè)備的采購成本是影響建設(shè)總投資的最大因素����。為節(jié)約控制建設(shè)成本,部分垃圾焚燒企業(yè)自主生產(chǎn)爐排爐�����、焚燒爐�����、煙氣控制系統(tǒng)等核心關(guān)鍵設(shè)備�����。

2.2 項目運(yùn)營質(zhì)量

項目運(yùn)營質(zhì)量直接影響項目運(yùn)營期收入和成本���,通常受到垃圾處理價格�����、單位垃圾發(fā)電量、上網(wǎng)電價等因素影響。

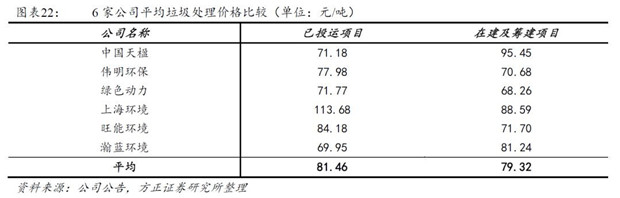

2.2.1 垃圾處理價格

垃圾處置費(fèi)由公司與政府相關(guān)部門簽署的 BOT 協(xié)議或運(yùn)營協(xié)議約定���,一般由政府按照確保公司在特許經(jīng)營期內(nèi)收回投資成本并獲得合理投資回報和商業(yè)運(yùn)營利潤的原則核定���,并在特許經(jīng)營期內(nèi)根據(jù)物價水平進(jìn)行調(diào)整。

我們根據(jù)上市公司公開披露的項目信息統(tǒng)計��,取各個項目垃圾處置價格的平均值����,對6家A股上市公司進(jìn)行比較。已投運(yùn)項目平均處置價格81元/噸���,在建及籌建項目平均處置價格79元/噸���,行業(yè)競爭激烈導(dǎo)致行業(yè)整體垃圾處置價格有所下降。

已投運(yùn)項目中���,處置價格由高到低依次為上海環(huán)境��、旺能環(huán)境�����、偉明環(huán)保���、綠色動力����、中國天楹�����、瀚藍(lán)環(huán)境����。

在建及籌建項目中,處置價格由高到低依次為中國天楹�����、上海環(huán)境�����、瀚藍(lán)環(huán)境�����、旺能環(huán)境、偉明環(huán)保�、綠色動力���。

上海環(huán)境的處置價格較高����,與公司項目所處區(qū)域有關(guān)�����,上海市垃圾處置價格高于其他區(qū)域�����,同時早期投產(chǎn)項目的垃圾處置價格普遍較高�,如上海環(huán)境江橋項目2005年投產(chǎn),垃圾處置價格207.8元/噸����。

中國天楹在建及籌建項目的垃圾處置價格較高,與公司海外獲取的項目價格較高有關(guān)�,新加坡300噸/日項目垃圾處置價格276元/噸,越南河內(nèi)4000噸/日項目垃圾處置價格144元/噸����,遠(yuǎn)高于國內(nèi)價格�����。

2.2.2 單位垃圾上網(wǎng)電量

垃圾焚燒發(fā)電廠的收入來源�,除按重量收取垃圾處置費(fèi)外�,還包括焚燒發(fā)電上網(wǎng)的電費(fèi)收入,而單位垃圾發(fā)電量取決于焚燒裝置效率����、垃圾熱值高低,垃圾熱值與當(dāng)?shù)鼐用裆町a(chǎn)生的垃圾干濕度�����、垃圾種類等有關(guān)���。

行業(yè)平均噸垃圾發(fā)電量為280-400度�����,其中自用電比例約20%���,單位垃圾上網(wǎng)電量約220-300度���,不同項目間差異性較大。我們根據(jù)已披露的公開信息得到部分公司單位垃圾發(fā)電量數(shù)據(jù):

2.2.3 上網(wǎng)電價

公司垃圾焚燒所產(chǎn)生的上網(wǎng)電價由電力部門全額收購�。電價政策方面,2012年3月28日���,國家發(fā)改委發(fā)布的《國家發(fā)展改革委關(guān)于完善垃圾焚燒發(fā)電價格政策的通知》,要求“以生活垃圾為原料的垃圾焚燒發(fā)電項目��,均先按其入廠垃圾處理量折算成上網(wǎng)電量進(jìn)行結(jié)算���,每噸生活垃圾折算上網(wǎng)電量暫定為280千瓦時�,并執(zhí)行全國統(tǒng)一垃圾發(fā)電標(biāo)桿電價每千瓦時0.65元(含稅)����;其余上網(wǎng)電量執(zhí)行當(dāng)?shù)赝惾济喊l(fā)電機(jī)組上網(wǎng)電價”。該通知自2012年4月1日起執(zhí)行�, 2006年1月1日后核準(zhǔn)的垃圾焚燒發(fā)電項目均按該規(guī)定執(zhí)行。

上市公司垃圾焚燒發(fā)電項目上網(wǎng)電價普遍為0.65元/度�����,早期投產(chǎn)項目低于0.65元/度���,如上海環(huán)境江橋項目(2005年投運(yùn))上網(wǎng)電價0.5元/度����,中國天楹深圳平湖項目上網(wǎng)電價0.58元/度。

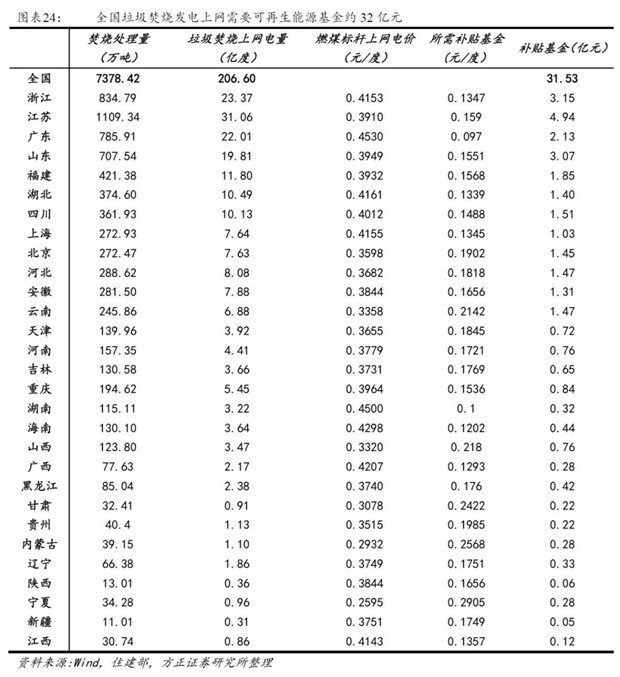

針對市場對于垃圾焚燒上網(wǎng)電價下調(diào)的風(fēng)險�,我們對垃圾焚燒發(fā)電上網(wǎng)電價補(bǔ)貼占可再生能源基金支出的占比情況進(jìn)行了分析:

根據(jù)《國家發(fā)展改革委關(guān)于完善垃圾焚燒發(fā)電價格政策的通知》,垃圾焚燒發(fā)電上網(wǎng)電價高出當(dāng)?shù)孛摿蛉济簷C(jī)組標(biāo)桿上網(wǎng)電價的部分實行兩級分?jǐn)?����。其中���,?dāng)?shù)厥〖夒娋W(wǎng)負(fù)擔(dān)每千瓦時0.1元�,電網(wǎng)企業(yè)由此增加的購電成本通過銷售電價予以疏導(dǎo)�;其余部分納入全國征收的可再生能源電價附加解決。

按照2016年各省垃圾焚燒處置量�,噸垃圾上網(wǎng)電量280度測算,全國垃圾焚燒發(fā)電上網(wǎng)需要可再生能源基金約32億元���。

財政部2016年財政決算支出中�����,可再生能源電價附加收入安排支出共595.06億元�。

垃圾焚燒所需的補(bǔ)貼基金占比僅5.4%,占比非常小���。另外��,目前全國仍然處于垃圾焚燒處置占比急需提升的階段����,短期垃圾焚燒上網(wǎng)電價補(bǔ)貼下調(diào)可能性非常小����。

2.3 項目運(yùn)營階段

運(yùn)營項目所處階段將會影響稅收優(yōu)惠和償還貸款情況����。

2.3.1 稅收優(yōu)惠

垃圾焚燒公司享受的稅收優(yōu)惠包括增值稅優(yōu)惠和所得稅優(yōu)惠。

增值稅即征即退

根據(jù)財政部國家稅務(wù)總局財稅[2015]78 號“關(guān)于印發(fā)《資源綜合利用產(chǎn)品和勞務(wù)增值稅優(yōu)惠目錄》的通知”���,對垃圾處理勞務(wù)的增值稅實行即征即退70%��,對垃圾以及利用垃圾發(fā)酵產(chǎn)生的沼氣生產(chǎn)的電力或熱力的增值稅實行即征即退 100%��。公司按權(quán)責(zé)發(fā)生制處理增值稅優(yōu)惠�,計入營業(yè)外收入、其他收益和其他應(yīng)收款��。6家上市公司在增值稅優(yōu)惠政策上基本相同��。

2018年5月1日起�,行業(yè)增稅稅率由17%下調(diào)至16%;未來預(yù)期的增值稅“三檔變兩檔”����,降低增值稅稅率。由于行業(yè)本身的即征即退政策�����,稅率變化對行業(yè)整體的影響主要體現(xiàn)在垃圾處理部分增值稅的30%上���,影響有限���。

所得稅三免三減半

根據(jù)財政部、國家稅務(wù)總局���、國家發(fā)改委研究制定并實施的《環(huán)境保護(hù)節(jié)能節(jié)水項目企業(yè)所得稅優(yōu)惠目錄(試行)》之規(guī)定���,垃圾焚燒發(fā)電項目的經(jīng)營主體,自項目取得第一筆生產(chǎn)經(jīng)營收入所屬納稅年度起,第一年至第三年免征企業(yè)所得稅�,第四年至第六年減半征收企業(yè)所得稅。同時���,部分設(shè)備子公司通過申請《高新技術(shù)企業(yè)證書》���,可享受15%的優(yōu)惠稅率。

因此�����,根據(jù)項目投運(yùn)時間不同���,各公司的所得稅率存在一定差異�。我們比較了6家上市公司合并報表層面的所得稅/利潤總額比例�����,其中偉明環(huán)保最低�,為11.95%���,主要是由于新投運(yùn)的永強(qiáng)二期項目貢獻(xiàn)凈利潤較多�;中國天楹最高,為22.68%�����,公司海外子公司的所得稅率較高所致���。

2.3.2 償還貸款

垃圾焚燒項目貸款的還款期限通常為8-15年�,特許經(jīng)營期普遍為20-30年��,還款期限比特許經(jīng)營期短���。當(dāng)項目貸款還清后��,將帶來財務(wù)費(fèi)用的節(jié)省和現(xiàn)金流凈流入的增加��。

2.4 會計處理方式

垃圾焚燒企業(yè)在建設(shè)收入確認(rèn)��、無形資產(chǎn)或金融資產(chǎn)的確認(rèn)��、預(yù)計負(fù)債等會計處理方式上存在差異性���,造成財務(wù)報表對真實經(jīng)營情況的表征出現(xiàn)差異。

2.4.1 建設(shè)收入的確認(rèn)

在A股����,對于 BOT 項目的建設(shè)業(yè)務(wù)���,根據(jù)《企業(yè)會計準(zhǔn)則解釋第2號》規(guī)定判斷,對于未提供實際建造服務(wù)���,企業(yè)將基礎(chǔ)設(shè)施建造發(fā)包給其他方的�,將不確認(rèn)建造服務(wù)收入�����;對于自己進(jìn)行項目建設(shè)或設(shè)備制造的企業(yè)����,將確認(rèn)建造服務(wù)收入。

而在H股中����,根據(jù)國際會計準(zhǔn)則,無論是否將建造服務(wù)外包���,BOT項目建設(shè)階段通常都會確認(rèn)建造收入。針對A股與H股BOT項目建設(shè)收入確認(rèn)的不同�����,綠色動力在A股上市材料中,將往年國際財務(wù)會計準(zhǔn)則改為中國會計準(zhǔn)則����,即改為不確認(rèn)建設(shè)期收入。

建設(shè)期的收入確認(rèn)本質(zhì)上是將投資性現(xiàn)金流流出轉(zhuǎn)化為經(jīng)營性現(xiàn)金流流入���,對于公司整體沒有現(xiàn)金流流入����。建造服務(wù)價格的確定給予企業(yè)一定報表調(diào)節(jié)空間�����,建設(shè)期收入確認(rèn)的激進(jìn)將增大后期特許經(jīng)營權(quán)賬面價值��,增加運(yùn)營期攤銷金額����,從而減少運(yùn)營期利潤。

2.4.2 無形資產(chǎn)或金融資產(chǎn)確認(rèn)

垃圾焚燒項目建成后���,資產(chǎn)負(fù)債表中將從在建工程轉(zhuǎn)入無形資產(chǎn)-特許經(jīng)營權(quán)����,在此過程中按照是否確認(rèn)金融資產(chǎn)分為兩類:

政府對于BOT項目有保底垃圾處理量,由于可以準(zhǔn)確地估計項目運(yùn)營期內(nèi)每年的保底垃圾處理費(fèi)收入���,因此可以看做是一項金融資產(chǎn)��。因此�����,公司將運(yùn)營期內(nèi)每年的保底垃圾處理費(fèi)收入按照一定的折現(xiàn)率(通常為當(dāng)期 5 年期以上貸款基準(zhǔn)利率)折現(xiàn)加總后�����,確定為該 BOT 項目的長期應(yīng)收款總額����。進(jìn)入運(yùn)營期后�����,按照實際利率法攤銷���。

BOT 項目建造成本總預(yù)算金額超出長期應(yīng)收款總額的差額部分�����,確定為無形資產(chǎn)-特許經(jīng)營權(quán)�,運(yùn)營期按照特許經(jīng)營年限按直線法攤銷�。

政府對于BOT項目無保底的垃圾處理量,全部BOT項目建造成本確認(rèn)為無形資產(chǎn)-特許經(jīng)營權(quán)�����,運(yùn)營期按照特許經(jīng)營年限按直線法攤銷���。

需要注意的是���,確認(rèn)為金融資產(chǎn)部分的保底垃圾處理費(fèi)收入,在收入分項中將不再包含在垃圾焚燒運(yùn)營收入部分�,而是體現(xiàn)在BOT利息收入部分。

6家上市公司中�,綠色動力、上海環(huán)境將保底垃圾處置費(fèi)確認(rèn)為金融資產(chǎn)-長期應(yīng)收款��,建設(shè)投資剩余部分確認(rèn)為無形資產(chǎn)-特許經(jīng)營權(quán)�;而偉明環(huán)保、中國天楹�、旺能環(huán)境�、瀚藍(lán)環(huán)境將全部建設(shè)投資轉(zhuǎn)入無形資產(chǎn)���。

兩種會計處理方式的差異是由于所簽特許經(jīng)營合同條款差異造成的��,對于當(dāng)?shù)乩占靠赡艽嬖谑者\(yùn)不足的項目���,當(dāng)?shù)卣畷O(shè)置保底垃圾處理量承諾條款。由于當(dāng)前垃圾焚燒處置行業(yè)仍處于供不應(yīng)求的格局下�����,垃圾量不足的現(xiàn)象很少���,是否承諾保底量的差異性未能體現(xiàn)出來�����。

2.4.3 大修費(fèi)用的會計處理

大修費(fèi)用是指項目運(yùn)營期間����,為恢復(fù)設(shè)備的性能����,對其進(jìn)行的修理費(fèi)用����。根據(jù)中國天楹借殼重組方案�����,垃圾焚燒機(jī)器設(shè)備通常3年中修����、5年大修�,中修費(fèi)用約30萬/臺,大修費(fèi)用60萬/臺��。

針對大修費(fèi)用的會計處理���,上市公司存在差異性:

確認(rèn)為當(dāng)期損益:瀚藍(lán)環(huán)境����、綠色動力�����、中國天楹將大修費(fèi)用在發(fā)生時進(jìn)行確認(rèn),確認(rèn)為營業(yè)成本��。

確認(rèn)為預(yù)計負(fù)債:旺能環(huán)境����、偉明環(huán)保、上海環(huán)境將大修��、重置和恢復(fù)性大修等必要支出確認(rèn)為預(yù)計負(fù)債�����,構(gòu)成BOT特許經(jīng)營權(quán)整體支出的一部分�����。

在確認(rèn)預(yù)計負(fù)債的同時���,按照一定折現(xiàn)率合成的現(xiàn)值確認(rèn)為無形資產(chǎn)原值����,預(yù)計負(fù)債與現(xiàn)值之間的差額確認(rèn)為“未確認(rèn)融資費(fèi)用”��。

在運(yùn)營期間��,無形資產(chǎn)部分按照直線法攤銷,而未確認(rèn)融資部分按照實際利率法(通常采用企業(yè)融資成本)計入每期財務(wù)費(fèi)用��。

上海環(huán)境預(yù)計負(fù)債確認(rèn)比例較少����,是由于公司對大修費(fèi)用的計提按照2-3年周期進(jìn)行計提;而偉明環(huán)保和旺能環(huán)境是對項目全生命周期的大修費(fèi)用計提����,初始金額較大�。

兩種會計處理方式,前者將大修費(fèi)用確認(rèn)在當(dāng)期營業(yè)成本�����,后者將大修費(fèi)用確認(rèn)在財務(wù)費(fèi)用-未確認(rèn)融資費(fèi)用和無形資產(chǎn)攤銷中�����,使得后者毛利率偏高�����,利潤表顯得更加平滑�����,同時折現(xiàn)率的選取給予公司一定的報表調(diào)節(jié)空間。

3 垃圾焚燒項目敏感性分析

3.1 典型單個項目的財務(wù)模型

假設(shè)1000噸/日�����,特許經(jīng)營期30年(含2年建設(shè)期)�����,建設(shè)總投資5億元��,項目貸款比例50%�,貸款利率5%,垃圾處理費(fèi)60元/噸�����,噸垃圾上網(wǎng)電量280度����,上網(wǎng)電價0.65元/度,假設(shè)項目第一年投運(yùn)期產(chǎn)能利用率80%���,第二年之后產(chǎn)能利用率100%

計算得到項目穩(wěn)定運(yùn)營期年凈利潤約0.20億元��,凈利率約23%��,對應(yīng)項目內(nèi)部收益率8.38%�����,按照7%折現(xiàn)率計算��,項目NPV約0.64億元�。

3.2 項目NPV敏感性分析

通過敏感性測試,項目NPV影響因素由大到小依次為:單位投資額>單位垃圾上網(wǎng)電量>特許經(jīng)營期限>垃圾處置費(fèi)���。

單位投資額對項目NPV的影響最大,當(dāng)單位投資額減少10%���,項目NPV由0.64億提高至1.21億���,增加89%;

單位垃圾上網(wǎng)電量���,增加10%�,NPV提高78%��;

特許經(jīng)營年限,延長10%��,NPV提高44%����;

垃圾處置費(fèi),提高10%�����,NPV提高20%�。

4 A股垃圾焚燒發(fā)電上市公司成長性分析

垃圾焚燒公司的業(yè)績成長性,體現(xiàn)在:①存量項目提價����、擴(kuò)建、效率提升��;②在建項目建成投運(yùn)����;③新增訂單獲取����;③產(chǎn)業(yè)鏈橫向縱向拓展��。

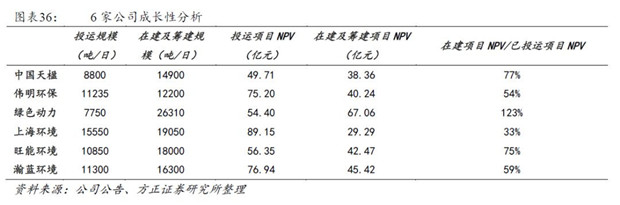

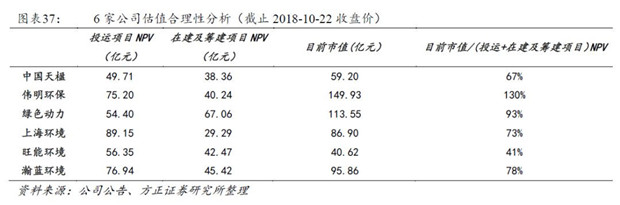

其中在建項目建成投運(yùn)是未來3年可預(yù)期的成長來源�����,我們以在運(yùn)項目的運(yùn)營能力為參照�����,預(yù)測在建項目建成投運(yùn)后的經(jīng)營情況���,通過在建項目NPV/已投運(yùn)項目NPV的指標(biāo)來表現(xiàn)公司成長性,通過目前市值/(在建項目+已投運(yùn)項目)NPV指標(biāo)來衡量上市公司目前的估值水平�。

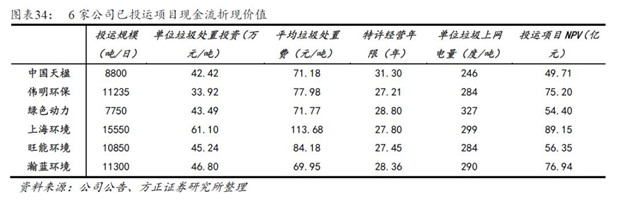

4.1 已投運(yùn)項目的運(yùn)營能力分析

我們整理6家上市公司的已投運(yùn)項目,通過計算單個項目NPV加總�,得到目前6家上市公司的已投運(yùn)項目的現(xiàn)金流折現(xiàn)價值。

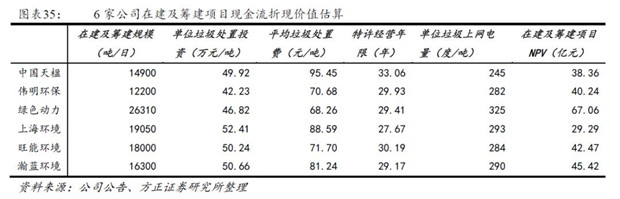

4.2 在建項目經(jīng)營情況預(yù)測

根據(jù)目前在手訂單信息統(tǒng)計����,我們對于7家公司在建及籌建項目的NPV進(jìn)行估算:

4.3 在建項目NPV/已投運(yùn)項目NPV

通過在建及籌建項目NPV/已投運(yùn)項目NPV的指標(biāo)來表現(xiàn)公司成長性�,成長性由高到低依次為:綠色動力、中國天楹����、旺能環(huán)境�、偉明環(huán)保�����、瀚藍(lán)環(huán)境��、上海環(huán)境�。

4.4 (在建項目+已投運(yùn)項目)NPV/目前市值

通過(投運(yùn)項目+在建及籌建項目)NPV/目前市值指標(biāo)來衡量上市公司目前市值的合理水平。垃圾焚燒項目估值由高到低依次為偉明環(huán)保�����、綠色動力�����、瀚藍(lán)環(huán)境�����、上海環(huán)境�����、中國天楹、旺能環(huán)境�����。

特此聲明:

1. 本網(wǎng)轉(zhuǎn)載并注明自其他來源的作品�����,目的在于傳遞更多信息���,并不代表本網(wǎng)贊同其觀點��。

2. 請文章來源方確保投稿文章內(nèi)容及其附屬圖片無版權(quán)爭議問題�����,如發(fā)生涉及內(nèi)容���、版權(quán)等問題,文章來源方自負(fù)相關(guān)法律責(zé)任��。

3. 如涉及作品內(nèi)容�、版權(quán)等問題��,請在作品發(fā)表之日內(nèi)起一周內(nèi)與本網(wǎng)聯(lián)系���,否則視為放棄相關(guān)權(quán)益��。