核心觀點(diǎn):

千億規(guī)模����,環(huán)衛(wèi)市場(chǎng)化有繼續(xù)提升空間:環(huán)衛(wèi)服務(wù)主要收入來自于道路清掃和垃圾清運(yùn)��,按照城市清掃面積89.7億平方米�,垃圾清運(yùn)量2.4億噸,再加上到縣城和鄉(xiāng)鎮(zhèn)區(qū)域�,2019年我國(guó)的環(huán)衛(wèi)市場(chǎng)規(guī)模已超2200億元。清掃質(zhì)量提高導(dǎo)致的單價(jià)上升與清掃面積不斷提高兩大驅(qū)動(dòng)力下����,我們預(yù)測(cè)未來三年行業(yè)仍將保持約9%的增速發(fā)展�。目前全國(guó)市場(chǎng)化率大約為60%��,考慮到發(fā)達(dá)國(guó)家普遍在80%左右���,仍有較大的發(fā)展空間��。

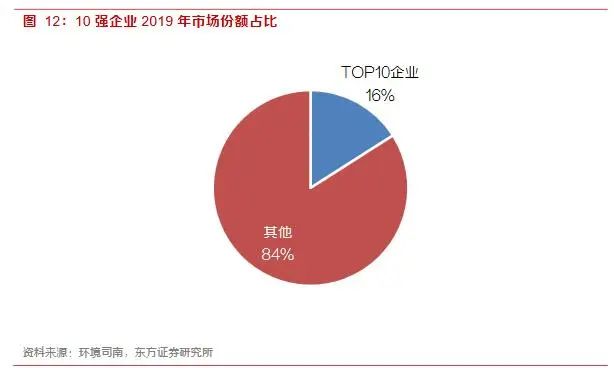

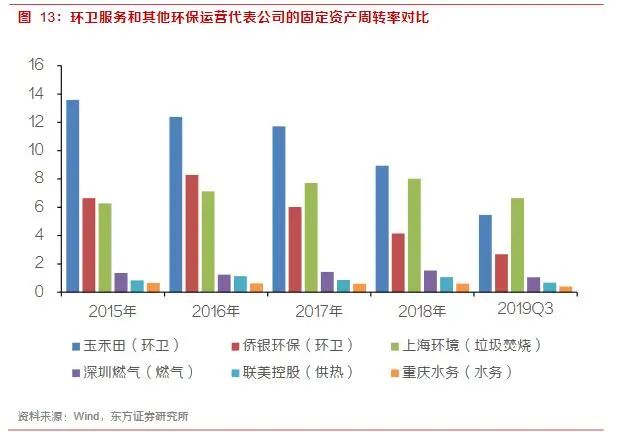

輕資產(chǎn)與智能化����,導(dǎo)致行業(yè)異地復(fù)制較容易�����,行業(yè)未來或加速整合:1)輕資產(chǎn)�����,環(huán)衛(wèi)行業(yè)固定資產(chǎn)周轉(zhuǎn)率在2以上���,同時(shí)應(yīng)收賬款賬期一般在三個(gè)月以內(nèi)���,對(duì)資本的要求低����;2)環(huán)衛(wèi)行業(yè)的機(jī)械化和智能化���,從傳統(tǒng)的人管人到設(shè)備監(jiān)管,大大降低了行業(yè)的管理難度和項(xiàng)目異地復(fù)制難度����。2019年市場(chǎng)集中度CR10在16%左右,遠(yuǎn)低于環(huán)保行業(yè)其他的細(xì)分領(lǐng)域����,環(huán)衛(wèi)服務(wù)標(biāo)準(zhǔn)的提升是行業(yè)的趨勢(shì),專業(yè)化程度需求的增加有望加速行業(yè)良幣驅(qū)逐劣幣���,提高行業(yè)門檻�����,促進(jìn)訂單集中到擁有資金�、品牌���、技術(shù)�����、管理實(shí)力的企業(yè)手中����。

環(huán)衛(wèi)服務(wù)行業(yè)步入“上市公司時(shí)代”:上市能夠快速地提升公司的知名度,品牌影響力和行業(yè)地位���,在異地項(xiàng)目的競(jìng)爭(zhēng)中附加了一定的隱性優(yōu)勢(shì)�����;另一方面拓寬多層次融資渠道���,增強(qiáng)企業(yè)資金實(shí)力。隨著莊臣控股和北控環(huán)境登陸港交所�����,僑銀環(huán)保和玉禾田分別在中小板和創(chuàng)業(yè)板上市����,加上已經(jīng)上市的龍馬環(huán)衛(wèi)、盈峰環(huán)境和啟迪桑德等公司���,環(huán)衛(wèi)服務(wù)行業(yè)進(jìn)入“上市公司”時(shí)代����。

一����、新環(huán)衛(wèi):市場(chǎng)化時(shí)代,垃圾分類帶來新商機(jī)

1.1 環(huán)衛(wèi)產(chǎn)業(yè)鏈?zhǔn)崂?/strong>

環(huán)衛(wèi)服務(wù)是城市公用事業(yè)的一部分�����,工作內(nèi)容為對(duì)城市環(huán)境衛(wèi)生和市容市貌進(jìn)行管理和維護(hù)�,主要包括:(1)城鄉(xiāng)道路、廣場(chǎng)等公共區(qū)域的清掃保潔��、灑水作業(yè)�����;(2)居民區(qū)��、城鄉(xiāng)道路���、公共區(qū)域���、水域的生活垃圾收集��、清運(yùn)��;(3)環(huán)衛(wèi)設(shè)施如公廁�����、垃圾箱�����、垃圾中轉(zhuǎn)站的建設(shè)���、維護(hù)和運(yùn)營(yíng);(4)城市垃圾�、糞便、特種垃圾的終端無害化處理��;(5)城市市容景觀綠化的規(guī)劃���、建設(shè)和養(yǎng)護(hù)等����。

環(huán)衛(wèi)服務(wù)行業(yè)的上游是環(huán)衛(wèi)機(jī)械裝備制造行業(yè),下游客戶主要是政府部門以及商業(yè)�����、工業(yè)企業(yè)等�。

1.2環(huán)衛(wèi)市場(chǎng)化時(shí)代建立

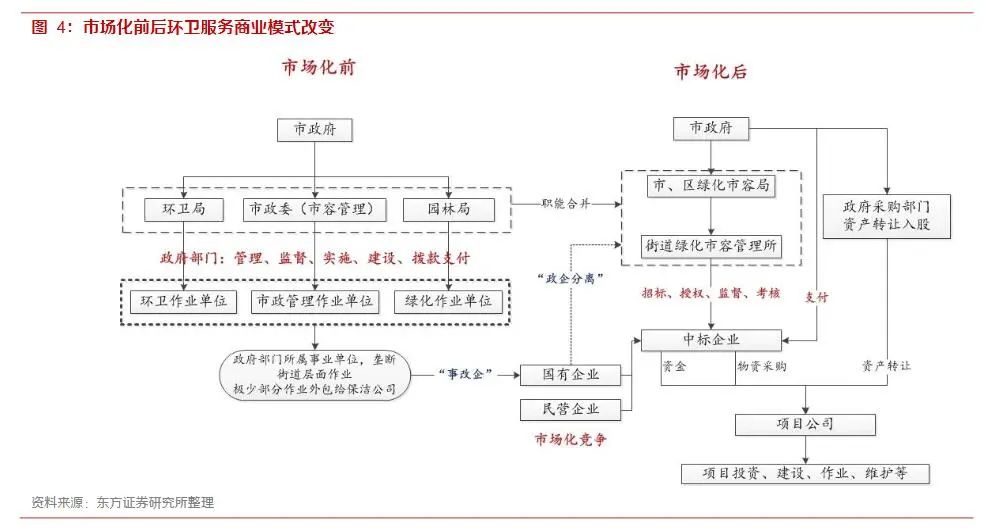

傳統(tǒng)環(huán)衛(wèi)作為一項(xiàng)公共事業(yè),一直由政府部門和下屬事業(yè)單位承擔(dān)著所有的管理��、規(guī)劃��、實(shí)施���、監(jiān)督的工作,為政府壟斷產(chǎn)業(yè)�����。最初與外部市場(chǎng)主體的合作僅限于設(shè)備采購(gòu)和施工采購(gòu)����,運(yùn)營(yíng)管理責(zé)任由政府企事業(yè)單位承擔(dān)。長(zhǎng)久下來�����,國(guó)有體制給環(huán)衛(wèi)服務(wù)行業(yè)的發(fā)展帶來了諸多問題:“政企不分”、“管干合一”導(dǎo)致企業(yè)運(yùn)營(yíng)效率低和缺乏競(jìng)爭(zhēng)���、無法滿足快速城鎮(zhèn)化帶來的工作量增長(zhǎng)���,最終體現(xiàn)在環(huán)衛(wèi)服務(wù)質(zhì)量差,這就要求行業(yè)加速推進(jìn)市場(chǎng)化����。

環(huán)衛(wèi)行業(yè)屬于勞動(dòng)密集型行業(yè),一線環(huán)衛(wèi)工人數(shù)量多�、受教育程度低且老齡化嚴(yán)重,因此對(duì)環(huán)衛(wèi)工人的管理效率提出了很高要求�����。此外��,隨著近年職工最低工資標(biāo)準(zhǔn)和社會(huì)保障福利的政策性剛性調(diào)升����,人工成本持續(xù)上漲,也刺激并推動(dòng)本行業(yè)機(jī)械化發(fā)展��。傳統(tǒng)環(huán)衛(wèi)下運(yùn)營(yíng)隊(duì)伍缺乏投融資能力和技術(shù)研發(fā)能力��,技術(shù)升級(jí)改造進(jìn)展緩慢,管理水平和作業(yè)水平都相對(duì)較低��,也需要行業(yè)持續(xù)推進(jìn)市場(chǎng)化進(jìn)程���。

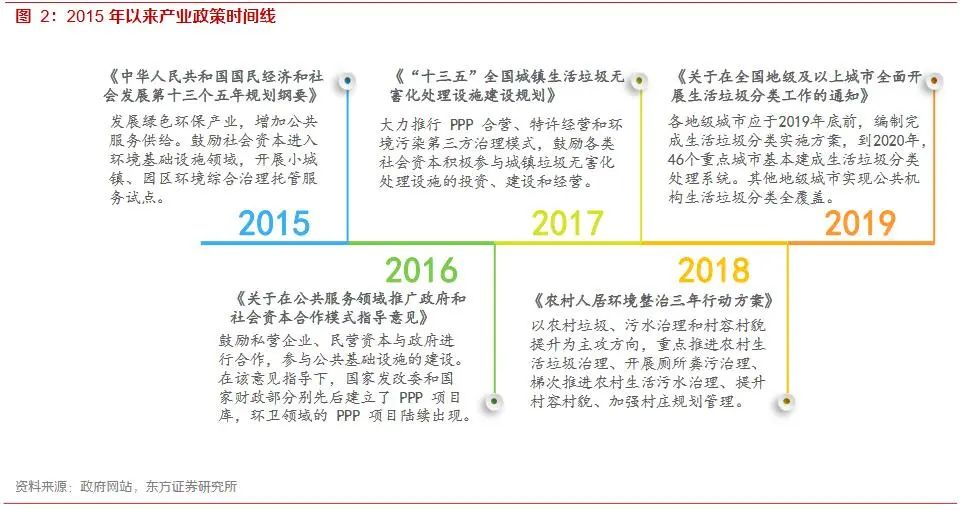

近年來�����,政府意識(shí)到僅靠財(cái)政投資和管理進(jìn)行城鄉(xiāng)市容環(huán)境衛(wèi)生的治理工作存在很大局限性����,因此政府開始采取“國(guó)退民進(jìn)”的方式����,由原來對(duì)環(huán)境衛(wèi)生管理服務(wù)的大包大攬逐步轉(zhuǎn)變?yōu)橛烧?gòu)買服務(wù)并強(qiáng)化監(jiān)督職責(zé)�����,通過引入各種市場(chǎng)主體參與環(huán)境衛(wèi)生管理工作���,提高環(huán)衛(wèi)作業(yè)的工作效率�����。

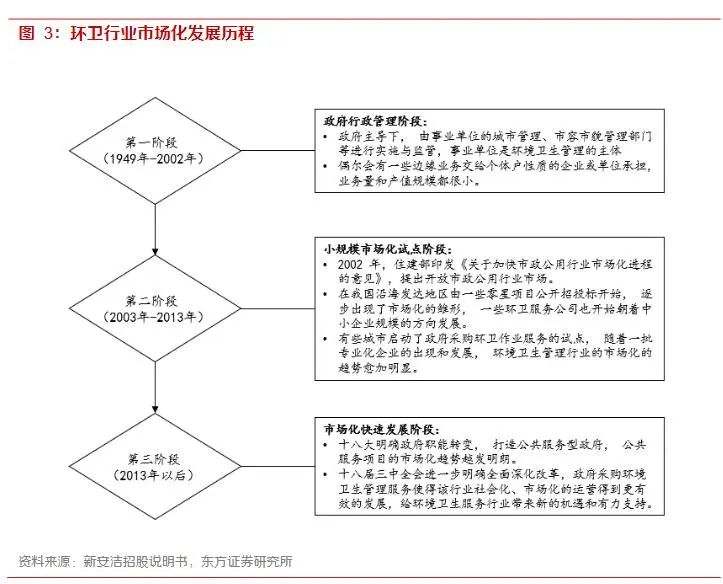

環(huán)衛(wèi)行業(yè)的市場(chǎng)化發(fā)展歷程可分為三個(gè)階段�,即政府管理階段(1949-2003)、小規(guī)模市場(chǎng)化試點(diǎn)階段(2003-2013)���、和市場(chǎng)化推廣發(fā)展階段(2013年下半年后)�����。2012年十八大三中全會(huì)是行業(yè)市場(chǎng)化的重要時(shí)間點(diǎn)�,拉開了行業(yè)正式市場(chǎng)化的序幕���。

當(dāng)前環(huán)境衛(wèi)生管理面臨機(jī)械化程度低��、環(huán)衛(wèi)工人老齡化程度高等問題��,政府面臨財(cái)政和環(huán)境雙重壓力�,有動(dòng)力推動(dòng)環(huán)境衛(wèi)生管理的市場(chǎng)化發(fā)展�。目前行業(yè)正處于由政府負(fù)責(zé)提供公共服務(wù)向市場(chǎng)化快速發(fā)展的階段,在市場(chǎng)化政策及各級(jí)政府的推動(dòng)下����,全國(guó)各地的環(huán)境衛(wèi)生管理發(fā)展已形成了良好趨勢(shì),市場(chǎng)化進(jìn)程由沿海���、一線城市向內(nèi)陸及中小城市推廣�,市場(chǎng)容量得到了快速釋放,行業(yè)的運(yùn)營(yíng)模式?jīng)Q定了異地復(fù)制難度較小���,疊加其公共事業(yè)具備天然的壟斷效應(yīng)�����,市場(chǎng)化的集中度在向優(yōu)勢(shì)企業(yè)靠攏�,并將迅速提升��。

1.3政府購(gòu)買服務(wù)和PPP模式并行

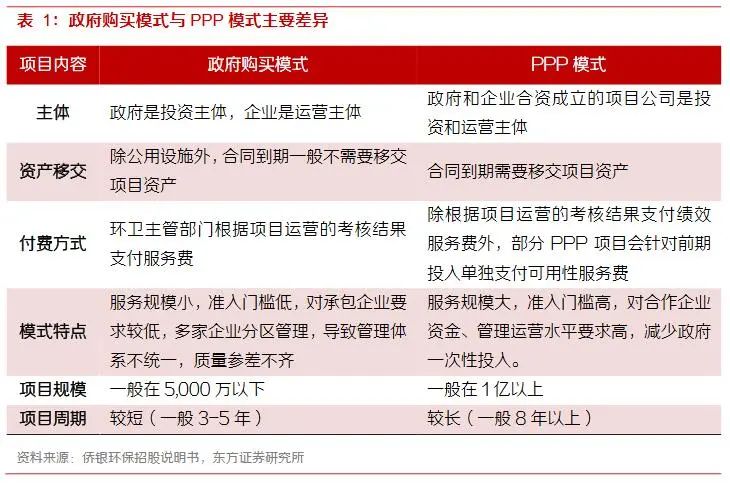

環(huán)境衛(wèi)生管理行業(yè)的經(jīng)營(yíng)模式主要有兩種:一是政府購(gòu)買服務(wù)模式�,二是PPP合營(yíng)模式。政府購(gòu)買服務(wù)一般由政府環(huán)衛(wèi)主管部門作為購(gòu)買主體�,按照政府采購(gòu)法和招投標(biāo)法的有關(guān)規(guī)定��,采用公開招標(biāo)�����、邀請(qǐng)招標(biāo)�����、競(jìng)爭(zhēng)性談判、單一來源采購(gòu)等方式確定承接主體�����。簽訂的合同服務(wù)期限通常在5年以內(nèi)��,執(zhí)行過程中每一年或者到合同期結(jié)束根據(jù)服務(wù)績(jī)效情況決定是否續(xù)簽��。通過政府購(gòu)買服務(wù)實(shí)施環(huán)衛(wèi)市場(chǎng)化���,基本不涉及投資���,實(shí)質(zhì)是政府購(gòu)買企業(yè)提供的清掃保潔、垃圾收運(yùn)服務(wù)���,程序相對(duì)簡(jiǎn)單���。

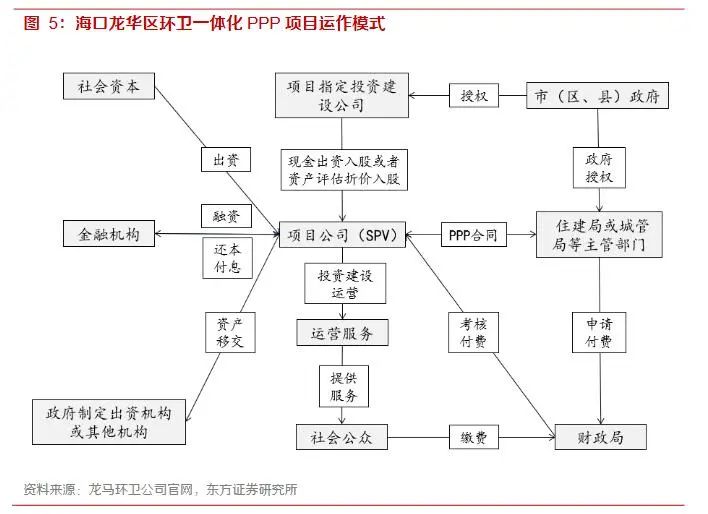

PPP合營(yíng)模式(Public-Private-Partnership)指的是由公共部門通過與私人部門建立伙伴關(guān)系,共同提供公共產(chǎn)品或服務(wù)��。PPP合營(yíng)的通常模式是由社會(huì)資本承擔(dān)設(shè)計(jì)�����、建設(shè)、運(yùn)營(yíng)�����、維護(hù)基礎(chǔ)設(shè)施的大部分工作���,并通過“使用者付費(fèi)”及必要的“政府付費(fèi)”獲得合理投資回報(bào)���;政府負(fù)責(zé)基礎(chǔ)設(shè)施及公共服務(wù)價(jià)格和質(zhì)量管理,以保證公共利益最大化�����。環(huán)衛(wèi)PPP項(xiàng)目的門檻更高�����,參與方一般都承擔(dān)環(huán)衛(wèi)設(shè)備的投資任務(wù)���,因此需要具備一定的資金實(shí)力和較高的運(yùn)營(yíng)管理水平。

由于全國(guó)PPP清庫以及金融行業(yè)去杠桿的影響��,以生態(tài)修復(fù)和環(huán)境治理為代表的部分PPP項(xiàng)目在2018和2019年經(jīng)歷了一輪整頓����,因此環(huán)衛(wèi)行業(yè)的PPP項(xiàng)目的招投標(biāo)在2019年也受到了一定的影響�����,反映在2019年環(huán)衛(wèi)PPP項(xiàng)目完成招標(biāo)的合同金額較2018年出現(xiàn)了一定程度的下滑�。

但是相比于環(huán)境治理類的PPP項(xiàng)目�,環(huán)衛(wèi)PPP項(xiàng)目具有明顯的不同:環(huán)衛(wèi)行業(yè)屬于城市所必需的基礎(chǔ)服務(wù),是保證城市正產(chǎn)運(yùn)轉(zhuǎn)的組成部分��,本身屬勞動(dòng)密集型���、涉及民生的行業(yè)�,直接關(guān)系到眾多環(huán)衛(wèi)工人的就業(yè)問題��,且用于環(huán)衛(wèi)行業(yè)的支出列入每年的政府預(yù)算����,政府履約能力強(qiáng),項(xiàng)目本身具有良好的支付剛性��。因此我們認(rèn)為在2020年����,隨著環(huán)衛(wèi)市場(chǎng)化進(jìn)程的深入�����,環(huán)衛(wèi)PPP項(xiàng)目的開標(biāo)合同金額將重新回到增長(zhǎng)的軌道���。

1.4環(huán)衛(wèi)一體化是趨勢(shì)

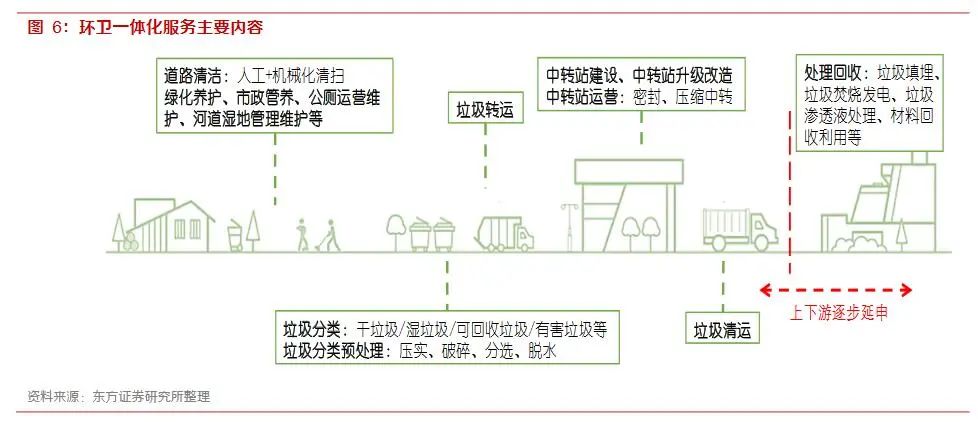

環(huán)衛(wèi)一體化是指環(huán)衛(wèi)服務(wù)業(yè)務(wù)深度和廣度的延伸,涉及到環(huán)衛(wèi)各個(gè)環(huán)節(jié)的一體化與業(yè)務(wù)范圍的一體化�。

環(huán)衛(wèi)業(yè)務(wù)環(huán)節(jié)的一體化指的是服務(wù)內(nèi)容的增加以及產(chǎn)業(yè)上下游鏈條的多維度整合。具體來說�����,即環(huán)衛(wèi)項(xiàng)目突破傳統(tǒng)意義上的清掃保潔�、垃圾清運(yùn),將清掃�、保潔、中轉(zhuǎn)��、收運(yùn)�����、處理進(jìn)行一體化打包���,同時(shí)涉及垃圾分類�、餐廚垃圾收運(yùn)處理���、綠化養(yǎng)護(hù)�、市政管養(yǎng)等內(nèi)容����,隨著未來人們對(duì)生活環(huán)境要求的不斷提高,將會(huì)不斷納入新的服務(wù)項(xiàng)目�。

環(huán)衛(wèi)業(yè)務(wù)范圍的一體化指的是城鄉(xiāng)環(huán)衛(wèi)一體化,即將服務(wù)內(nèi)容從城市拓展到了廣大鄉(xiāng)村���。它是新農(nóng)村建設(shè)的一項(xiàng)基礎(chǔ)性工程����,能從根本上治理農(nóng)村臟亂差的現(xiàn)狀�����,改善農(nóng)村人居環(huán)境�����。從長(zhǎng)期看農(nóng)村和城鎮(zhèn)有望成為環(huán)衛(wèi)業(yè)務(wù)的新藍(lán)海。

環(huán)衛(wèi)一體化模式有利于企業(yè)有效形成規(guī)模效應(yīng)��,從全產(chǎn)業(yè)鏈的角度能夠降低作業(yè)整合處理成本���,符合行業(yè)向上下游整合的發(fā)展趨勢(shì)���。對(duì)于政府而言也有利于明確責(zé)任主體,提高監(jiān)督效率�����。因此相對(duì)以往單項(xiàng)目模式�,這種一體化的項(xiàng)目模式是未來發(fā)展的趨勢(shì)。近年來上億元的城鄉(xiāng)一體化項(xiàng)目層出不窮�,小環(huán)衛(wèi)走向大環(huán)衛(wèi),推動(dòng)服務(wù)模式的變革��。疊加垃圾分類的助力下��,環(huán)衛(wèi)一體化模式有望成為繼環(huán)衛(wèi)市場(chǎng)化后拉動(dòng)相關(guān)企業(yè)繼續(xù)成長(zhǎng)的新動(dòng)能�。

1.5垃圾分類帶來新商機(jī)

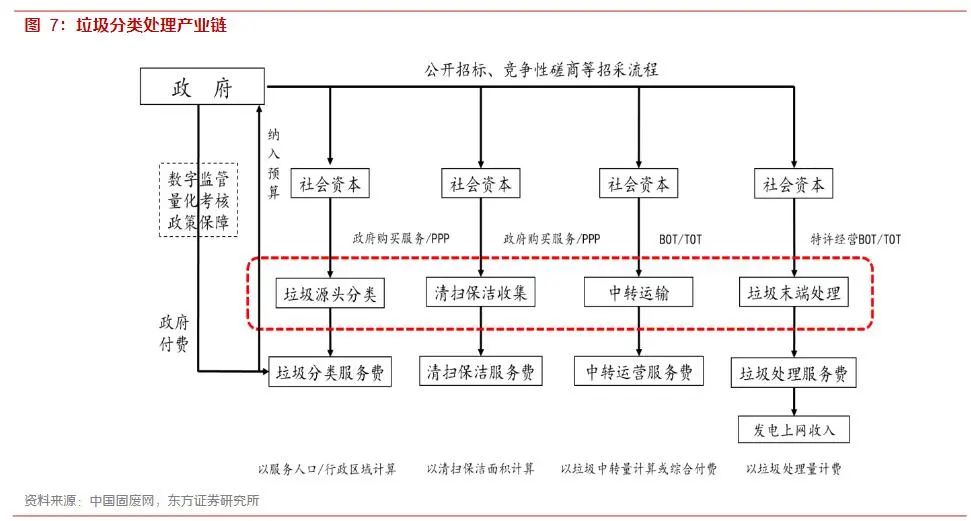

2019年,我國(guó)開始全面進(jìn)入垃圾分類的時(shí)代����,在環(huán)衛(wèi)一體化發(fā)展趨勢(shì)下�����,垃圾分類為環(huán)衛(wèi)業(yè)務(wù)引入了更多元素����,橫向上主要體現(xiàn)在服務(wù)內(nèi)容的增加�����,如前端物業(yè)管理��、垃圾分類的運(yùn)營(yíng)�、中端分類收運(yùn)���、中轉(zhuǎn)站升級(jí)等�。在縱向上主要體現(xiàn)在分類后新的垃圾品種帶來的處理或利用需求�����,主要包括廚余垃圾�、餐廚垃圾、大件垃圾��、裝修垃圾等的資源化利用或處理以及可回收物的回用等。

2016年到2019年���,垃圾分類的工作重點(diǎn)以前端為主����,重心放在發(fā)動(dòng)群眾���、宣教督導(dǎo)����、分類設(shè)施配置與運(yùn)維等����。進(jìn)入2019年以來,地級(jí)城市全面啟動(dòng)垃圾分類��,垃圾分類第三方服務(wù)已經(jīng)成為環(huán)衛(wèi)服務(wù)及環(huán)衛(wèi)一體化服務(wù)的標(biāo)配內(nèi)容���。隨著地方立法的逐步完成�����,在繼續(xù)推進(jìn)前端任務(wù)的同時(shí)����,垃圾分類全流程監(jiān)管平臺(tái)建設(shè)、垃圾分揀中心建設(shè)及運(yùn)營(yíng)��、垃圾分類第三方考核與監(jiān)管���、垃圾分類與再生資源業(yè)務(wù)協(xié)同等工作將得到全面推動(dòng)���。未來隨著更多垃圾分類業(yè)務(wù)納入環(huán)衛(wèi)一體化當(dāng)中�����,將帶來更大的市場(chǎng)增量�。

二、千億規(guī)模��,市場(chǎng)化有繼續(xù)提升空間

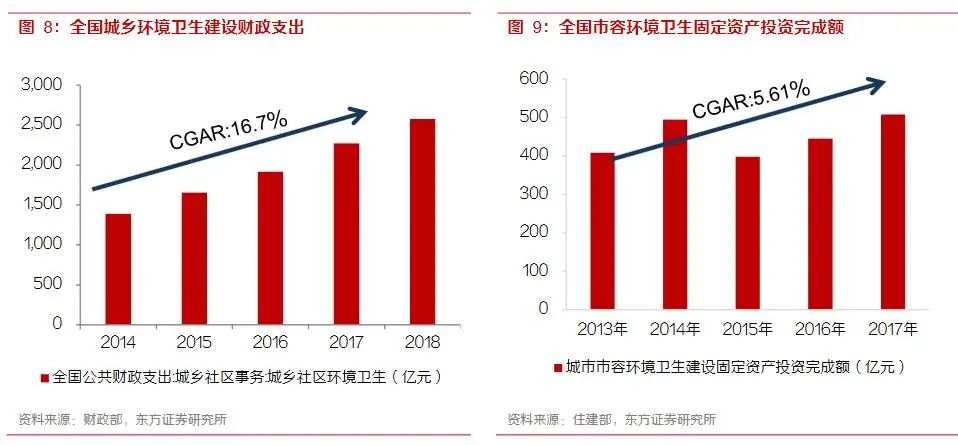

2.1量?jī)r(jià)齊升����,環(huán)衛(wèi)財(cái)政支出增速達(dá)16.7%

環(huán)衛(wèi)行業(yè)的收入來自于地方政府的環(huán)境衛(wèi)生建設(shè)的財(cái)政支出,2018年城鄉(xiāng)環(huán)境衛(wèi)生建設(shè)的財(cái)政支出達(dá)到2500億元�����,且過去三年保持16.7%左右的復(fù)合增速。城鎮(zhèn)化進(jìn)程的深入���,城市邊界的的延伸���,城市垃圾清運(yùn)和道路清掃的工作量會(huì)持續(xù)增長(zhǎng),環(huán)保要求的提高則推動(dòng)了處理單價(jià)上漲�,行業(yè)正在經(jīng)歷量和價(jià)值雙重提升的局面。

2.2行業(yè)總規(guī)模已超2200億�,市場(chǎng)化有進(jìn)一步提升的空間

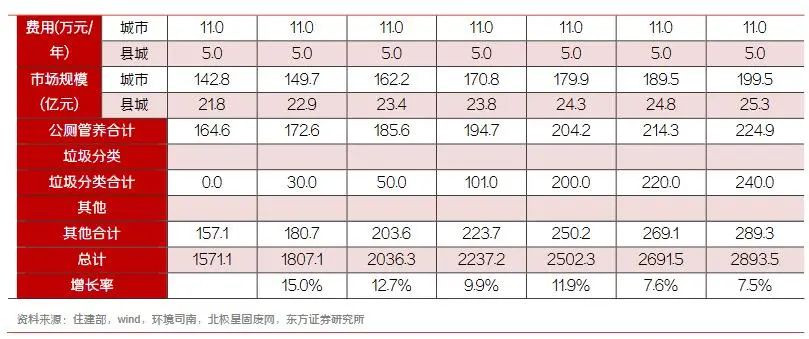

(1)環(huán)衛(wèi)市場(chǎng)總規(guī)模已超2200億元環(huán)衛(wèi)服務(wù)主要收入來自于道路清掃和垃圾清運(yùn),道路清掃比例在75%左右����。根據(jù)2017年住建部統(tǒng)計(jì)數(shù)據(jù),城市清掃面積為84.2億平方米�,縣城清掃面積為24.8億平方米,鄉(xiāng)鎮(zhèn)道路鋪設(shè)面積29.8億平方米�����。根據(jù)國(guó)家統(tǒng)計(jì)局顯示�,2019年我國(guó)城鎮(zhèn)化率60.6%,距離發(fā)達(dá)國(guó)家80%仍有較大差距��,因此假設(shè)未來城市道路清掃面積增長(zhǎng)與2018年相同(3%左右)�����,縣城清掃面積略高于城市為4%左右。2018年城市道路清掃價(jià)格在10-12元/平方米�,清運(yùn)費(fèi)單價(jià)11元/平方米,假設(shè)未來每年單位價(jià)格增長(zhǎng)率4%����。此外根據(jù)2016年城鄉(xiāng)建設(shè)統(tǒng)計(jì)年鑒,我國(guó)鄉(xiāng)鎮(zhèn)道路鋪設(shè)面積達(dá)29.8億平方米����,在城鄉(xiāng)環(huán)衛(wèi)一體化不斷推行下亦具有一定市場(chǎng)空間。綜合考慮上述各部分�,計(jì)算可得我國(guó)目前道路清掃市場(chǎng)規(guī)模為1400億元左右�����。

垃圾清運(yùn)層面���,根據(jù)住建部統(tǒng)計(jì)�,2018年城市垃圾清運(yùn)量為2.28億噸����,按目前市場(chǎng)情況��,假設(shè)垃圾轉(zhuǎn)運(yùn)費(fèi)用城市為80元/噸��,縣城為60元/噸�,假設(shè)增長(zhǎng)率與道路清掃相同均為4%����,目前總規(guī)模在240億元左右。公廁管養(yǎng)方面����,假設(shè)城市與縣城公廁數(shù)量的增長(zhǎng)維持過去三年的平均增長(zhǎng)率,管養(yǎng)費(fèi)用城市為11萬元/年����,縣城為5萬元/年,則公廁管養(yǎng)費(fèi)用合計(jì)190億元左右����。

今年以來垃圾分類市場(chǎng)規(guī)模快速增長(zhǎng)�,根據(jù)相關(guān)的市場(chǎng)測(cè)算,環(huán)衛(wèi)服務(wù)項(xiàng)目打包招標(biāo)的垃圾分類服務(wù)金額預(yù)計(jì)在40億元左右����,加上政府部門��、國(guó)有企事業(yè)單位���、學(xué)校、醫(yī)院等未公開招標(biāo)采購(gòu)的垃圾分類第三方服務(wù)市場(chǎng)規(guī)模�,預(yù)計(jì)2020年垃圾分類市場(chǎng)規(guī)模可達(dá)200億元���。保守估計(jì)未來保持垃圾分類推進(jìn)速度��,市場(chǎng)規(guī)模年增長(zhǎng)約20億元�����。

市容管理�����、河道清潔等市場(chǎng)化項(xiàng)目約占整個(gè)環(huán)衛(wèi)項(xiàng)目8%左右,這些項(xiàng)目市場(chǎng)化程度相對(duì)不高����,因此假設(shè)未來此類項(xiàng)目的占比將上升到10%左右。綜合考慮以上各部分,2019年環(huán)衛(wèi)市場(chǎng)總規(guī)模達(dá)到2200億元����,預(yù)計(jì)2020-2021年的增速將分別達(dá)到11.9%和7.6%,2021年將超過2600億元�。

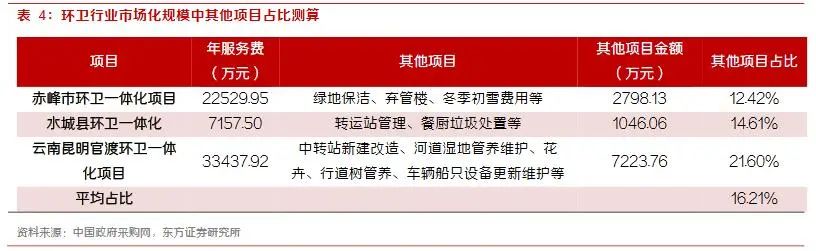

(2)環(huán)衛(wèi)市場(chǎng)化率約為60%,仍有較大的發(fā)展空間根據(jù)當(dāng)年新簽首年服務(wù)費(fèi)用與之前未到期合同年均服務(wù)金額相加得到當(dāng)年的市場(chǎng)化規(guī)模����,市場(chǎng)化初期以政府購(gòu)買為主,合同年限一般在3年左右���,2017年開始PPP模式大規(guī)模發(fā)展����,但政府購(gòu)買仍為主要模式��,因此假設(shè)2017年之前合同平均期限逐年增加至5年����。用所得市場(chǎng)化金額與前述市場(chǎng)總規(guī)模相比可得到當(dāng)年環(huán)衛(wèi)市場(chǎng)化的比例。由于前述市場(chǎng)規(guī)模測(cè)算僅包含環(huán)衛(wèi)服務(wù)中道路清掃�、垃圾清運(yùn)、公廁管養(yǎng)����、垃圾分類等項(xiàng)目����,而當(dāng)前市場(chǎng)化項(xiàng)目中通常打包一定比例的其他項(xiàng)目�����,如:河道濕地管養(yǎng)維護(hù)�、新建或改造公廁、中轉(zhuǎn)站改造建設(shè)與運(yùn)營(yíng)等�����,因此對(duì)于市場(chǎng)化測(cè)算��,需要在現(xiàn)有合同金額數(shù)據(jù)上進(jìn)行一定程度的修正����。即市場(chǎng)化金額除去其中包含的其他項(xiàng)目金額。

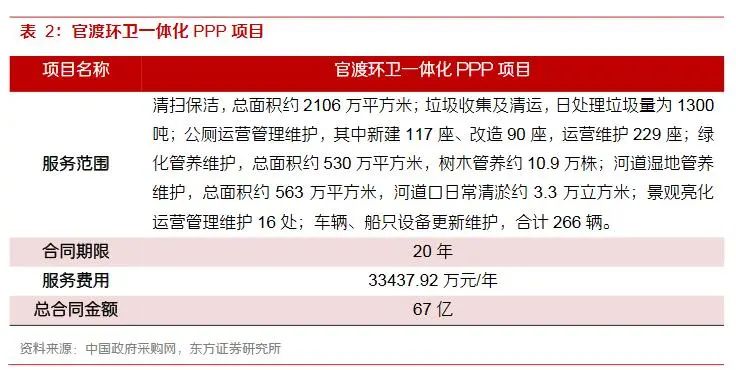

我們分別選取北京環(huán)境中標(biāo)的赤峰市環(huán)衛(wèi)一體化項(xiàng)目���、龍馬環(huán)衛(wèi)中標(biāo)的水城縣環(huán)衛(wèi)一體化項(xiàng)目以及僑銀環(huán)保中標(biāo)的云南昆明官渡環(huán)衛(wèi)一體化項(xiàng)目三個(gè)具有代表性的環(huán)衛(wèi)一體化項(xiàng)目,測(cè)算其中除前述環(huán)衛(wèi)項(xiàng)目外其他項(xiàng)目所占比例����。根據(jù)各項(xiàng)目合同中列示的作業(yè)項(xiàng)目工作量及單價(jià)計(jì)算可得前述項(xiàng)目金額�,總服務(wù)費(fèi)減去前述項(xiàng)目服務(wù)費(fèi)得到其他項(xiàng)目金額����。考慮云南昆明官渡環(huán)衛(wèi)一體化項(xiàng)目總金額達(dá)67億元��,體量較大所以包含服務(wù)范圍相對(duì)更廣�,故假設(shè)市場(chǎng)化合同中其他項(xiàng)目所占比例略低于平均值即15%左右。

因此計(jì)算得到2019年我國(guó)環(huán)衛(wèi)市場(chǎng)化率大約為60%����,考慮到發(fā)達(dá)國(guó)家普遍在80%左右,仍有較大的發(fā)展空間�����,同時(shí)行業(yè)內(nèi)存量項(xiàng)目的整合也在進(jìn)行之中�。

2.3 行業(yè)集中度低,疫情或加速行業(yè)整合

區(qū)別于固廢處理行業(yè)的其他領(lǐng)域(如危廢處理等領(lǐng)域較高的技術(shù)壁壘�、垃圾焚燒領(lǐng)域較高的資金壁壘),環(huán)衛(wèi)行業(yè)的準(zhǔn)入門檻相對(duì)較低���,市場(chǎng)競(jìng)爭(zhēng)激烈��。目前整個(gè)市場(chǎng)參與的企業(yè)有數(shù)千家����,其中以規(guī)模較小的環(huán)衛(wèi)企業(yè)為主,根據(jù)環(huán)境司南統(tǒng)計(jì)����,2019年市場(chǎng)集中度CR10在16%左右,而同期垃圾焚燒市場(chǎng)集中度已超過40%�。市場(chǎng)格局尚未穩(wěn)定,頭部公司未來仍然具有較大的競(jìng)爭(zhēng)空間��。而環(huán)衛(wèi)行業(yè)輕資產(chǎn)���、機(jī)械化與智能化的特點(diǎn)����,決定了項(xiàng)目異地復(fù)制的難度小于環(huán)保行業(yè)的其他細(xì)分領(lǐng)域����,有利于行業(yè)整合的快速推進(jìn)。

1)輕資產(chǎn)�,環(huán)衛(wèi)行業(yè)固定資產(chǎn)周轉(zhuǎn)率在2以上,同時(shí)應(yīng)收賬款賬期一般在三個(gè)月以內(nèi)�����,對(duì)資金的要求相對(duì)較低�����。近年來環(huán)衛(wèi)服務(wù)公司固定資產(chǎn)周轉(zhuǎn)率略有下降���,主要是因?yàn)樾略鲑?gòu)置了較多的作業(yè)車輛和設(shè)備�。

2)機(jī)械化�,通過購(gòu)置和改造先進(jìn)的作業(yè)車輛和作業(yè)設(shè)備,以機(jī)械化作業(yè)替代部分人工作業(yè)�����,可以增強(qiáng)環(huán)衛(wèi)公司綜合管理能力和作業(yè)服務(wù)效率�,能夠?qū)崿F(xiàn)作業(yè)人員縮編,從而有效降低運(yùn)營(yíng)成本��。同時(shí)��,有利于作業(yè)服務(wù)的標(biāo)準(zhǔn)化��,減少不必要的人為失誤���,提升作業(yè)的可復(fù)制性和調(diào)度的靈活性��。

3)智能化�,依托物聯(lián)網(wǎng)、移動(dòng)互聯(lián)網(wǎng)及大數(shù)據(jù)技術(shù)�����,對(duì)環(huán)衛(wèi)管理所涉及到的人���、車�、物����、事進(jìn)行全過程實(shí)時(shí)管理,合理設(shè)計(jì)規(guī)劃環(huán)衛(wèi)管理模式�����,提升環(huán)衛(wèi)作業(yè)質(zhì)量���,降低環(huán)衛(wèi)運(yùn)營(yíng)成本���。城鎮(zhèn)環(huán)衛(wèi)業(yè)務(wù)日常管理任務(wù)繁重���、監(jiān)管覆蓋面廣、監(jiān)管對(duì)象繁多�,傳統(tǒng)手段難以做到全面監(jiān)管,智能化將作業(yè)模式從傳統(tǒng)的人管人改進(jìn)為設(shè)備監(jiān)管����,大大降低了行業(yè)的管理難度和項(xiàng)目異地復(fù)制難度�����。

考慮本次疫情的影響�����,特別是武漢華南海鮮市場(chǎng)“臟亂差”�、污水橫流、垃圾成堆等報(bào)道���,已經(jīng)引起各級(jí)政府對(duì)公共環(huán)境衛(wèi)生行業(yè)的更加重視和格外關(guān)注��,例如云南省近日發(fā)布全面開展“大清掃�、大消毒”衛(wèi)生運(yùn)動(dòng)����,還有很多省份也在研究將公共環(huán)境衛(wèi)生消毒殺菌工作常規(guī)化���、持續(xù)化。這也將要求環(huán)衛(wèi)企業(yè)在環(huán)衛(wèi)設(shè)備上進(jìn)一步升級(jí)�����,機(jī)械化清掃進(jìn)一步提高�����。專業(yè)化程度需求的增加有望加速行業(yè)良幣驅(qū)逐劣幣�����,提高行業(yè)門檻���,促進(jìn)訂單集中到擁有資金����、品牌�、技術(shù)、管理實(shí)力的企業(yè)手中。

三��、步入“上市公司“時(shí)代��,四類公司角逐市場(chǎng)

3.1環(huán)衛(wèi)服務(wù)行業(yè)進(jìn)入“上市公司”時(shí)代

2019年先后有四家環(huán)衛(wèi)公司上市���,莊臣控股和北控環(huán)境登陸港交所�����,僑銀環(huán)保和玉禾田分別在中小板和創(chuàng)業(yè)板上市。加上已經(jīng)上市的龍馬環(huán)衛(wèi)����、盈峰環(huán)境和啟迪桑德等公司�����,環(huán)衛(wèi)服務(wù)行業(yè)進(jìn)入“上市公司”時(shí)代����。

根據(jù)僑銀環(huán)保與玉禾田招股說明書,上市募集資金主要用于主營(yíng)業(yè)務(wù)的拓展:(1)通過購(gòu)置環(huán)衛(wèi)機(jī)械設(shè)備��,增加公司項(xiàng)目數(shù)量和作業(yè)效率��,提高市場(chǎng)份額�����;

(2)構(gòu)建和升級(jí)智慧環(huán)衛(wèi)信息化平臺(tái)的建設(shè)����,進(jìn)一步提高管理能力和自主創(chuàng)新能力����。上市能夠快速地提升公司的知名度�����,品牌影響力和行業(yè)地位����,在異地項(xiàng)目的競(jìng)爭(zhēng)中附加了一定的隱性優(yōu)勢(shì)�;另一方面拓寬權(quán)益融資、銀行借款�����、公司債券等多層次融資渠道��,增強(qiáng)企業(yè)資金實(shí)力���,在產(chǎn)業(yè)收購(gòu)、整合���、資本運(yùn)營(yíng)等方面提供強(qiáng)力支撐��,能夠支撐公司更加高效地實(shí)現(xiàn)項(xiàng)目的擴(kuò)張和資源的整合。

3.2激烈競(jìng)爭(zhēng)中競(jìng)爭(zhēng)格局將重構(gòu)

環(huán)衛(wèi)市場(chǎng)化持續(xù)深入后�,全國(guó)范圍內(nèi)環(huán)衛(wèi)項(xiàng)目的招標(biāo)數(shù)量和規(guī)模都在擴(kuò)大���,而競(jìng)爭(zhēng)也隨之變得日益激烈,主要表現(xiàn)在:

競(jìng)爭(zhēng)主體過多�,盲目投標(biāo)����、低價(jià)中標(biāo):相比于垃圾焚燒發(fā)電、水務(wù)等環(huán)保行業(yè)其他的細(xì)分領(lǐng)域,環(huán)衛(wèi)項(xiàng)目屬于輕資產(chǎn)的模式�����,技術(shù)壁壘和資金壁壘相對(duì)較低�����,單一項(xiàng)目的市場(chǎng)準(zhǔn)入門檻不高����,吸引了不同類型的公司參與市場(chǎng)的競(jìng)爭(zhēng)�����,因此形成了市場(chǎng)參與主體普遍小而分散的局面�����,市場(chǎng)集中度低。低門檻導(dǎo)致小公司為了獲得項(xiàng)目而采用低價(jià)投標(biāo)的策略�,部分項(xiàng)目最終的中標(biāo)價(jià)格存在非理性的現(xiàn)象��,而低價(jià)低質(zhì)項(xiàng)目難以取得持續(xù)盈利。例如2018年6月1日���,安徽省滁州市經(jīng)開區(qū)市容提升社會(huì)化服務(wù)項(xiàng)目���,項(xiàng)目總預(yù)算超過1.6億元/3年���,而最終中標(biāo)價(jià)僅為項(xiàng)目招標(biāo)預(yù)算的50%��,約8191萬元/3年。

投資高昂與甲方履約信用�、財(cái)政支付能力不足的矛盾:由于環(huán)衛(wèi)項(xiàng)目主要實(shí)施主體是地方環(huán)衛(wèi)管理部門(環(huán)衛(wèi)局或城管局),加之環(huán)衛(wèi)企業(yè)缺乏直接收費(fèi)依據(jù)及標(biāo)準(zhǔn)�,無法建立由商業(yè)用戶甚至居民用戶直接支付的使用者付費(fèi)制度��,因此我國(guó)環(huán)衛(wèi)企業(yè)幾乎全部用戶(直接營(yíng)收來源)均為政府用戶�。目前城鄉(xiāng)環(huán)衛(wèi)一體化出現(xiàn)了許多巨量合同���,然而各省市經(jīng)濟(jì)發(fā)展水平差異明顯�,用于環(huán)衛(wèi)項(xiàng)目的財(cái)政支出費(fèi)用不盡相同�,局部經(jīng)濟(jì)欠發(fā)達(dá)地區(qū)或存在支付壓力過大的現(xiàn)象。

因此在當(dāng)前這個(gè)節(jié)點(diǎn)���,一二線的環(huán)衛(wèi)公司的市場(chǎng)策略已經(jīng)開始發(fā)生改變,由“搶項(xiàng)目”到“選項(xiàng)目”���。參照垃圾焚燒、水務(wù)等行業(yè)的歷史規(guī)律�����,地方財(cái)政支付能力強(qiáng)��、投資回報(bào)率高的項(xiàng)目將主要被頭部公司所瓜分�����,而資金實(shí)力弱���、沒有規(guī)?��;?yīng)的眾多的小公司或?qū)⒁驗(yàn)樵桨l(fā)嚴(yán)苛的考核標(biāo)準(zhǔn)�����,持續(xù)下行的投資收益而逐漸退出這個(gè)市場(chǎng)���。

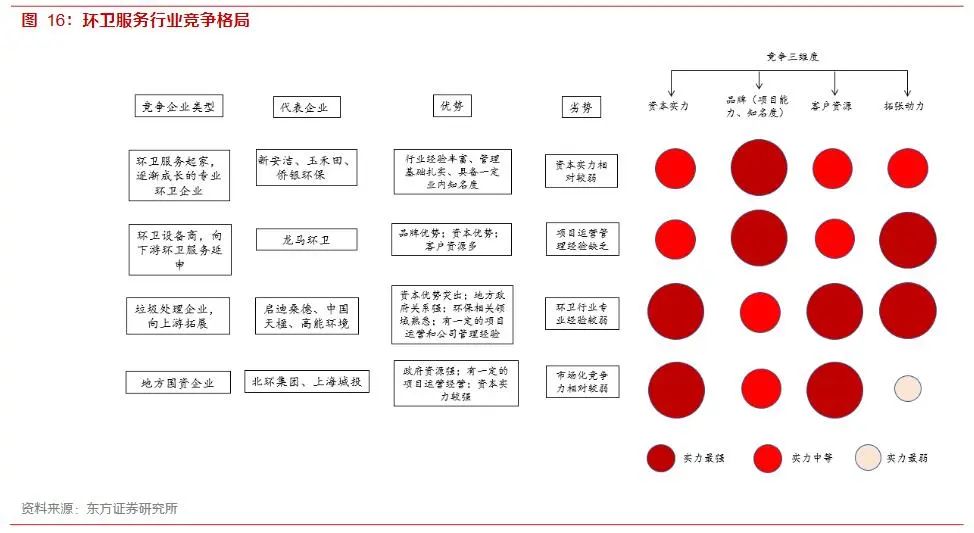

3.3跑馬圈地,四類公司角逐市場(chǎng)

環(huán)衛(wèi)項(xiàng)目跑馬圈地��,資本實(shí)力���、品牌、客戶資源三維度決定企業(yè)擴(kuò)張能力�,其中品牌包含了項(xiàng)目經(jīng)驗(yàn)�、知名度等因素。三維度看�����,資本實(shí)力直接決定了公司擴(kuò)張的速度��,為剛性約束;但在單個(gè)項(xiàng)目獲取上��,客戶資源�����、品牌的重要性強(qiáng)于資本的作用�����,且客戶關(guān)系要強(qiáng)于品牌影響���。

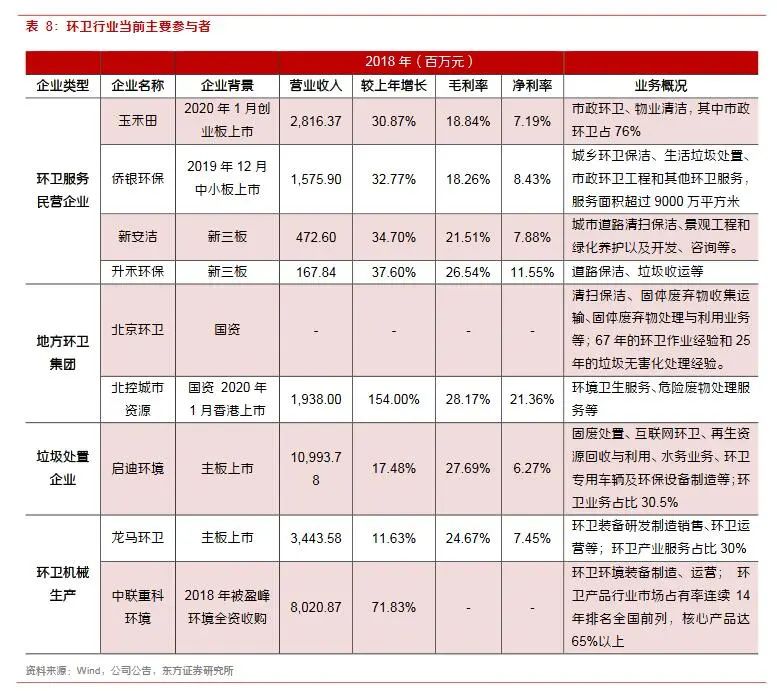

目前,環(huán)衛(wèi)行業(yè)已經(jīng)具備一定規(guī)模的公司����,主要分為4類:

1)環(huán)衛(wèi)服務(wù)起家���,逐漸長(zhǎng)大的老牌環(huán)衛(wèi)公司���,典型代表玉禾田��、僑銀環(huán)保��、新安潔����,該類公司項(xiàng)目經(jīng)驗(yàn)豐富,具有一定品牌優(yōu)勢(shì)和先發(fā)優(yōu)勢(shì)�����,資本實(shí)力也在上市后迎頭趕上�����;

2)環(huán)衛(wèi)設(shè)備商�,向環(huán)衛(wèi)服務(wù)轉(zhuǎn)型�,典型如龍馬環(huán)衛(wèi)、中聯(lián)環(huán)境(現(xiàn)為盈峰環(huán)境)��,環(huán)衛(wèi)設(shè)備領(lǐng)域龍頭企業(yè)�,龍馬環(huán)衛(wèi)和中聯(lián)環(huán)境在高端環(huán)衛(wèi)設(shè)備的市占率高�����,具有很好的品牌優(yōu)勢(shì),且具備資本實(shí)力����,從業(yè)務(wù)上看是由產(chǎn)業(yè)鏈上游向下游延伸����,具備一定的協(xié)同效應(yīng),但由于業(yè)務(wù)模式差異較大����,項(xiàng)目管理經(jīng)驗(yàn)上較傳統(tǒng)的環(huán)衛(wèi)公司略有欠缺���;

3)垃圾處理公司��,向上游拓展�,典型如啟迪桑德����、中國(guó)天楹,政府關(guān)系�����、大項(xiàng)目管理能力����、資本實(shí)力、異地?cái)U(kuò)張能力層面均非常強(qiáng)���,在品牌影響力和環(huán)衛(wèi)項(xiàng)目經(jīng)驗(yàn)上有欠缺;

4)地方國(guó)資企業(yè)�,如北環(huán)集團(tuán)、上海城投�,優(yōu)勢(shì)在于政府資源強(qiáng)大。

特此聲明:

1. 本網(wǎng)轉(zhuǎn)載并注明自其他來源的作品�����,目的在于傳遞更多信息����,并不代表本網(wǎng)贊同其觀點(diǎn)����。

2. 請(qǐng)文章來源方確保投稿文章內(nèi)容及其附屬圖片無版權(quán)爭(zhēng)議問題�����,如發(fā)生涉及內(nèi)容、版權(quán)等問題�,文章來源方自負(fù)相關(guān)法律責(zé)任。

3. 如涉及作品內(nèi)容、版權(quán)等問題�����,請(qǐng)?jiān)谧髌钒l(fā)表之日內(nèi)起一周內(nèi)與本網(wǎng)聯(lián)系����,否則視為放棄相關(guān)權(quán)益���。