【行業(yè)觀點(diǎn)】2018年政府去杠桿����,融資環(huán)境惡化,環(huán)保板塊跌幅較大:政府去杠桿導(dǎo)致環(huán)保投資下滑,對(duì)應(yīng)環(huán)保需求萎縮����,還款難度加大�����,特別是環(huán)保類(lèi)PPP項(xiàng)目影響大���。融資環(huán)境惡化導(dǎo)致依靠融資擴(kuò)張資產(chǎn)負(fù)債表實(shí)現(xiàn)高速發(fā)展的工程類(lèi)環(huán)保公司遇到發(fā)展瓶頸,工程項(xiàng)目進(jìn)度放緩��,在手訂單無(wú)法轉(zhuǎn)化為業(yè)績(jī)預(yù)期。目前行業(yè)估值維持在20倍左右����,處于近幾年的估值底部。10月以來(lái)����,一系列關(guān)于解決民營(yíng)企業(yè)融資難融資貴的問(wèn)題的政策文件相應(yīng)出臺(tái),行業(yè)融資環(huán)境得到改善����。我們認(rèn)為雖然融資環(huán)境改善,但傳導(dǎo)至公司盈利改善特別是工程類(lèi)公司還需時(shí)日��。

環(huán)保行業(yè)—以市場(chǎng)需求為核心驅(qū)動(dòng)要素且具有強(qiáng)政策依賴:環(huán)保行業(yè)發(fā)展的核心邏輯在于環(huán)境問(wèn)題的出現(xiàn)—環(huán)境問(wèn)題的治理—環(huán)境質(zhì)量的改善�����,這一過(guò)程對(duì)應(yīng)環(huán)保產(chǎn)業(yè)的成長(zhǎng)����,表現(xiàn)為潛在市場(chǎng)需求的產(chǎn)生—實(shí)際市場(chǎng)需求的形成—環(huán)保產(chǎn)業(yè)的發(fā)展。環(huán)保產(chǎn)業(yè)的公益性特征導(dǎo)致其無(wú)法單純依靠市場(chǎng)力量取得正常發(fā)展���,尤其需要政府在外部的強(qiáng)制性推動(dòng)����,對(duì)政策有著很強(qiáng)的依賴性。實(shí)際上���,只有通過(guò)政府制定環(huán)保目標(biāo)及相應(yīng)政策�,不斷明晰污染產(chǎn)權(quán)與定價(jià)��,才能有效矯正個(gè)體邊際成本及效益與社會(huì)整體性邊際成本與效益的偏差�,將外部性合理內(nèi)部化,從而產(chǎn)生污染治理的需求�,優(yōu)化環(huán)境資源配置的效率�����,刺激產(chǎn)業(yè)發(fā)展��。

環(huán)保行業(yè)具有逆周期性和階段性��,我國(guó)環(huán)保行業(yè)正處于成長(zhǎng)期����。環(huán)保行業(yè)發(fā)展的前提是經(jīng)濟(jì)高速增長(zhǎng)帶來(lái)的資源耗損和污染積累,這使環(huán)保行業(yè)形成與發(fā)展上滯后于經(jīng)濟(jì)的快速發(fā)展期。當(dāng)經(jīng)濟(jì)增長(zhǎng)向中高速發(fā)展甚至下滑時(shí)��,之前經(jīng)濟(jì)高速發(fā)展所掩蓋的資源環(huán)境問(wèn)題開(kāi)始凸顯并受到重視�����。另外在經(jīng)濟(jì)衰退過(guò)程中����,政府還將依靠財(cái)政投資來(lái)拉動(dòng)低迷的經(jīng)濟(jì)增長(zhǎng)。此時(shí)���,具有基礎(chǔ)設(shè)施建設(shè)內(nèi)容�����、與國(guó)民經(jīng)濟(jì)其他部門(mén)關(guān)聯(lián)性強(qiáng)���、具有綜合效益的環(huán)保產(chǎn)業(yè)也將得到大量的資金投入,帶動(dòng)其快速發(fā)展���。因此環(huán)保產(chǎn)業(yè)的形成與發(fā)展具有較強(qiáng)的逆經(jīng)濟(jì)周期性���。我國(guó)環(huán)保產(chǎn)業(yè)發(fā)展正處于成長(zhǎng)期向成熟期的邁進(jìn)的重要階段��,在中長(zhǎng)期內(nèi)仍有較大的發(fā)展空間和潛力�。

尋找環(huán)保行業(yè)新“量”點(diǎn):環(huán)保產(chǎn)業(yè)的細(xì)分領(lǐng)域多且發(fā)展呈現(xiàn)階段性����,一個(gè)細(xì)分領(lǐng)域產(chǎn)業(yè)走向衰退的同時(shí),新的環(huán)境治理需求會(huì)帶動(dòng)新的細(xì)分領(lǐng)域的發(fā)展�����。因此我們尋找投資機(jī)會(huì)時(shí)���,應(yīng)該規(guī)避進(jìn)入成熟期或者衰退期的細(xì)分行業(yè)�����。另外因?yàn)榄h(huán)保行業(yè)是一個(gè)強(qiáng)政策依賴性的行業(yè)�,因此我們需要關(guān)注政策大力支持且正處于成長(zhǎng)期或即將進(jìn)入成長(zhǎng)期的細(xì)分領(lǐng)域����,尋找環(huán)保行業(yè)新“量”點(diǎn)�。我們認(rèn)為環(huán)保未來(lái)新“量”點(diǎn)主要是:在打贏藍(lán)天保衛(wèi)戰(zhàn)背景下可以幫助地方政府快速提升空氣質(zhì)量,有望成為城市空氣治理標(biāo)配的大氣網(wǎng)格化監(jiān)測(cè)行業(yè)���;市場(chǎng)增長(zhǎng)空間大且盈利模式清晰的生物質(zhì)發(fā)電行業(yè)(包括垃圾焚燒發(fā)電和農(nóng)林生物質(zhì)發(fā)電)����;法律和標(biāo)準(zhǔn)相繼出臺(tái),行業(yè)不斷規(guī)范且即將進(jìn)入成長(zhǎng)期的土壤修復(fù)行業(yè)�����。

投資建議

建議關(guān)注競(jìng)爭(zhēng)優(yōu)勢(shì)明顯且市占率遙遙領(lǐng)先的大氣網(wǎng)格化監(jiān)測(cè)龍頭先河環(huán)保�����,擁有優(yōu)質(zhì)運(yùn)營(yíng)資產(chǎn)且垃圾焚燒在手產(chǎn)能充足的瀚藍(lán)環(huán)境����,精細(xì)化管理水平高、生物質(zhì)發(fā)電效率全國(guó)第一的長(zhǎng)青集團(tuán)和土壤修復(fù)龍頭企業(yè)高能環(huán)境�。

風(fēng)險(xiǎn)提示

政策執(zhí)行力度不達(dá)預(yù)期的風(fēng)險(xiǎn),項(xiàng)目進(jìn)展速度不達(dá)預(yù)期的風(fēng)險(xiǎn)����,生物質(zhì)發(fā)電項(xiàng)目補(bǔ)貼電價(jià)下滑的風(fēng)險(xiǎn),生物質(zhì)發(fā)電項(xiàng)目補(bǔ)貼電價(jià)滯后的風(fēng)險(xiǎn)��。

報(bào)告正文

1����、18年回顧:政府去杠桿��,融資環(huán)境惡化�����,環(huán)保板塊跌幅較大

1.1��、環(huán)保指數(shù)跑輸上證綜指�����、創(chuàng)業(yè)板指

回顧2018年��,環(huán)保指數(shù)跌幅較大�。截止2018年12月21日��,環(huán)保(中信)指數(shù)跌幅達(dá)46.52%���,同期上證綜指下跌23.92%��、創(chuàng)業(yè)板指下跌27.52%。環(huán)保(中信)指數(shù)分別跑輸上證綜指和創(chuàng)業(yè)板22.6和19個(gè)百分點(diǎn)���。

政府去杠桿����、融資環(huán)境惡化是造成環(huán)保指數(shù)下跌主要原因。政府去杠桿導(dǎo)致環(huán)保投資下滑��,對(duì)應(yīng)環(huán)保需求萎縮��,還款難度加大�����,特別是環(huán)保類(lèi)PPP項(xiàng)目影響大���。融資環(huán)境惡化導(dǎo)致依靠融資擴(kuò)張資產(chǎn)負(fù)債表實(shí)現(xiàn)高速發(fā)展的工程類(lèi)環(huán)保公司遇到發(fā)展瓶頸�,工程項(xiàng)目進(jìn)度放緩��,在手訂單無(wú)法轉(zhuǎn)化為業(yè)績(jī)預(yù)期�����。

1.2���、個(gè)股方面:運(yùn)營(yíng)類(lèi)公司跑贏工程類(lèi)公司

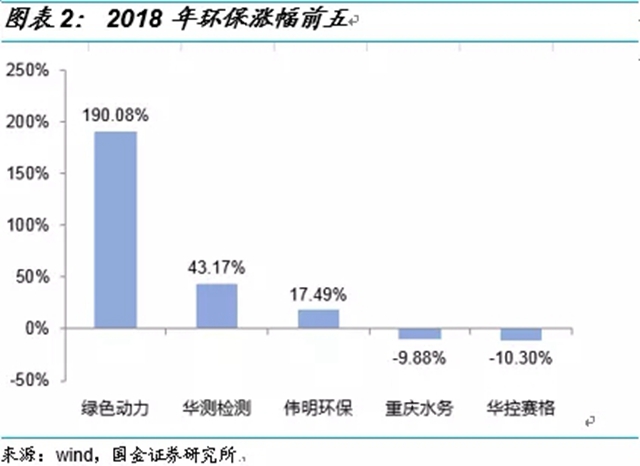

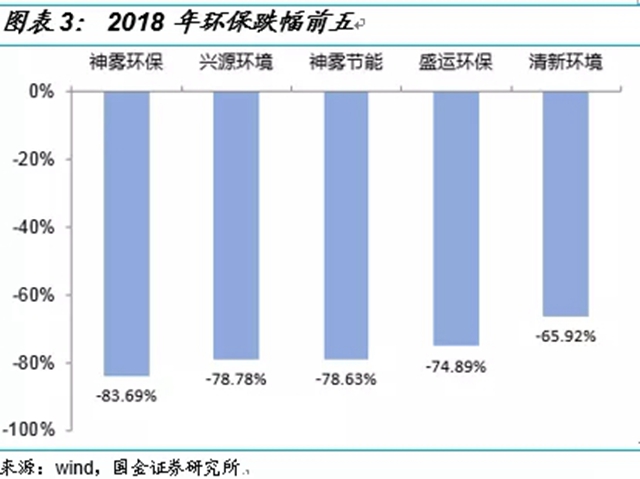

2018年A股中的環(huán)保股�����,漲幅前五的分別是綠色動(dòng)力(+190.08%���,新股)����、華測(cè)檢測(cè)(+43.17%)��、偉明環(huán)保(+17.49%)����、重慶水務(wù)(-9.88%)和華控賽格(-10.30%);跌幅前五的分別是神霧環(huán)保(-83.69%)���、興源環(huán)境(-78.78%)�、神霧節(jié)能(-78.63%)��、盛運(yùn)環(huán)保(-74.89%)和清新環(huán)境(-65.92%)�����。

擁有穩(wěn)定優(yōu)質(zhì)運(yùn)營(yíng)資產(chǎn)的運(yùn)營(yíng)類(lèi)公司大幅跑贏環(huán)保工程類(lèi)公司。我們認(rèn)為在融資環(huán)境趨緊的條件下���,擁有優(yōu)質(zhì)運(yùn)營(yíng)資產(chǎn)且自我造血能力好的運(yùn)營(yíng)類(lèi)公司抵御風(fēng)險(xiǎn)能力強(qiáng),相對(duì)于工程類(lèi)公司有較高的估值溢價(jià)��。例如偉明環(huán)保(+17.49%)�����、重慶水務(wù)(-9.88%)����、瀚藍(lán)環(huán)境(-13.45%)和洪城水業(yè)(-13.53%)表現(xiàn)優(yōu)于清新環(huán)境(-65.92%)、萬(wàn)邦達(dá)(-60.47%)����、碧水源(-49.46%)、博世科(-38.36%)��。

1.3���、業(yè)績(jī)下滑明顯����,固廢處理與監(jiān)測(cè)行業(yè)表現(xiàn)較好

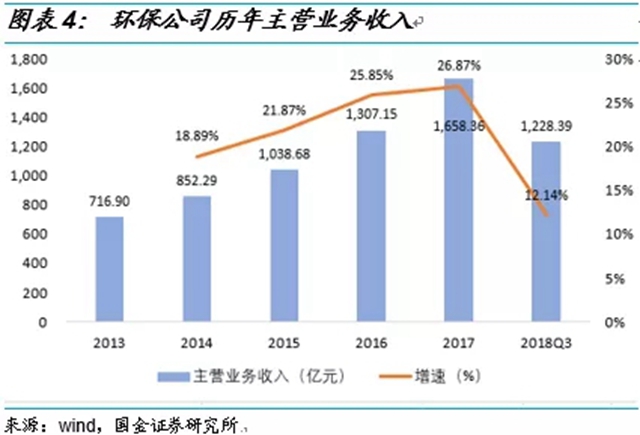

我們統(tǒng)計(jì)了環(huán)保(中信)指數(shù)包含的62家環(huán)保上市公司的營(yíng)收與凈利潤(rùn)情況�����,環(huán)保公司主營(yíng)業(yè)務(wù)收入2013-2017年保持較高速度增長(zhǎng),且增速逐年提高����,2017年達(dá)到1658億元,增速為26.87%�。而2018年前三季度主營(yíng)收入為1228億,增速明顯放緩至12.14%����。與此同時(shí),環(huán)保上市公司在2018年前三季度的凈利潤(rùn)增長(zhǎng)轉(zhuǎn)正為負(fù)����,由2017年的17.31%降為-1.23%,前三季度凈利潤(rùn)為144.14億�����。

62家環(huán)保上市公司的毛利率中值穩(wěn)定���,凈利率中值下滑��。環(huán)保上市公司毛利率從2013年到2018年前三季度保持在31%-33%左右�,凈利率則處于下降趨勢(shì),由2013年的13.88%下滑至2018年前三季度的10.42%���。我們認(rèn)為隨著環(huán)保上市公司資產(chǎn)負(fù)債率的提升����,由2013年的45.83%升至2018Q3的57.06%����,公司財(cái)務(wù)費(fèi)用增加�����,凈利率不斷下滑��。

分領(lǐng)域來(lái)看���,固廢處理與監(jiān)測(cè)行業(yè)業(yè)績(jī)表現(xiàn)相對(duì)較好����。我們根據(jù)中國(guó)環(huán)境保護(hù)產(chǎn)業(yè)協(xié)會(huì)的統(tǒng)計(jì)��,選取了主營(yíng)業(yè)務(wù)涉及環(huán)保業(yè)務(wù)的A股環(huán)保上市公司120家,環(huán)保業(yè)務(wù)收入占主營(yíng)業(yè)務(wù)收入比例大于50%的51家主營(yíng)環(huán)保上市公司�����。主營(yíng)環(huán)保上市公司中2018年3季度固廢處理與資源化��、環(huán)境監(jiān)測(cè)與監(jiān)測(cè)業(yè)績(jī)表現(xiàn)較好��,營(yíng)收分別增長(zhǎng)16.21%和11.62%�,凈利潤(rùn)分別增長(zhǎng)25.88%和-4.15%;環(huán)境修復(fù)與大氣污染防治業(yè)績(jī)表現(xiàn)較差����,營(yíng)收分別下降94.02%和26.25%,凈利潤(rùn)分別下滑87.63%和56.62%�����。

1.4�、估值觸底,融資環(huán)境改善

估值已到歷史底部�。我們統(tǒng)計(jì)了2009年到2018年12月21日的環(huán)保(中信)指數(shù)的月度估值變化,2018年10月底行業(yè)估值跌至21.35X�,目前維持在22X左右,處于近幾年的估值底部���。

融資環(huán)境改善�����,但傳導(dǎo)至公司盈利改善還需時(shí)日���。10月以來(lái)�����,一系列關(guān)于解決民營(yíng)企業(yè)融資難融資貴的問(wèn)題的政策文件相應(yīng)出臺(tái),行業(yè)融資環(huán)境得到改善�����。11月1日�,國(guó)家重要領(lǐng)導(dǎo)人在民營(yíng)企業(yè)座談會(huì)上講到“要優(yōu)先解決民營(yíng)企業(yè)特別是中小企業(yè)融資難甚至融不到資問(wèn)題,同時(shí)逐步降低融資成本�。要擴(kuò)大金融市場(chǎng)準(zhǔn)入,拓寬民營(yíng)企業(yè)融資途徑��,發(fā)揮民營(yíng)銀行���、小額貸款公司��、風(fēng)險(xiǎn)投資����、股權(quán)和債券等融資渠道作用。”11月6日����,中國(guó)人民銀行行長(zhǎng)易綱表示,人民銀行從宏觀上營(yíng)造穩(wěn)健中性的貨幣政策�����,使流動(dòng)性合理充裕���;同時(shí)采取了“三支箭”的政策組合�����,讓流動(dòng)性流到民營(yíng)企業(yè)和最需要的地方���。困擾環(huán)保公司的融資困境得到緩解,但真正傳導(dǎo)至公司盈利改善我們認(rèn)為還需時(shí)日�,特別是工程類(lèi)環(huán)保公司。

2�、環(huán)保行業(yè):市場(chǎng)需求為核心驅(qū)動(dòng)要素且具有強(qiáng)政策依賴的行業(yè)

2.1��、環(huán)保行業(yè)發(fā)展影響因素

環(huán)保產(chǎn)業(yè)有狹義和廣義之分�����。狹義的環(huán)保產(chǎn)業(yè)�����,主要是指在污染控制與減排��、污染治理及廢物處理等方面提供設(shè)備與服務(wù)的行業(yè)�����,相對(duì)來(lái)說(shuō)以末端治理的活動(dòng)為主。廣義的環(huán)保產(chǎn)業(yè)則更強(qiáng)調(diào)滿足各類(lèi)環(huán)境需求�,除了包含傳統(tǒng)意義中的污染后端治理領(lǐng)域外,還包括中前端的污染預(yù)防與控制領(lǐng)域�����,如能降低原材料消耗和污染物排放的清潔產(chǎn)品與工藝�����、廢物的循環(huán)利用技術(shù)等。

環(huán)保行業(yè)發(fā)展的核心邏輯在于環(huán)境問(wèn)題的出現(xiàn)—環(huán)境問(wèn)題的治理—環(huán)境質(zhì)量的改善��,這一過(guò)程對(duì)應(yīng)環(huán)保產(chǎn)業(yè)的成長(zhǎng)�����,表現(xiàn)為潛在市場(chǎng)需求的產(chǎn)生—實(shí)際市場(chǎng)需求的形成—環(huán)保產(chǎn)業(yè)的發(fā)展���?����?梢钥闯?���,環(huán)保產(chǎn)業(yè)的成長(zhǎng)邏輯也圍繞著市場(chǎng)需求的演變而展開(kāi)���。影響環(huán)保行業(yè)驅(qū)動(dòng)因素作用于成長(zhǎng)邏輯主線的各個(gè)環(huán)節(jié)��,主要有經(jīng)濟(jì)發(fā)展水平�、政策法規(guī)標(biāo)準(zhǔn)的制定執(zhí)行����、公眾意識(shí)�����、資本要素投入等四類(lèi)���。

經(jīng)濟(jì)發(fā)展水平。環(huán)保產(chǎn)業(yè)的高度關(guān)聯(lián)性使得經(jīng)濟(jì)發(fā)展水平?jīng)Q定了其潛在市場(chǎng)需求情況����。經(jīng)濟(jì)高速的發(fā)展則往往伴隨著資源的大量消耗,工業(yè)化和城鎮(zhèn)化進(jìn)程的加快��,會(huì)制造大量的工業(yè)與生活污染���,促使出現(xiàn)較嚴(yán)重的環(huán)境問(wèn)題���,不斷加深的經(jīng)濟(jì)與社會(huì)、環(huán)境的矛盾亟需協(xié)調(diào)����,資源配置亟需結(jié)構(gòu)性的優(yōu)化�����,從而催生潛在的環(huán)境治理市場(chǎng)需求。

環(huán)保相關(guān)政策法規(guī)標(biāo)準(zhǔn)的制定執(zhí)行���。較高的經(jīng)濟(jì)發(fā)展水平會(huì)產(chǎn)生潛在的環(huán)境治理需求�,但因?yàn)榄h(huán)保產(chǎn)業(yè)公益性的特征�����,這一需求并不等于實(shí)際的市場(chǎng)需求�,從潛在需求向?qū)嶋H需求的轉(zhuǎn)化就需要有關(guān)政策法規(guī)標(biāo)準(zhǔn)的出臺(tái)與執(zhí)行。政策法規(guī)標(biāo)準(zhǔn)對(duì)實(shí)際市場(chǎng)需求的產(chǎn)生起著主導(dǎo)作用�����,通過(guò)制定有關(guān)政策����,帶有引導(dǎo)性和強(qiáng)制性的環(huán)保目標(biāo)得以確立,相應(yīng)環(huán)保任務(wù)的明晰會(huì)對(duì)具體領(lǐng)域的環(huán)境治理工作提出要求����,而通過(guò)執(zhí)行上述政策,環(huán)保目標(biāo)與任務(wù)對(duì)應(yīng)的治理項(xiàng)目才能得以實(shí)際落實(shí)�,從而促進(jìn)對(duì)環(huán)保產(chǎn)品與服務(wù)的具體需求,實(shí)現(xiàn)市場(chǎng)需求的有效轉(zhuǎn)化,進(jìn)而推動(dòng)產(chǎn)業(yè)的發(fā)展�����。

公眾意識(shí)���。公眾意識(shí)對(duì)環(huán)保產(chǎn)業(yè)的作用主要體現(xiàn)在其對(duì)政策法規(guī)標(biāo)準(zhǔn)制定的影響上���。公眾是環(huán)境產(chǎn)品與服務(wù)的消費(fèi)者,由于環(huán)保產(chǎn)業(yè)有外部性特征�����,這一偏好需要通過(guò)政府的行為反映到市場(chǎng)需求層����。公眾環(huán)保意識(shí)的提升會(huì)產(chǎn)生對(duì)污染治理形成巨大壓力,倒逼政府出臺(tái)更多更嚴(yán)格的環(huán)保政策��,從而促進(jìn)了環(huán)保市場(chǎng)真實(shí)需求的產(chǎn)生��,為環(huán)保產(chǎn)業(yè)的提供機(jī)會(huì)��。

資本要素投入�����。環(huán)保產(chǎn)業(yè)具有資本密集的特征����,因而在真實(shí)市場(chǎng)需求促進(jìn)產(chǎn)業(yè)發(fā)展的過(guò)程中,相應(yīng)的資本要素投入起著重要的帶動(dòng)作用����。資本投入使得產(chǎn)業(yè)成長(zhǎng)的要素得以向產(chǎn)業(yè)聚集與整合,一方面在現(xiàn)有技術(shù)管理水平下直接作用于產(chǎn)業(yè)��,推動(dòng)產(chǎn)業(yè)規(guī)模的擴(kuò)大�����,另一方面通過(guò)加強(qiáng)研發(fā)投入來(lái)推動(dòng)技術(shù)管理等方面的進(jìn)步�,間接助力產(chǎn)業(yè)的升級(jí)。

2.2����、環(huán)保行業(yè)特性:強(qiáng)政策依賴性

我國(guó)環(huán)保產(chǎn)業(yè)由于我國(guó)自身國(guó)情和行業(yè)自身特點(diǎn)具有企業(yè)行業(yè)不具有的特性,郝思文在《基于產(chǎn)業(yè)生命周期的環(huán)保產(chǎn)業(yè)發(fā)展研究及在中國(guó)的應(yīng)用》中歸納起來(lái)有以下幾條特性:

經(jīng)濟(jì)���、環(huán)境�、社會(huì)效益的綜合性。一般產(chǎn)業(yè)的生產(chǎn)過(guò)程不斷地消耗資源����,且在產(chǎn)品和服務(wù)進(jìn)入消費(fèi)領(lǐng)域后仍會(huì)持續(xù)地造成資源的損耗,并在消費(fèi)后產(chǎn)生廢棄物進(jìn)入環(huán)境之中��,污染環(huán)境�����。而環(huán)保產(chǎn)業(yè)則有著“逆生產(chǎn)”的特征�����,其創(chuàng)造價(jià)值的過(guò)程突出環(huán)境效益��,旨在對(duì)其他物質(zhì)生產(chǎn)部門(mén)生產(chǎn)和消費(fèi)中的環(huán)境損害予以處理和還原����,在產(chǎn)出方面有著資源復(fù)原的功能,一定程度上維持了經(jīng)濟(jì)與社會(huì)發(fā)展的平衡性�����,產(chǎn)生較大的社會(huì)效益���。因此���,環(huán)保產(chǎn)業(yè)獨(dú)具經(jīng)濟(jì)、環(huán)境和社會(huì)綜合效益���。

公益性和關(guān)聯(lián)性�����。環(huán)保產(chǎn)業(yè)主要的產(chǎn)出對(duì)象是環(huán)境資源��,而后者屬于典型的公共品�����,具有很強(qiáng)的外部性����,導(dǎo)致某一個(gè)體通過(guò)投入對(duì)環(huán)境改善造成的正向影響��,會(huì)令其他人得以無(wú)償分享��,出現(xiàn)“搭便車(chē)”的行為��。環(huán)境資源的外部性會(huì)引發(fā)“市場(chǎng)失靈”,這決定了環(huán)保產(chǎn)業(yè)具有較強(qiáng)的公益性特征����,難以自發(fā)地產(chǎn)生和發(fā)展。由于環(huán)保產(chǎn)業(yè)主要從事清理其他產(chǎn)業(yè)造成的環(huán)境破壞����、改善總體生態(tài)環(huán)境的活動(dòng),因此其與國(guó)民經(jīng)濟(jì)各部門(mén)有著很強(qiáng)的關(guān)聯(lián)性�。

政策依賴性。環(huán)保產(chǎn)業(yè)的公益性特征導(dǎo)致其無(wú)法單純依靠市場(chǎng)力量取得正常發(fā)展�����,尤其需要政府在外部的強(qiáng)制性推動(dòng)�,對(duì)政策有著很強(qiáng)的依賴性。實(shí)際上���,只有通過(guò)政府制定環(huán)保目標(biāo)及相應(yīng)政策��,不斷明晰污染產(chǎn)權(quán)與定價(jià)���,才能有效矯正個(gè)體邊際成本及效益與社會(huì)整體性邊際成本與效益的偏差,將外部性合理內(nèi)部化��,從而產(chǎn)生污染治理的需求,優(yōu)化環(huán)境資源配置的效率��,刺激產(chǎn)業(yè)發(fā)展�����。

技術(shù)和資本密集性��。環(huán)保產(chǎn)業(yè)涉及的內(nèi)容廣泛而復(fù)雜���,污染治理過(guò)程本身也有著很大的難度,需要建立在先進(jìn)的科學(xué)技術(shù)基礎(chǔ)之上�,這就使得環(huán)保產(chǎn)業(yè)的有效運(yùn)行對(duì)環(huán)保技術(shù)有著很高的依賴性,具有高新技術(shù)屬性�����。同時(shí)�,環(huán)保產(chǎn)業(yè)的發(fā)展涉及大規(guī)模、高技術(shù)含量的專用設(shè)備的引入和維護(hù)��,基礎(chǔ)設(shè)施類(lèi)項(xiàng)目還要在施工期內(nèi)投入大量的建設(shè)資金�,這就使得環(huán)保產(chǎn)業(yè)對(duì)資本要素的投入要求很高,屬于資本密集型的產(chǎn)業(yè)���。

2.3���、政策制定創(chuàng)造市場(chǎng)需求:以火電脫硝為例

環(huán)保產(chǎn)業(yè)的發(fā)展受政策法規(guī)標(biāo)準(zhǔn)的主導(dǎo)性影響��??梢哉f(shuō)�,傳統(tǒng)產(chǎn)業(yè)是在滿足個(gè)體需求的過(guò)程中自發(fā)地產(chǎn)生與發(fā)展起來(lái)的,而環(huán)保產(chǎn)業(yè)則是在制度政策的保障下靠政府強(qiáng)力推動(dòng)形成與發(fā)展而來(lái)的��。這一特點(diǎn)就決定了環(huán)保產(chǎn)業(yè)實(shí)際市場(chǎng)需求的釋放具有較強(qiáng)的階段性,環(huán)保產(chǎn)業(yè)在經(jīng)過(guò)一輪發(fā)展期之后,可能會(huì)由于政府新的環(huán)保政策的出臺(tái)(如更嚴(yán)格的標(biāo)準(zhǔn)�����、技術(shù)升級(jí)后更新?lián)Q代的要求、促進(jìn)對(duì)外出口等)而獲得新的市場(chǎng)空間���,從而進(jìn)入新一輪的增長(zhǎng)期����。

2012年8月6日��,國(guó)務(wù)院發(fā)布了《節(jié)能減排“十二五”規(guī)劃》����,將脫硫脫硝工程列入“十二五”節(jié)能規(guī)劃十大節(jié)能工程����。為提高發(fā)電企業(yè)脫硝積極性���,2011年12月���,國(guó)家發(fā)展改革委出臺(tái)燃煤發(fā)電機(jī)組試行脫硝電價(jià)政策,對(duì)北京���、天津、河北��、山西等14個(gè)省(區(qū)�����、市)符合國(guó)家政策要求的燃煤發(fā)電機(jī)組����,上網(wǎng)電價(jià)在現(xiàn)行基礎(chǔ)上每千瓦時(shí)加價(jià)8厘錢(qián),用于補(bǔ)償企業(yè)脫硝成本���。自2013年1月1日起��,將脫硝電價(jià)試點(diǎn)范圍由現(xiàn)行14個(gè)省(自治區(qū)��、直轄市)的部分燃煤發(fā)電機(jī)組��,擴(kuò)大為全國(guó)所有燃煤發(fā)電機(jī)組�。脫硝電價(jià)標(biāo)準(zhǔn)為每千瓦時(shí)8厘錢(qián)。

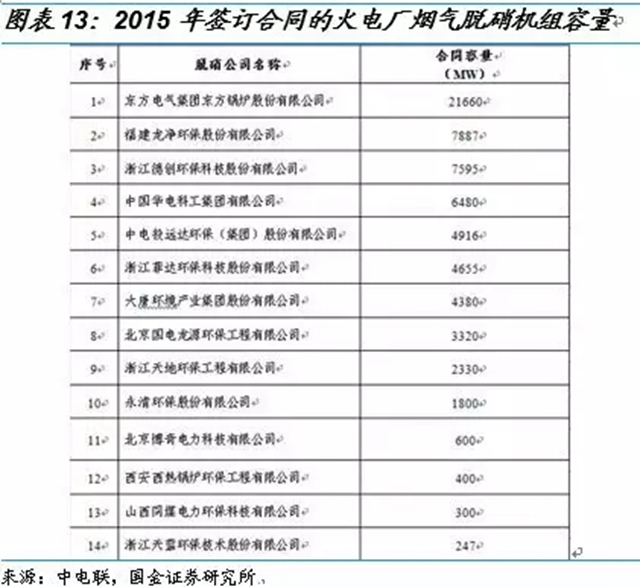

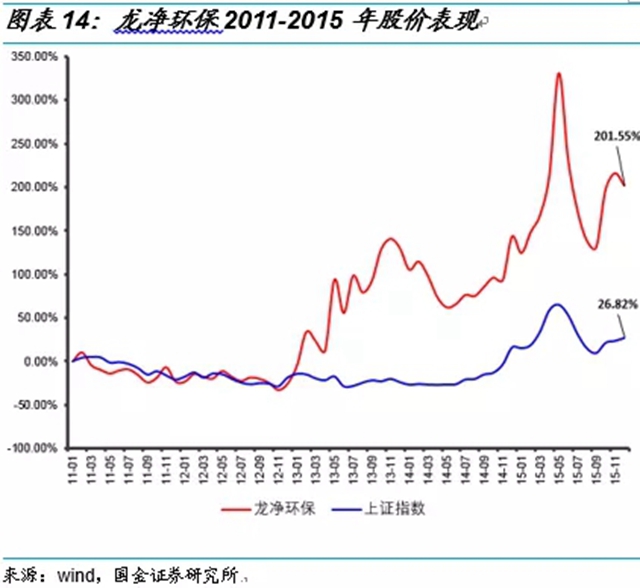

政策的大力支持帶動(dòng)了火電脫硝機(jī)組的快速增長(zhǎng)���,全國(guó)煤電機(jī)組脫硝比重從2011年的9.80%快速增長(zhǎng)到了2015年的95%�����。與此同時(shí)�����,脫硝機(jī)組的改造帶動(dòng)了相應(yīng)市場(chǎng)需求的快速釋放����,從事大氣污染控制領(lǐng)域的上市公司龍凈環(huán)保的營(yíng)業(yè)收入和歸母凈利從2011年的35.15億和2.52億��,快速增長(zhǎng)到了2015年的73.91億和5.60億,復(fù)合增長(zhǎng)率分別達(dá)到了20.42%和22.10%���。

龍凈環(huán)保依靠其SCR煙氣脫硝技術(shù)將圓盤(pán)回旋混流技術(shù)與AIG氨噴射技術(shù)進(jìn)行有機(jī)結(jié)合���,可保證氨/煙氣混合更加均勻;氨氣流量調(diào)節(jié)采用氣動(dòng)薄膜單座直通式調(diào)節(jié)閥組來(lái)實(shí)現(xiàn)���,具有線性調(diào)節(jié)性好�����、反應(yīng)動(dòng)作快�����、調(diào)節(jié)穩(wěn)定、密封性能好等優(yōu)點(diǎn)����,既可保證高脫硝率,又能準(zhǔn)確控制氨流量��,保證氨逃逸率�����。采用該先進(jìn)技術(shù),可保證脫硝率達(dá)90%以上����,氨逃逸<2.5ppm,SO2/SO3轉(zhuǎn)化率<1%�����。在2015年中電聯(lián)公布的簽訂合同的火電廠煙氣脫硝機(jī)組容量情況中���,龍凈環(huán)保排名全國(guó)第二����。隨著脫硝市場(chǎng)的快速釋放和業(yè)績(jī)的增加��,公司股價(jià)從2011年初到2015年底上漲201.55%���,跑贏上證指數(shù)175個(gè)百分點(diǎn)����,公司市值也由2011年初的71.5億增加至2015年底的185億����。

2015-2017年�,煤電脫硝機(jī)組容量增速明顯放緩����,占比從2015年的95%增長(zhǎng)到了2017年的98%,市場(chǎng)空間減少�����。同時(shí)��,龍凈環(huán)保的營(yíng)收增速也隨之下滑��,從2015年的73.91億增加到了2017年的81.13億�����,復(fù)合增長(zhǎng)率從前幾年的20.42%下降為4.77%����。

3���、環(huán)保行業(yè)逆周期性和階段性

3.1�、較強(qiáng)的逆周期性,但工業(yè)環(huán)保領(lǐng)域并不顯著

環(huán)保行業(yè)發(fā)展的前提是經(jīng)濟(jì)高速增長(zhǎng)帶來(lái)的資源耗損和污染積累���,這一特點(diǎn)使環(huán)保行業(yè)形成與發(fā)展上滯后于經(jīng)濟(jì)的快速發(fā)展期�����。當(dāng)經(jīng)濟(jì)增長(zhǎng)度過(guò)高速發(fā)展向中高速發(fā)展甚至下滑時(shí)���,之前經(jīng)濟(jì)高速發(fā)展所掩蓋的資源環(huán)境問(wèn)題開(kāi)始凸顯并受到重視。為了解決可持續(xù)發(fā)展的問(wèn)題��,對(duì)經(jīng)濟(jì)與社會(huì)�、環(huán)境間矛盾的協(xié)調(diào)在這一時(shí)期成為工作重點(diǎn),環(huán)保需求在此階段受到驅(qū)動(dòng)���。

另外�,在轉(zhuǎn)變經(jīng)濟(jì)發(fā)展方式����、調(diào)整經(jīng)濟(jì)結(jié)構(gòu)時(shí)候,為了促進(jìn)經(jīng)濟(jì)復(fù)蘇�����,政府還將依靠財(cái)政投資來(lái)拉動(dòng)低迷的經(jīng)濟(jì)增長(zhǎng)。此時(shí)�����,具有基礎(chǔ)設(shè)施建設(shè)內(nèi)容��、與國(guó)民經(jīng)濟(jì)其他部門(mén)關(guān)聯(lián)性強(qiáng)�����、具有綜合效益的環(huán)保產(chǎn)業(yè)也將得到大量的資金投入��,帶動(dòng)其快速發(fā)展����。環(huán)保產(chǎn)業(yè)的形成與發(fā)展具有較強(qiáng)的逆經(jīng)濟(jì)周期性。

以美國(guó)為例����,美國(guó)環(huán)保產(chǎn)業(yè)產(chǎn)值的增長(zhǎng)率在不同階段也有著不同的特點(diǎn)。在形成期���,產(chǎn)值增長(zhǎng)率略低于同期GDP 的增長(zhǎng)率�����;在成長(zhǎng)期��,產(chǎn)值增長(zhǎng)率迅速上升���,遠(yuǎn)高于同期GDP 的增長(zhǎng)水平,大概是其的1.5-2.5倍����,尤其在80 年代中期,美國(guó)經(jīng)濟(jì)增長(zhǎng)出現(xiàn)較大下滑�,而環(huán)保產(chǎn)業(yè)的產(chǎn)值增長(zhǎng)卻不降反升,呈現(xiàn)逆向的發(fā)展趨勢(shì)�����;在成熟期�,產(chǎn)值增長(zhǎng)率又逐漸滑落,重回略低于同期GDP 增長(zhǎng)率的水平�����;而在2000 年以后新一輪的增長(zhǎng)期中�����,環(huán)保產(chǎn)業(yè)產(chǎn)值的增長(zhǎng)率又有一定的上升,逐漸回歸經(jīng)濟(jì)平均增長(zhǎng)水平���,但再難出現(xiàn)前一輪發(fā)展時(shí)期的高峰��。

工業(yè)環(huán)保領(lǐng)域在逆周期性方面的表現(xiàn)并不顯著���。特別是在2016年供給側(cè)改革之后,大量“散亂污”小企業(yè)被關(guān)停�����,鋼鐵��、煤炭����、化工等周期性行業(yè)盈利復(fù)蘇,疊加中央環(huán)保督察加嚴(yán)�,相應(yīng)的環(huán)保治理需求得到釋放。此階段并不完全體現(xiàn)其逆周期性�����。另外,經(jīng)濟(jì)下行期所對(duì)應(yīng)的新建工業(yè)項(xiàng)目萎縮�����,可能會(huì)直接促使其環(huán)保市場(chǎng)需求的減少�,從而導(dǎo)致領(lǐng)域發(fā)展的同步減緩����。

3.2、環(huán)保需求具有階段性��,以日本為例

由于環(huán)保行業(yè)有較強(qiáng)的政策依賴性��。這一特點(diǎn)就決定了環(huán)保產(chǎn)業(yè)實(shí)際市場(chǎng)需求的釋放具有較強(qiáng)的階段性���,不同階段對(duì)應(yīng)的發(fā)展時(shí)期和重點(diǎn)發(fā)展領(lǐng)域不同�。某個(gè)環(huán)保細(xì)分領(lǐng)域在經(jīng)過(guò)一輪發(fā)展期之后����,可能會(huì)由于政府新的環(huán)保政策的出臺(tái)(提標(biāo)改造、技術(shù)升級(jí)��、促進(jìn)出口等)而獲得新的市場(chǎng)空間����,從而進(jìn)入新一輪的增長(zhǎng)期��。

環(huán)保產(chǎn)業(yè)在其生命周期的主要有以下幾個(gè)發(fā)展階段:(1)形成期:環(huán)保產(chǎn)業(yè)的產(chǎn)值從較低的水平開(kāi)始增長(zhǎng)��,增長(zhǎng)率總體水平較低但開(kāi)始以一定的速度上升���;(2)成長(zhǎng)期:產(chǎn)值持續(xù)快速增長(zhǎng),增長(zhǎng)率以較快的速度攀升至較高的水平���;(3)成熟期:產(chǎn)值仍保持緩慢增長(zhǎng)���,但增長(zhǎng)率快速下降,逐漸降至較低的水平����;(4)新一輪增長(zhǎng)期:產(chǎn)值開(kāi)始新的增長(zhǎng),增長(zhǎng)率的變化特點(diǎn)與前一輪的情況相似��,但變化幅度可能不及前一時(shí)期��。

日本環(huán)境問(wèn)題的出現(xiàn)與治理具有一定的階段性��。20 世紀(jì)60 年代�����,在影響惡劣的“四大公害病”爆發(fā)以后,日本迅速的進(jìn)行了大規(guī)模的環(huán)保整治工作�,這是主要針對(duì)工業(yè)廢氣治理的形成期。在成長(zhǎng)期��,主要針對(duì)工業(yè)污染的全面治理和部分生活污染的治理���,前期主要針對(duì)工業(yè)廢氣治理和工業(yè)廢水處理,后期主要針對(duì)生活廢水處理和工業(yè)固廢治理�����。進(jìn)入成熟期后�����,環(huán)保問(wèn)題主要轉(zhuǎn)變?yōu)槟┒酥卫?��,從成熟后期到新的一輪成長(zhǎng)期后�����,生活垃圾的分類(lèi)轉(zhuǎn)運(yùn)處理處置逐漸成為了重點(diǎn)�����。

不同階段對(duì)應(yīng)不同細(xì)分領(lǐng)域結(jié)構(gòu)變化�����。日本環(huán)保設(shè)備細(xì)分領(lǐng)域產(chǎn)值占比中�����,污水處理設(shè)備��、固體廢物處理設(shè)備���、大氣污染防治設(shè)備一直占據(jù)并瓜分了90%以上的份額��。其中���,大氣領(lǐng)域在早期占比最多,而在經(jīng)歷了60-70 年代的高峰后占比逐年下滑�����,隨后污水領(lǐng)域成為最大主體���,但自80 年代中后期也有所下降�,相對(duì)地,固廢處理領(lǐng)域的占比則逐漸上升��,在90 年代以后占據(jù)多數(shù)份額���。細(xì)分領(lǐng)域的產(chǎn)值占比變化反映了日本環(huán)保產(chǎn)業(yè)內(nèi)部結(jié)構(gòu)性調(diào)整的大趨勢(shì)�,這也與環(huán)境問(wèn)題的治理階段相對(duì)應(yīng)����。

4、我國(guó)環(huán)保行業(yè)正處成長(zhǎng)期�,結(jié)構(gòu)變化中尋找新的“量”點(diǎn)

4.1��、我國(guó)總體處于成長(zhǎng)期

美國(guó)的環(huán)保行業(yè)在1990 年以后����,末端治理領(lǐng)域產(chǎn)值增速放緩,資源回收領(lǐng)域逐漸發(fā)展; 2007 年開(kāi)始�,末端治理逐漸保持穩(wěn)定并開(kāi)始出現(xiàn)下滑,新能源領(lǐng)域迅速發(fā)展�,總體呈現(xiàn)明顯地周期擴(kuò)展趨勢(shì)。日本則是在公害事件后開(kāi)始以工業(yè)污染治理為主的第一輪快速發(fā)展;在1990 年后���,以環(huán)境基礎(chǔ)設(shè)施集中建設(shè)與升級(jí)為主要對(duì)象�,實(shí)現(xiàn)了第二輪成長(zhǎng)。在經(jīng)歷穩(wěn)定的成熟期后����,環(huán)保產(chǎn)業(yè)發(fā)展重點(diǎn)逐步轉(zhuǎn)移至資源回收利用、綠色產(chǎn)品���、氣候變化對(duì)策等領(lǐng)域��,產(chǎn)業(yè)進(jìn)入外延擴(kuò)展的后成熟期�����。

中國(guó)環(huán)保產(chǎn)業(yè)仍處于快速發(fā)展時(shí)期�。我國(guó)環(huán)保產(chǎn)業(yè)從上世紀(jì)80 -90 年代開(kāi)始全面起步����,進(jìn)入形成期,穩(wěn)步發(fā)展����。“十一五”時(shí)期隨著國(guó)家對(duì)生態(tài)環(huán)保的日益重視,市場(chǎng)需求的迅速擴(kuò)大�����,我國(guó)環(huán)保產(chǎn)業(yè)進(jìn)入快速增長(zhǎng)期,目前我國(guó)環(huán)保產(chǎn)業(yè)已經(jīng)初步形成全領(lǐng)域覆蓋���、產(chǎn)業(yè)鏈較為齊全的產(chǎn)業(yè)體系�����。新時(shí)期下隨著環(huán)保工作的全面深入��,環(huán)保產(chǎn)業(yè)規(guī)模在產(chǎn)業(yè)周期擴(kuò)展過(guò)程中將不斷擴(kuò)大?���,F(xiàn)階段我國(guó)環(huán)保產(chǎn)業(yè)呈現(xiàn)以下特點(diǎn):市場(chǎng)需求多樣性�、產(chǎn)業(yè)格局變革加速、業(yè)務(wù)模式多樣化等特點(diǎn)�����。

4.2���、個(gè)別領(lǐng)域已進(jìn)入成熟期,尋找新的增“量”

常杪在《環(huán)保產(chǎn)業(yè)發(fā)展階段論研究與中美日三國(guó)實(shí)證分析》提出�,環(huán)保產(chǎn)業(yè)的生命周期形態(tài)屬于周期擴(kuò)展型�,即隨著環(huán)保產(chǎn)業(yè)的發(fā)展和環(huán)境質(zhì)量的改善�,環(huán)保產(chǎn)業(yè)發(fā)展重心將根據(jù)需求的變化而發(fā)生改變,進(jìn)而帶來(lái)新的周期性發(fā)展���。

環(huán)保產(chǎn)業(yè)的細(xì)分領(lǐng)域較多���,,一個(gè)細(xì)分領(lǐng)域產(chǎn)業(yè)走向衰退的同時(shí)���,新的環(huán)境治理需求會(huì)帶動(dòng)新的細(xì)分領(lǐng)域的發(fā)展�,從而拉動(dòng)環(huán)保產(chǎn)業(yè)整體的持續(xù)發(fā)展�����。當(dāng)區(qū)域綜合環(huán)境質(zhì)量得到極大改善���,環(huán)保產(chǎn)業(yè)會(huì)隨之萎縮���,但技術(shù)裝備的對(duì)外出口將成為新的產(chǎn)業(yè)發(fā)展拉動(dòng)因素。在周期擴(kuò)展因素的作用下�,環(huán)保產(chǎn)業(yè)的生命周期模型在經(jīng)歷形成期、成長(zhǎng)期和成熟期后�,將進(jìn)入后成熟期�。

我國(guó)環(huán)保產(chǎn)業(yè)發(fā)展的大部分特點(diǎn)符合成長(zhǎng)期的特征���,個(gè)別領(lǐng)域已呈現(xiàn)成熟期特征���,因此我國(guó)環(huán)保產(chǎn)業(yè)發(fā)展正處于成長(zhǎng)期向成熟期的邁進(jìn)的重要階段,但遠(yuǎn)未進(jìn)入拐點(diǎn)期�����,在可預(yù)見(jiàn)的中長(zhǎng)期內(nèi)仍有較大的發(fā)展空間和潛力�����。

例如火電脫硫脫硝超低排放呈現(xiàn)階段性并進(jìn)入了成熟期�,在“十一五”期間重點(diǎn)進(jìn)行全國(guó)煤電機(jī)組脫硫改造,全國(guó)煤電機(jī)組脫硫機(jī)組占比從2006年的34.80%快速提升至2010年的86%����。“十二五”重點(diǎn)進(jìn)行了煤電脫硝改造,全國(guó)煤電機(jī)組脫硝比重從2011年的9.80%快速增長(zhǎng)到了2015年的95%����。“十三五”期間重點(diǎn)進(jìn)行了超低排放改造���,截止2017年底�,全國(guó)范圍內(nèi)超低排放改造目標(biāo)任務(wù)完成率已達(dá)71%,東部地區(qū)已基本完成���,部分中部地區(qū)省份也提前完成了改造任務(wù)����,預(yù)計(jì)2020年全國(guó)將全部火電超低排放改造�����。

環(huán)保產(chǎn)業(yè)的細(xì)分領(lǐng)域多且發(fā)展呈現(xiàn)周期性和階段性��,一個(gè)細(xì)分領(lǐng)域產(chǎn)業(yè)走向衰退的同時(shí)����,新的環(huán)境治理需求會(huì)帶動(dòng)新的細(xì)分領(lǐng)域的發(fā)展。因此我們尋找投資機(jī)會(huì)時(shí)���,應(yīng)該規(guī)避進(jìn)入成熟期或者衰退期的細(xì)分行業(yè)��。另外因?yàn)榄h(huán)保行業(yè)是一個(gè)強(qiáng)政策依賴性的行業(yè)����,因此我們需要關(guān)注政策大力支持且正處于成長(zhǎng)期或即將進(jìn)入成長(zhǎng)期的細(xì)分領(lǐng)域,尋找環(huán)保行業(yè)新“量”點(diǎn)���。

5����、“量”點(diǎn)一:大氣網(wǎng)格化監(jiān)測(cè)有望成為城市空氣治理之標(biāo)配

5.1���、《大氣十條》完美收官����,打贏藍(lán)天保衛(wèi)戰(zhàn)任重道遠(yuǎn)

2013年���,國(guó)務(wù)院發(fā)布《大氣污染防治行動(dòng)計(jì)劃》(以下簡(jiǎn)稱《大氣十條》)�,著重強(qiáng)化以細(xì)顆粒物(PM2.5)為重點(diǎn)的大氣污染防治工作��,為當(dāng)前和今后一段時(shí)間的工作指明了方向���。今年2月�����,生態(tài)環(huán)境部大氣環(huán)境管理司司長(zhǎng)劉炳江表示�,大氣污染防治取得了階段性明顯進(jìn)展�����,全國(guó)空氣質(zhì)量總體改善����,重點(diǎn)區(qū)域明顯好轉(zhuǎn),《大氣十條》圓滿收官����。《大氣十條》確定的45項(xiàng)重點(diǎn)工作任務(wù)�����,全部按期完成���。

監(jiān)測(cè)數(shù)據(jù)顯示���,2017年,全國(guó)地級(jí)及以上城市PM10平均濃度為每立方米75微克��,比2013年下降22.7%;京津冀����、長(zhǎng)三角、珠三角等重點(diǎn)區(qū)域PM2.5平均濃度分別為每立方米64微克���、44微克�����、34微克�����,分別比2013年下降39.6%�����、34.3%�����、27.7%�,珠三角區(qū)域PM2.5平均濃度連續(xù)三年達(dá)標(biāo)����。北京市PM2.5年均濃度從2013年的每立方米89.5微克降至每立方米58微克���,超額完成《大氣十條》的規(guī)定任務(wù)。

7月3日國(guó)務(wù)院正式發(fā)布《打贏藍(lán)天保衛(wèi)戰(zhàn)三年行動(dòng)計(jì)劃》����,標(biāo)志著大氣治理第二階段正式開(kāi)啟��。在高規(guī)格的全國(guó)生態(tài)環(huán)境保護(hù)大會(huì)上�,習(xí)近平主席強(qiáng)調(diào),堅(jiān)決打贏藍(lán)天保衛(wèi)戰(zhàn)是重中之重�����。相比《大氣十條》�,《打贏藍(lán)天保衛(wèi)戰(zhàn)三年行動(dòng)計(jì)劃》要求時(shí)間緊、任務(wù)重�、重點(diǎn)區(qū)域擴(kuò)大且細(xì)化。

重點(diǎn)區(qū)域擴(kuò)大且細(xì)化:由《大氣十條》的京津冀�����、長(zhǎng)三角�����、珠三角擴(kuò)大為京津冀及周邊地區(qū)、長(zhǎng)三角地區(qū)����、汾渭平原。并且重點(diǎn)區(qū)域細(xì)化到各個(gè)城市�。

時(shí)間緊:《打贏藍(lán)天保衛(wèi)戰(zhàn)三年行動(dòng)計(jì)劃》較《大氣十條》的五年考核時(shí)限縮短了2年,且與2018年7月份發(fā)布�����,留給地方政府的考核時(shí)限只有兩年半�����。

任務(wù)重:藍(lán)天保衛(wèi)戰(zhàn)要求到2020年���,二氧化硫�、氮氧化物排放總量分別比2015年下降15%以上���;PM2.5未達(dá)標(biāo)地級(jí)及以上城市濃度比2015年下降18%以上����,地級(jí)及以上城市空氣質(zhì)量?jī)?yōu)良天數(shù)比率達(dá)到80%,重度及以上污染天數(shù)比率比2015年下降25%以上�;提前完成“十三五”目標(biāo)任務(wù)的省份,要保持和鞏固改善成果����;尚未完成的,要確保全面實(shí)現(xiàn)“十三五”約束性目標(biāo)��;北京市環(huán)境空氣質(zhì)量改善目標(biāo)應(yīng)在“十三五”目標(biāo)基礎(chǔ)上進(jìn)一步提高�����。

我們對(duì)比歐洲幾十年的治理之路��,1952年倫敦?zé)熿F事件后開(kāi)始大氣治理�。1975年倫敦的霧霾天氣由每年幾十天減少到了15天�����,1980 年降到5天�。整個(gè)歐洲的PM2.5的排放量從1990年到2010年的20年間下降了30%?��!洞蜈A藍(lán)天保衛(wèi)戰(zhàn)三年行動(dòng)計(jì)劃》要求5年間PM2.5未達(dá)標(biāo)地級(jí)及以上城市濃度比2015年下降18%以上��,即使我國(guó)有集中力量辦大事的優(yōu)勢(shì)�����,但空氣改善任務(wù)依然艱巨���,時(shí)間緊任務(wù)重�����。

5.2���、空氣質(zhì)量考核愈加細(xì)化嚴(yán)格,督察促執(zhí)行力度加大

2018年7月22日�,生態(tài)環(huán)境部負(fù)責(zé)人在答記者問(wèn)時(shí)提出,隨著大氣污染防治工作的深入開(kāi)展�,繼續(xù)按74城市進(jìn)行排名存在全面性、完整性不足,一些污染較重的區(qū)域和城市未納入排名等問(wèn)題�,不適應(yīng)當(dāng)前大氣污染防治工作要求。并且生態(tài)環(huán)境部對(duì)相應(yīng)的排名標(biāo)準(zhǔn)和排名技術(shù)規(guī)定進(jìn)行細(xì)化和深入����。

排名范圍擴(kuò)大:在原74個(gè)城市排名基礎(chǔ)上,進(jìn)一步將排名范圍擴(kuò)大至169個(gè)地級(jí)及以上城市��。其中京津冀及周邊共55個(gè),長(zhǎng)三角地區(qū)共41個(gè)�����,汾渭平原共11個(gè)����,成渝地區(qū)共16個(gè),長(zhǎng)江中游城市群共22個(gè)��,珠三角區(qū)域共9個(gè)��,以及其他省會(huì)城市和計(jì)劃單列市共15個(gè)����。

排名方法細(xì)化:依據(jù)新修訂的《城市環(huán)境空氣質(zhì)量排名技術(shù)規(guī)定》�,城市空氣質(zhì)量排名以環(huán)境空氣質(zhì)量綜合指數(shù)為指標(biāo)進(jìn)行排序,綜合指數(shù)越大表明城市空氣污染程度越重�����,若不同城市綜合指數(shù)相同以并列計(jì)����。城市空氣質(zhì)量變化程度排名以城市環(huán)境空氣質(zhì)量綜合指數(shù)變化率進(jìn)行排序��,若不同城市綜合指數(shù)變化率相同以并列計(jì)����。

2016年1月��,為貫徹落實(shí)黨中央���、國(guó)務(wù)院關(guān)于環(huán)境保護(hù)督察的重大決策部署���,經(jīng)國(guó)務(wù)院批準(zhǔn),中央環(huán)境保護(hù)督察組近日進(jìn)駐河北省開(kāi)展環(huán)境保護(hù)督察試點(diǎn)工作�����。完成了河北省的督察時(shí)點(diǎn)工作后���,中央環(huán)保督察組于2016年和2017年完成了對(duì)全國(guó)31個(gè)省市自治區(qū)的督察工作����。

民眾參與程度提高�、處罰企業(yè)力度加大、問(wèn)責(zé)官員數(shù)量增多。3月29日�����,在生態(tài)環(huán)境部3月份例行新聞發(fā)布會(huì)上���,生態(tài)環(huán)境部新聞發(fā)言人劉友賓表示第一輪中央環(huán)保督察共問(wèn)責(zé)黨政領(lǐng)導(dǎo)干部1.8萬(wàn)余人���,受理群眾環(huán)境舉報(bào)13.5萬(wàn)件,直接推動(dòng)解決群眾身邊的環(huán)境問(wèn)題8萬(wàn)多個(gè)����。隨著中央環(huán)保督察的追批次展開(kāi),民眾參與程度更高�、處罰企業(yè)力度更大、問(wèn)責(zé)官員數(shù)量更多��。第四批督察辦結(jié)群眾舉報(bào)案件40706件�����,遠(yuǎn)高于前三批的13095件�����、15631件和31457件����,群眾的參與度高體現(xiàn)了對(duì)中央環(huán)保督察的認(rèn)可和擁護(hù)。問(wèn)責(zé)官員數(shù)量更多��,主要體現(xiàn)在約談人數(shù)和問(wèn)責(zé)人數(shù)�。特別是第四批督察的問(wèn)責(zé)人數(shù)的總數(shù)和每省平均人數(shù)為6471人和809人,均創(chuàng)四批督察的新高��。

督察過(guò)后�,問(wèn)責(zé)還在進(jìn)行�����。2017年7月20日,中辦��、國(guó)辦就甘肅祁連山國(guó)家級(jí)自然保護(hù)區(qū)生態(tài)環(huán)境問(wèn)題的通報(bào)對(duì)外公布�����。通報(bào)措辭嚴(yán)厲��,包括3名副省級(jí)官員在內(nèi)��,甘肅諸多官員被問(wèn)責(zé)。另外�,在2018年生態(tài)環(huán)境部對(duì)第一輪督察整改情況進(jìn)行“回頭看”,10月16日至10月23日對(duì)河北���、內(nèi)蒙古�����、黑龍江等10省(區(qū))完成督察反饋工作���,第一批“回頭看”辦結(jié)37640件生態(tài)環(huán)境問(wèn)題,共責(zé)令整改28407家�����,立案處罰7375家�����,罰款7.1億元�����;行政和刑事拘留610人���;約談3695人�����,問(wèn)責(zé)6219人���。督察過(guò)后,督察“回頭看”持續(xù)保持高壓���。

12月28日�����,中央生態(tài)環(huán)境保護(hù)督察辦公室常務(wù)副主任劉長(zhǎng)根在環(huán)境部例行發(fā)布會(huì)上介紹���,從2019年開(kāi)始,用三年左右的時(shí)間完成第二輪中央生態(tài)環(huán)境保護(hù)例行督察����,再用一年時(shí)間完成第二輪督察“回頭看”。我們認(rèn)為中央環(huán)保督察的持續(xù)高壓將加強(qiáng)地方政府的環(huán)境執(zhí)法力度����,地方政府持續(xù)高度重視環(huán)境質(zhì)量考核�。

5.3��、網(wǎng)格化監(jiān)測(cè)花小錢(qián)辦大事�,有望成為城市空氣治理之標(biāo)配

我們以阜陽(yáng)市為例,2017年大氣污染防治工作考核不合格�����。2018年3月6日���,安徽省政府辦公廳公布2017年度大氣污染防治工作考核結(jié)果�。黃山市����、合肥市為優(yōu)秀等次,池州市���、阜陽(yáng)市��、淮南市����、亳州市為不合格等次�����?����?己瞬缓细竦乃某鞘袑⒚媾R環(huán)評(píng)限批��,即新增大氣污染物排放建設(shè)項(xiàng)目將被暫停審批���。

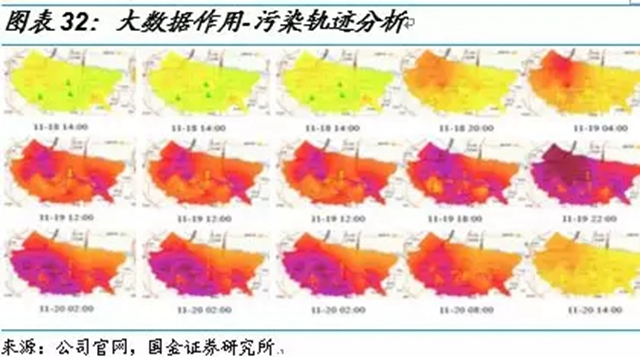

針對(duì)大氣污染問(wèn)題���,阜陽(yáng)市高度重視,并出臺(tái)一系列的整改措施�����。2017年10月���,阜陽(yáng)市投入近2000萬(wàn)元在主城區(qū)引入先河環(huán)保的大氣污染防治網(wǎng)格化精準(zhǔn)監(jiān)控系統(tǒng)�,實(shí)現(xiàn)重點(diǎn)污染源24小時(shí)監(jiān)測(cè)��。阜陽(yáng)市大氣網(wǎng)格化精準(zhǔn)監(jiān)控系統(tǒng)采用高密度布設(shè)網(wǎng)格點(diǎn)實(shí)測(cè)的方法����,在網(wǎng)格化布點(diǎn)的基礎(chǔ)上���,另行布設(shè)敏感區(qū)域監(jiān)控網(wǎng)格、重點(diǎn)污染源監(jiān)控網(wǎng)格��、道路揚(yáng)塵監(jiān)控網(wǎng)格和餐飲集中區(qū)監(jiān)控網(wǎng)格����,累計(jì)安裝各類(lèi)微型監(jiān)測(cè)設(shè)備324套,形成了一張覆蓋整個(gè)城區(qū)���,高時(shí)間分辨率����、高空間分辨率和多參數(shù)的實(shí)時(shí)監(jiān)測(cè)大網(wǎng)格��。

截至8月14日�,阜陽(yáng)市空氣質(zhì)量綜合指數(shù)由去年同期的第13名上升至第6名;PM2.5平均濃度51微克/立方米���,較去年同期下降25.0%�����,降幅居全省第2位�;優(yōu)良天數(shù)156天,同比增加27天���。在生態(tài)環(huán)境部發(fā)布的2018年上半年全國(guó)空氣質(zhì)量狀況通報(bào)中�����,阜陽(yáng)空氣質(zhì)量改善幅度居全國(guó)169個(gè)城市第5位。

8月11日上午����,安徽省委書(shū)記李錦斌一行到阜陽(yáng)市考察指導(dǎo)大氣網(wǎng)格化精準(zhǔn)監(jiān)控及決策系統(tǒng)建設(shè)運(yùn)行情況,對(duì)阜陽(yáng)市委�����、市政府大氣污染防治工作取得的實(shí)效給予充分肯定��。他指出�����,要認(rèn)真總結(jié)實(shí)踐經(jīng)驗(yàn)����,建立健全精準(zhǔn)管理的監(jiān)測(cè)體系�����,實(shí)現(xiàn)全域范圍��、時(shí)空時(shí)間���、管理責(zé)任、系統(tǒng)治理全覆蓋��,堅(jiān)決打好藍(lán)天保衛(wèi)戰(zhàn)����。

從大氣污染防治工作考核不合格到省委書(shū)記視察肯定,阜陽(yáng)市僅用了不到一年時(shí)間�,真正做到了花小錢(qián)辦大事。2017年�,阜陽(yáng)市投入近2000萬(wàn)元引入了網(wǎng)格化監(jiān)測(cè)系統(tǒng),僅占到阜陽(yáng)市財(cái)政支出中的節(jié)能環(huán)保支出的1.7%��。以后每年投入的運(yùn)營(yíng)費(fèi)用預(yù)計(jì)為500萬(wàn)左右���,僅占到節(jié)能環(huán)保支出的0.4%左右�。并且2017年節(jié)能環(huán)保支出占到財(cái)政支出的比例僅為2.35%。

網(wǎng)格化監(jiān)控系統(tǒng)是在現(xiàn)有國(guó)控空氣自動(dòng)監(jiān)測(cè)站點(diǎn)的基礎(chǔ)上�,大量應(yīng)用成本較低的小型化、微型化的監(jiān)測(cè)儀器���,構(gòu)建覆蓋范圍更廣����、響應(yīng)時(shí)間更短的監(jiān)控系統(tǒng)����。通過(guò)對(duì)區(qū)域內(nèi)主要固定污染源����、工業(yè)園區(qū)、道路交通��、農(nóng)村面源�、無(wú)組織排放源的監(jiān)測(cè)進(jìn)行高密度布設(shè)、重點(diǎn)監(jiān)控���,可以準(zhǔn)確查找污染源��、實(shí)時(shí)掌握網(wǎng)絡(luò)覆蓋范圍內(nèi)的空氣質(zhì)量變化情況�,為精準(zhǔn)治霾及時(shí)提供科學(xué)依據(jù)。

5.5���、網(wǎng)格化監(jiān)測(cè)市場(chǎng)空間預(yù)測(cè):設(shè)備103億���,運(yùn)營(yíng)27.7億/年

滄州投資3000萬(wàn)建380個(gè)網(wǎng)點(diǎn),運(yùn)營(yíng)每年投入約750萬(wàn)��。2016年滄州市投資3000萬(wàn)元建設(shè)大氣污染防治網(wǎng)格化精準(zhǔn)監(jiān)測(cè)項(xiàng)目����,項(xiàng)目于9月底建成。重點(diǎn)建設(shè)5個(gè)網(wǎng)格化監(jiān)控子方案(市區(qū)建成區(qū)道路監(jiān)控網(wǎng)格��、敏感區(qū)域監(jiān)控網(wǎng)格��、企業(yè)監(jiān)控網(wǎng)格�����、揚(yáng)塵監(jiān)控網(wǎng)格���、城中村監(jiān)控網(wǎng)格)和1個(gè)監(jiān)控平臺(tái)���,一共380套不同類(lèi)型監(jiān)測(cè)設(shè)備���。

唐山共投入1.48億建設(shè)網(wǎng)格化監(jiān)測(cè)系統(tǒng)。唐山市于2016年7月投入6497萬(wàn)建設(shè)唐山市大氣污染防治網(wǎng)格化精準(zhǔn)監(jiān)控及決策支持系統(tǒng)�����,并于2018年6月投入8268萬(wàn)建設(shè)網(wǎng)格化精準(zhǔn)監(jiān)控與決策支持系統(tǒng)全覆蓋項(xiàng)目及二次加密項(xiàng)目�。結(jié)合滄州和唐山的投入情況,我們假設(shè)一個(gè)地級(jí)市的網(wǎng)格化監(jiān)測(cè)設(shè)備投入5000萬(wàn)�����,每年的運(yùn)營(yíng)投入按照設(shè)備投入的四分之一即1250萬(wàn)��。

重點(diǎn)區(qū)域(“2+26”城市����、汾渭平原�����、長(zhǎng)三角)市場(chǎng)空間預(yù)測(cè):1)地級(jí)市: “2+26”城市如果全部安裝網(wǎng)格化監(jiān)測(cè)系統(tǒng)�����,設(shè)備投入為14億,運(yùn)營(yíng)投入為3.5億/年�����;汾渭平原11個(gè)城市全部安裝�����,則設(shè)備投入為5.5億�,運(yùn)營(yíng)投入為1.4億/年;長(zhǎng)三角41個(gè)城市按照排名靠后的20個(gè)城市預(yù)測(cè)��,則設(shè)備投入為10億�,運(yùn)營(yíng)投入為2.5億/年。2)縣級(jí)市:經(jīng)過(guò)我們統(tǒng)計(jì)�,目前網(wǎng)格化監(jiān)測(cè)項(xiàng)目的縣級(jí)市訂單占比已經(jīng)達(dá)到45%以上。因此我們假設(shè)按照每個(gè)縣的設(shè)備投入為1500萬(wàn)���,運(yùn)營(yíng)投入為400萬(wàn)/年計(jì)算���,重點(diǎn)區(qū)域的縣及縣級(jí)市(不包括區(qū))的數(shù)量為447個(gè),未來(lái)三年按照排名后30%的縣安裝網(wǎng)格化監(jiān)測(cè)系統(tǒng)�,則設(shè)備投入為20億�����,運(yùn)營(yíng)投入為5.3億/年���。綜上,我們預(yù)計(jì)未來(lái)三年重點(diǎn)區(qū)域的設(shè)備市場(chǎng)空間為40億���,運(yùn)營(yíng)市場(chǎng)空間為12.7億/年�。

其他區(qū)域市場(chǎng)空間預(yù)測(cè):肇慶市在2017年下半年已經(jīng)完成了第一期50個(gè)網(wǎng)點(diǎn)的建設(shè)����,投資660萬(wàn)元,第二期正在籌備之中�。蘭州市已于2017年完成555套網(wǎng)格化監(jiān)測(cè)設(shè)備的安裝。我們預(yù)測(cè)未來(lái)三年將有20%的地級(jí)市(全國(guó)334個(gè)地級(jí)市減去重點(diǎn)區(qū)域80個(gè)城市)����,即50個(gè)城市安裝網(wǎng)格化監(jiān)測(cè)系統(tǒng),則對(duì)應(yīng)的網(wǎng)格化設(shè)備市場(chǎng)空間為25億元�,對(duì)應(yīng)的運(yùn)維市場(chǎng)空間為5億元�。其他地區(qū)的縣及縣級(jí)市(不包括區(qū))數(shù)量為1272個(gè),按照20%的地級(jí)市安裝網(wǎng)格化監(jiān)測(cè)系統(tǒng)計(jì)算��,則設(shè)備投入為38億,運(yùn)營(yíng)投入為10億/年�����。綜上我們預(yù)計(jì)未來(lái)三年其他區(qū)域的設(shè)備市場(chǎng)空間為63億���,運(yùn)營(yíng)市場(chǎng)空間為15億/年���。

網(wǎng)格化監(jiān)測(cè)系統(tǒng)有望成為城市空氣治理之標(biāo)配。在國(guó)家生態(tài)環(huán)境部開(kāi)展城市空氣質(zhì)量排名的考核排名壓力下��,部分省市開(kāi)始將空氣質(zhì)量考核排名下沉到對(duì)鄉(xiāng)鎮(zhèn)空氣質(zhì)量考核�����,進(jìn)而開(kāi)始建設(shè)鄉(xiāng)鎮(zhèn)站空氣監(jiān)測(cè)項(xiàng)目�,2018年上半年公司陸續(xù)中標(biāo)河南鶴壁,山東菏澤����,河北保定、唐山及張家口等地鄉(xiāng)鎮(zhèn)站空氣監(jiān)測(cè)建設(shè)項(xiàng)目�。我們認(rèn)為隨著城市空氣質(zhì)量排名從地級(jí)市下沉到縣級(jí)市,并且環(huán)保督察的持續(xù)高壓�����,網(wǎng)格化監(jiān)測(cè)有望成為城市空氣治理的標(biāo)配。

5.6����、先河環(huán)保:一家獨(dú)大,優(yōu)勢(shì)明顯

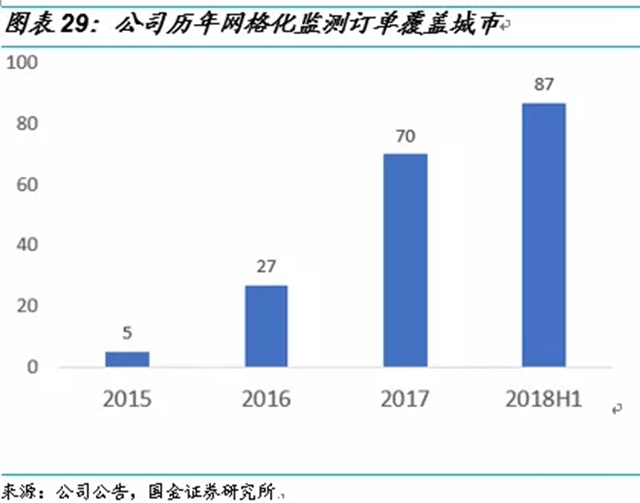

截至2017年底大氣網(wǎng)格化已覆蓋全國(guó)14個(gè)省��、70個(gè)城市���,其中“2+26”通道城市中已覆蓋16個(gè)���,保持著行業(yè)引領(lǐng)者地位。截至2018年6月底��,大氣網(wǎng)格化已覆蓋全國(guó)14個(gè)省份��,87個(gè)城市����,安裝點(diǎn)位數(shù)量上萬(wàn)個(gè),市場(chǎng)占有率遙遙領(lǐng)先�����。

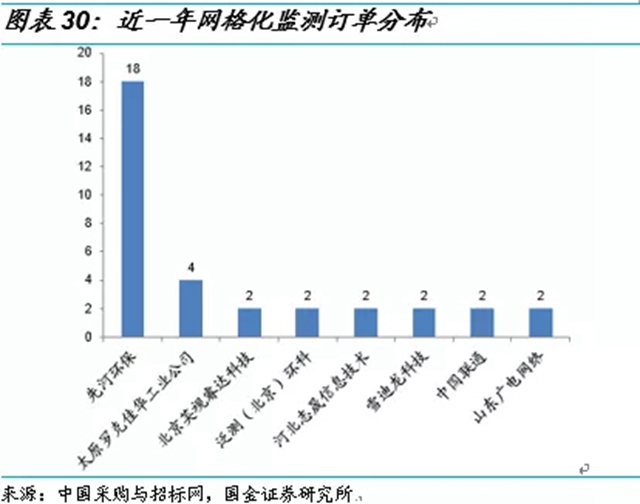

我們統(tǒng)計(jì)了2017年第四季度到2018年第三季度的所有網(wǎng)格化監(jiān)測(cè)項(xiàng)目訂單�����,共統(tǒng)計(jì)76個(gè)訂單�����,總金額為5.41億元��。先河環(huán)保中標(biāo)訂單個(gè)數(shù)和金額分別為18個(gè)和1.93億元���,分別占比達(dá)到了24%和36%��,而排名第二的公司所獲訂單個(gè)數(shù)和金額分別為4個(gè)和2606萬(wàn)��,分別占比5.3%和4.8%�����。先河環(huán)保的網(wǎng)格化監(jiān)測(cè)市占率遙遙領(lǐng)先���,目前處于一家獨(dú)大的地位。

技術(shù)優(yōu)勢(shì):保證傳感器數(shù)據(jù)準(zhǔn)確性與長(zhǎng)期運(yùn)行穩(wěn)定性��。網(wǎng)格化監(jiān)測(cè)大量應(yīng)用傳感器技術(shù),但是傳感器固有的零漂�����、溫漂�����、時(shí)漂等缺陷�����,成為保證監(jiān)測(cè)數(shù)據(jù)的準(zhǔn)確�、穩(wěn)定、可靠的難點(diǎn)���。電化學(xué)傳感器在實(shí)際應(yīng)用中主要存在兩個(gè)問(wèn)題: 第一是交叉靈敏度問(wèn)題��,即一個(gè)傳感器同時(shí)對(duì)幾種氣體敏感�����,在混合氣體測(cè)量過(guò)程中容易產(chǎn)生交叉干擾現(xiàn)象;第二就是氣體傳感器的特性漂移問(wèn)題����,即輸入-輸出特性隨時(shí)間不斷發(fā)生緩慢變化。

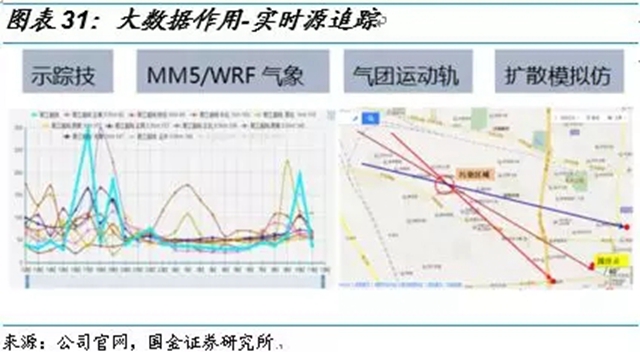

先河環(huán)保大數(shù)據(jù)應(yīng)用中心主任王春迎運(yùn)用將傳感器技術(shù)與國(guó)標(biāo)法技術(shù)聯(lián)合的“大數(shù)據(jù)融合聯(lián)動(dòng)修正”技術(shù)��,通過(guò)建立基于自主學(xué)習(xí)神經(jīng)網(wǎng)絡(luò)算法的四種校準(zhǔn)體系即標(biāo)物校準(zhǔn)����、訓(xùn)化校準(zhǔn)���、大數(shù)據(jù)分析的實(shí)時(shí)校準(zhǔn)與傳遞校準(zhǔn)�。解決了傳感器應(yīng)用過(guò)程中零點(diǎn)漂移�����、溫度漂移�����、時(shí)間漂移等問(wèn)題�,提高了氣體傳感器在應(yīng)用過(guò)程中的數(shù)據(jù)準(zhǔn)確性和長(zhǎng)期運(yùn)行穩(wěn)定性。

運(yùn)營(yíng)咨詢優(yōu)勢(shì):強(qiáng)大的數(shù)據(jù)分析能力�����。公司擁有強(qiáng)大的數(shù)據(jù)分析能力。公司率先建立了業(yè)內(nèi)首家生態(tài)環(huán)境大數(shù)據(jù)應(yīng)用中心�,組建了100余人的專家顧問(wèn)團(tuán)隊(duì),構(gòu)建基于物聯(lián)網(wǎng)和大數(shù)據(jù)分析的智慧環(huán)境管理系統(tǒng)�����。環(huán)境數(shù)據(jù)中心可對(duì)環(huán)境數(shù)據(jù)進(jìn)行統(tǒng)一集中管理���,通過(guò)對(duì)不同業(yè)務(wù)����、不同類(lèi)型數(shù)據(jù)的歸納整理����,實(shí)現(xiàn)有效管理、綜合應(yīng)用的數(shù)據(jù)集成�。數(shù)據(jù)中心以環(huán)境質(zhì)量數(shù)據(jù)和污染源一企一檔數(shù)據(jù)為主干,還包括污染源企業(yè)文檔資料�、機(jī)動(dòng)車(chē)檢測(cè)數(shù)據(jù)等各類(lèi)信息。

此外���,公司還積極與其他大數(shù)據(jù)分析機(jī)構(gòu)合作與交流����。2017年9月,公司與寧波保稅區(qū)管委會(huì)“先河環(huán)保生態(tài)大數(shù)據(jù)總部”項(xiàng)目簽訂戰(zhàn)略合作協(xié)議�,公司將在百度云智(寧波)基地設(shè)立大數(shù)據(jù)總部,大力推動(dòng)物聯(lián)網(wǎng)��、大數(shù)據(jù)����、云計(jì)算等關(guān)鍵技術(shù)及相關(guān)產(chǎn)業(yè)。2017年11月���,北京大數(shù)據(jù)研究院院長(zhǎng)助理傅毅明蒞臨先河環(huán)保,就環(huán)保領(lǐng)域開(kāi)展大數(shù)據(jù)合作進(jìn)行深入洽談�。

公司的數(shù)據(jù)分析能力得到政府認(rèn)可。2017年12月����,河北省副省長(zhǎng)李謙視察先河環(huán)保,先河環(huán)保主動(dòng)謀劃申請(qǐng)了“建設(shè)雄安綠色發(fā)展大數(shù)據(jù)開(kāi)發(fā)與應(yīng)用示范中心”項(xiàng)目�����。李謙強(qiáng)調(diào)�����,以最高水平參與建設(shè)“雄安綠色發(fā)展大數(shù)據(jù)開(kāi)發(fā)與應(yīng)用示范中心”,為雄安綠色發(fā)展發(fā)揮有效的信息價(jià)值和管理支撐�����。

成功項(xiàng)目經(jīng)驗(yàn)豐富���,值得政府信賴����。公司網(wǎng)格化監(jiān)測(cè)項(xiàng)目經(jīng)驗(yàn)豐富����,有多個(gè)成功項(xiàng)目案例。截至2018年6月底����,大氣網(wǎng)格化已覆蓋全國(guó)14個(gè)省份,87個(gè)城市���;管理咨詢服務(wù)項(xiàng)目涵蓋35個(gè)城市�。“2+26”通道城市中有16個(gè)城市安裝了先河的網(wǎng)格化監(jiān)測(cè)設(shè)備�����,2017 -2018年秋冬大氣攻堅(jiān)行動(dòng)計(jì)劃中被評(píng)為優(yōu)秀的11個(gè)城市中有9個(gè)城市安裝了先河的網(wǎng)格化監(jiān)測(cè)設(shè)備。

公司的網(wǎng)格化監(jiān)測(cè)系統(tǒng)解決空氣污染問(wèn)題�����,受到各地政府的肯定和信賴����。2017年 6月16日,省政府召開(kāi)河北省實(shí)施質(zhì)量強(qiáng)省和標(biāo)準(zhǔn)化戰(zhàn)略大會(huì)��,對(duì)獲得2016年度“河北省政府質(zhì)量獎(jiǎng)”等質(zhì)量獎(jiǎng)項(xiàng)的單位和個(gè)人進(jìn)行表彰����,河北省委副書(shū)記��、省長(zhǎng)許勤為獲獎(jiǎng)單位及個(gè)人頒獎(jiǎng)�。先河環(huán)保榮獲2016年度河北省政府質(zhì)量獎(jiǎng),總裁陳榮強(qiáng)代表公司上臺(tái)領(lǐng)獎(jiǎng)�。

2018年9月12日��,第15屆中國(guó)-東盟博覽會(huì)在南寧國(guó)際會(huì)展中心隆重開(kāi)幕���。先河環(huán)保作為中國(guó)-東盟國(guó)際環(huán)保展協(xié)辦單位受邀參展�����。生態(tài)環(huán)境部趙英民副部長(zhǎng)在廣西是第二次至先河展臺(tái)視察�����,對(duì)先河給予關(guān)心和支持����,對(duì)先河發(fā)展寄予厚望。

我們認(rèn)為大氣治理仍是環(huán)保攻堅(jiān)戰(zhàn)重點(diǎn)�,網(wǎng)格化監(jiān)測(cè)助力精準(zhǔn)治霾,公司具有明顯的技術(shù)優(yōu)勢(shì)和項(xiàng)目經(jīng)驗(yàn)優(yōu)勢(shì)����。預(yù)計(jì)18~20年公司歸母凈利為2.65億、3.40億和4.29億���,對(duì)應(yīng)EPS分別為0.48�����、0.62和0.78元����,對(duì)應(yīng)PE為17倍、13倍和10倍��,維持“買(mǎi)入”評(píng)級(jí)��。

6��、“量”點(diǎn)二:生物質(zhì)發(fā)電行業(yè)空間大�,增速快

6.1、規(guī)模穩(wěn)定增長(zhǎng)�,發(fā)電量占比小

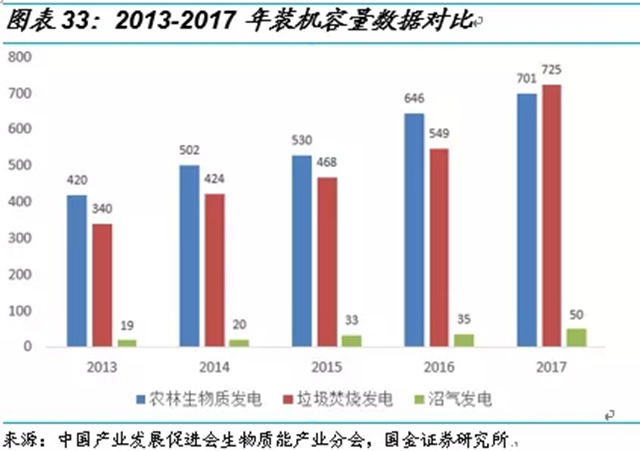

生物質(zhì)發(fā)電主要包括農(nóng)林生物質(zhì)發(fā)電、垃圾焚燒發(fā)電和沼氣發(fā)電���。截止至2017 年12 月31 日���,全國(guó)已投產(chǎn)生物質(zhì)發(fā)電項(xiàng)目744個(gè),較2016 年增加79個(gè)��;并網(wǎng)裝機(jī)容量1475.83萬(wàn)千瓦�����,較2016 年增加251.03萬(wàn)千瓦��,較上年增長(zhǎng)20.5%��,2013-2017年復(fù)合增速為17.32%��,維持穩(wěn)定較快增長(zhǎng)��。

2017 年��,垃圾焚燒發(fā)電裝機(jī)容量達(dá)725.1萬(wàn)千瓦�����,較上年增長(zhǎng)32.1%����;農(nóng)林生物質(zhì)發(fā)電裝機(jī)容量達(dá)700.77萬(wàn)千瓦,較上年增長(zhǎng)8.4%�;沼氣發(fā)電裝機(jī)容量達(dá)49.9萬(wàn)千瓦,較上年增長(zhǎng)42.9%���。2017 年�,垃圾焚燒發(fā)電裝機(jī)容量增長(zhǎng)速度快于農(nóng)林生物質(zhì)裝機(jī)容量增速�����,垃圾發(fā)電裝機(jī)容量5 年內(nèi)首次超過(guò)農(nóng)林生物質(zhì)發(fā)電裝機(jī)容量。

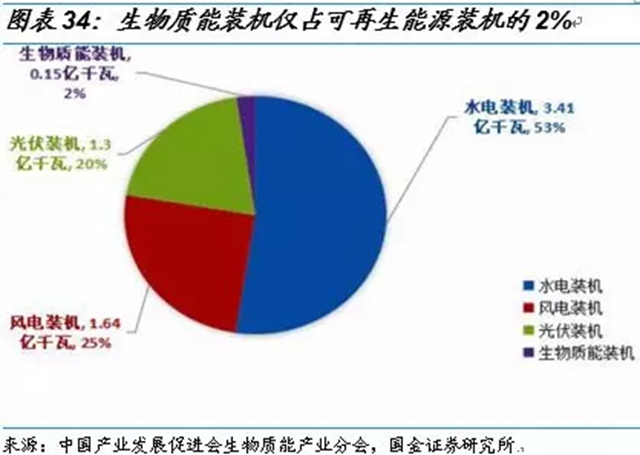

2017年生物質(zhì)發(fā)電量占總發(fā)電量的1.2%����。截至2017 年12 月31 日,全國(guó)可再生能源發(fā)電裝機(jī)容量6.5億千瓦����,占總電力裝機(jī)的36.6%。其中水電裝機(jī)(含抽水蓄能)3.41億千瓦�����,風(fēng)電裝機(jī)1.64億千瓦�����,光伏發(fā)電裝機(jī)1.3億千瓦��,生物質(zhì)發(fā)電裝機(jī)1476萬(wàn)千瓦��。2017 年全國(guó)總發(fā)電量65000 億千瓦時(shí)�����,其中可再生能源發(fā)電量16979 億千瓦時(shí)���,占總發(fā)電量的26.1%��。其中水電發(fā)電量11945 億千瓦時(shí)�,占總發(fā)電量的18.4%�����,風(fēng)電發(fā)電量3057 億千瓦時(shí)��,占總發(fā)電量的4.7%�����,光伏發(fā)電量1182 億千瓦時(shí)��,占總發(fā)電量的1.8%����,生物質(zhì)發(fā)電量795 億千瓦時(shí),占總發(fā)電量的1.2%�。

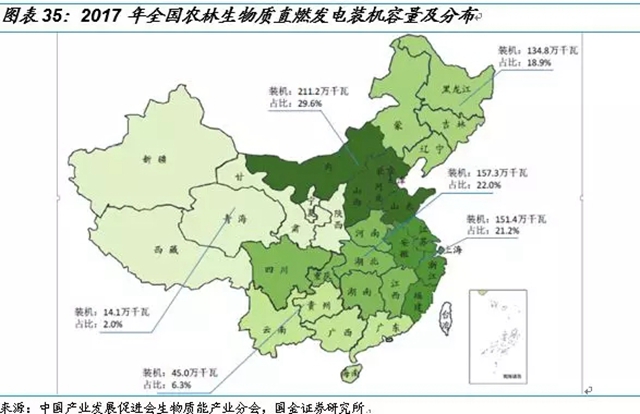

自2006年我國(guó)首個(gè)大型秸稈直燃發(fā)電項(xiàng)目建成投產(chǎn),農(nóng)林生物質(zhì)發(fā)電開(kāi)始步入規(guī)?����;焖侔l(fā)展階段。近十年來(lái)�,農(nóng)林生物質(zhì)發(fā)電產(chǎn)業(yè)得到國(guó)家持續(xù)財(cái)政支持,利用規(guī)模不斷擴(kuò)大���。農(nóng)林生物質(zhì)發(fā)電項(xiàng)目主要集中在作秸稈豐富的華北����、東北���、華東和華中地區(qū)��,裝機(jī)容量約占全國(guó)農(nóng)林生物質(zhì)發(fā)電裝機(jī)總量的91.7%����。在西南地區(qū)����,農(nóng)作物秸稈資源相對(duì)貧乏,山區(qū)導(dǎo)致原料收集運(yùn)輸困難����,高溫、潮濕的氣候也不利于原料儲(chǔ)存���,因而農(nóng)林生物質(zhì)發(fā)電項(xiàng)目較少�����,約占全國(guó)農(nóng)林生物質(zhì)發(fā)電裝機(jī)總量的6.3%����。西北地區(qū)則主要因?yàn)槿狈ψ銐虻慕斩捹Y源��,很少建設(shè)秸稈發(fā)電項(xiàng)目�����。

2017年底����,我國(guó)垃圾焚燒累計(jì)并網(wǎng)發(fā)電裝機(jī)容量達(dá)到725.1萬(wàn)千瓦,約占全國(guó)生物質(zhì)并網(wǎng)發(fā)電總裝機(jī)容量的49%�。隨著我國(guó)城鎮(zhèn)化建設(shè)進(jìn)一步深入,垃圾焚燒發(fā)電項(xiàng)目開(kāi)發(fā)建設(shè)重點(diǎn)已經(jīng)逐步由大中型城市向新興城鎮(zhèn)轉(zhuǎn)移����,“十三五”期間的垃圾焚燒發(fā)電將是生物質(zhì)發(fā)電產(chǎn)業(yè)中的主要增長(zhǎng)點(diǎn)。我國(guó)的垃圾焚燒發(fā)電項(xiàng)目主要集中在華東和華北地區(qū)��,尤以經(jīng)濟(jì)相對(duì)發(fā)達(dá)的華東地區(qū)的發(fā)展規(guī)模最大,在全國(guó)垃圾焚燒發(fā)電裝機(jī)容量中的占比接近一半�。目前,垃圾焚燒發(fā)電累計(jì)裝機(jī)容量占全國(guó)比例最高的四個(gè)地區(qū)分別為:江蘇����、廣東、浙江和山東�,垃圾焚燒發(fā)電項(xiàng)目的建設(shè)與地區(qū)經(jīng)濟(jì)的發(fā)展密切相關(guān)。

6.2���、垃圾焚燒發(fā)電:處于高速增長(zhǎng)期�����,產(chǎn)能缺口仍然很大

在國(guó)家政策的大力支持下���,我國(guó)垃圾焚燒行業(yè)獲得高速發(fā)展。我國(guó)自1988年在深圳建成第一座生活垃圾焚燒廠���,至今已有超過(guò)300家的垃圾焚燒設(shè)施投入運(yùn)行�。從我國(guó)歷年統(tǒng)計(jì)年鑒可知��,我國(guó)垃圾焚燒廠數(shù)量由2006年的69座快速增加到了2016年的249座���,垃圾焚燒處理能力也由2006年的4萬(wàn)噸/日提升到了2016年的25.59萬(wàn)噸/日��。

據(jù)中國(guó)環(huán)境網(wǎng)數(shù)據(jù)���,截至2017年年底我國(guó)內(nèi)地建成并投入運(yùn)行的生活垃圾焚燒發(fā)電廠約303座、總處理能力為30.4萬(wàn)噸/日,總裝機(jī)約為6280MW���。從我國(guó)歷年統(tǒng)計(jì)年鑒可知��,2017年新投入運(yùn)行的生活垃圾焚燒廠超50座�����,而這一數(shù)字在2013到2016分別是28座��、22座���、32座和29座,2017年無(wú)疑是歷年來(lái)建成投入運(yùn)行生活垃圾焚燒發(fā)電廠最多的一年����。

目前垃圾焚燒行業(yè)依然處于高速成長(zhǎng),目前的產(chǎn)能缺口依然很大��。首先,隨著我國(guó)城市化率和人民生活水平的提升�����,我國(guó)城市垃圾清運(yùn)量是穩(wěn)定增長(zhǎng)的��。根據(jù)住建部數(shù)據(jù)�����,我國(guó)城市垃圾清運(yùn)量在2014-2016年分別增長(zhǎng)3.61%�����、7.18%和6.37%��,我們預(yù)計(jì)未來(lái)3-5年我們城市垃圾清運(yùn)量將保持5%左右的增長(zhǎng)����,到2020年將達(dá)到2.48億噸。

其次���,雖然我國(guó)垃圾焚燒處理率提高迅速���,但跟規(guī)劃仍有較大差距�。我國(guó)的垃圾焚燒行業(yè)在“十二五”經(jīng)歷了快速增長(zhǎng)���,垃圾焚燒處理率從2011年的18%迅速提升到了2016年的38%���。《“十三五”全國(guó)城鎮(zhèn)生活垃圾無(wú)害化處理設(shè)施建設(shè)規(guī)劃》提出�,“十三五”期間,全國(guó)規(guī)劃新增生活垃圾無(wú)害化處理能力50.97萬(wàn)噸/日(包含“十二五”續(xù)建12.9 萬(wàn)噸/日)���,其中垃圾焚燒處理設(shè)施規(guī)模2020年要達(dá)到59.14萬(wàn)噸/日。2017年的總處理能力達(dá)到30.4萬(wàn)噸/日�����,要完成2020年的目標(biāo)����,2018-2020三年的行業(yè)復(fù)合增長(zhǎng)率要達(dá)到24.83%。根據(jù)行業(yè)歷年增速及現(xiàn)有公司在建及籌建規(guī)模���,我們預(yù)計(jì)2018-2020年行業(yè)增速分別是20%�、22%和23%�。

最后���,我們通過(guò)生態(tài)環(huán)境部網(wǎng)站中的2016年到2017年的中央環(huán)保督察對(duì)全國(guó)31省區(qū)的督察反饋中發(fā)現(xiàn),垃圾焚燒產(chǎn)能的缺口確實(shí)存在且巨大�����。在31個(gè)省區(qū)中���,其中有9個(gè)省區(qū)被督察到有生活垃圾無(wú)害化能力不足的問(wèn)題���。例如:浙江省督察時(shí)發(fā)現(xiàn)全省“十二五”規(guī)劃項(xiàng)目中仍有21座生活垃圾處理設(shè)施未建成投運(yùn),全省生活垃圾處理能力缺口約8000噸/日��;山東省全省生活垃圾處理能力缺口超過(guò)1.5萬(wàn)噸/日�,80個(gè)生活垃圾填埋場(chǎng)中,有48個(gè)超負(fù)荷運(yùn)行��。

綜上����,我們認(rèn)為垃圾焚燒行業(yè)在未來(lái)3-5年依然處于高速成長(zhǎng)期。目前,垃圾焚燒行業(yè)是環(huán)保產(chǎn)業(yè)中商業(yè)模式最清晰的子行業(yè),垃圾焚燒運(yùn)營(yíng)公司和政府簽訂BOT ����、BOO和PPP 協(xié)議,負(fù)責(zé)項(xiàng)目的投資�����、建設(shè)����、運(yùn)營(yíng),最后收入主要來(lái)源于政府垃圾處置費(fèi)的補(bǔ)貼和上網(wǎng)電費(fèi)����。從收入端來(lái)看,垃圾焚燒運(yùn)營(yíng)不僅從政府處獲取補(bǔ)貼,還可以通過(guò)銷(xiāo)售電力獲得收入, 盈利有保障。

6.3�、農(nóng)林生物質(zhì)發(fā)電:熱電聯(lián)產(chǎn)是趨勢(shì),選址和運(yùn)營(yíng)管理水平是盈利關(guān)鍵

2017年底�����,我國(guó)農(nóng)林生物質(zhì)發(fā)電裝機(jī)容量達(dá)700.77萬(wàn)千瓦��,2013年到2017年復(fù)合增速為13.66%�����。2017年能源局發(fā)布了《關(guān)于可再生能源發(fā)展“十三五”規(guī)劃實(shí)施的指導(dǎo)意見(jiàn)》(后文簡(jiǎn)稱“《意見(jiàn)》”)����,《意見(jiàn)》指出到2020年我國(guó)農(nóng)林生物質(zhì)發(fā)電裝機(jī)容量要達(dá)到1312萬(wàn)千瓦。如果要達(dá)到目標(biāo)裝機(jī)容量�,2018-2020年的裝機(jī)年均增速要達(dá)到23.24%,行業(yè)發(fā)展空間廣闊���。

行業(yè)發(fā)展瓶頸:原料供給保障難���、環(huán)保成本增加、激勵(lì)政策落實(shí)難�。1)原料穩(wěn)定可持續(xù)供給,是生物質(zhì)發(fā)電產(chǎn)業(yè)發(fā)展的前提基礎(chǔ)�。原料成本約占運(yùn)行成本的60%,原料成本的變化直接影響項(xiàng)目的經(jīng)濟(jì)效益��。當(dāng)前生物質(zhì)發(fā)電項(xiàng)目的部分區(qū)域布局缺乏統(tǒng)籌規(guī)劃�,項(xiàng)目建設(shè)相對(duì)集中,同時(shí)還要面臨飼料���、造紙等行業(yè)的原料競(jìng)爭(zhēng)���,導(dǎo)致原料成本攀升,發(fā)電成本上漲���,隨之出現(xiàn)原料短缺�����,影響生物質(zhì)發(fā)電項(xiàng)目的穩(wěn)定生產(chǎn)���。2)目前我國(guó)對(duì)環(huán)境治理工作越來(lái)越重視���,農(nóng)林生物質(zhì)發(fā)電企業(yè)的超低排放改造,環(huán)保設(shè)備設(shè)施建設(shè)與運(yùn)行維護(hù)等投入��,增加了項(xiàng)目環(huán)保投入成本�。以一臺(tái)30MW機(jī)組為例,超低排放改造投入達(dá)1000余萬(wàn)元����,且每年需要的維護(hù)費(fèi)用也達(dá)到800萬(wàn)元以上,使本就成本高昂的生物質(zhì)發(fā)電企業(yè)又增加了事前環(huán)境成本���。3)電價(jià)補(bǔ)貼資金到位不及時(shí),嚴(yán)重滯后�。農(nóng)林生物質(zhì)發(fā)電項(xiàng)目獲得國(guó)家補(bǔ)貼周期長(zhǎng),企業(yè)融資困難�����,財(cái)務(wù)負(fù)擔(dān)大,需加強(qiáng)優(yōu)惠政策落實(shí)力度�����。

鼓勵(lì)生物質(zhì)熱電聯(lián)產(chǎn)��,提高項(xiàng)目收益���。能源局在《意見(jiàn)》中提到���,大力推進(jìn)農(nóng)林生物質(zhì)熱電聯(lián)產(chǎn),從嚴(yán)控制只發(fā)電不供熱項(xiàng)目��。將農(nóng)林生物質(zhì)熱電聯(lián)產(chǎn)作為縣域重要的清潔供熱方式����,為縣城及農(nóng)村提供清潔供暖,為工業(yè)園區(qū)和企業(yè)提供清潔工業(yè)蒸汽���,直接替代縣域內(nèi)燃煤鍋爐及散煤利用���。從國(guó)外的生物質(zhì)利用經(jīng)驗(yàn)看��,生物質(zhì)熱電聯(lián)產(chǎn)方式的能源轉(zhuǎn)化效率將達(dá)到60-80%����,比單純發(fā)電提高一倍以上�����。

選址及運(yùn)營(yíng)管理水平是盈利關(guān)鍵��。針對(duì)農(nóng)林生物質(zhì)熱電聯(lián)產(chǎn)項(xiàng)目��,適宜在用戶側(cè)就近建立���,所發(fā)電量和熱力首先滿足用戶自用���,然后按照就近接入原則,將多余電量送入配電網(wǎng)����。因此,選擇生物質(zhì)資源聚集度相對(duì)較高���、整體開(kāi)發(fā)較好的縣市��,發(fā)展安全�、高效的縣域生物質(zhì)分布式熱電聯(lián)產(chǎn)示范項(xiàng)目�����,將是農(nóng)林生物質(zhì)未來(lái)利用的發(fā)展方向����。同時(shí)運(yùn)營(yíng)管理水平也是項(xiàng)目盈利的關(guān)鍵因素,運(yùn)營(yíng)管理水平直接體現(xiàn)在發(fā)電小時(shí)數(shù)的高低���,發(fā)電小時(shí)數(shù)的提升直接帶來(lái)發(fā)電量的提升和盈利的提升�����。

6.4��、瀚藍(lán)環(huán)境:坐擁優(yōu)質(zhì)運(yùn)營(yíng)資產(chǎn)��,垃圾焚燒在手產(chǎn)能充足

公司擁有優(yōu)質(zhì)運(yùn)營(yíng)資產(chǎn)���,幾乎壟斷佛山市南海區(qū)供氣、供水和污水處理業(yè)務(wù)��。2018年上半年,燃?xì)鈽I(yè)務(wù)實(shí)現(xiàn)收入7.91億元����,同比增長(zhǎng)18.29%。公司于1月完成燃?xì)獍l(fā)展30%股權(quán)的收購(gòu)�,燃?xì)獍l(fā)展成為公司全資子公司。燃?xì)獍l(fā)展抓住政府推行清潔能源政策的機(jī)會(huì)����,積極開(kāi)展鋁型材企業(yè)、高污染燃料禁燃區(qū)企業(yè)天然氣轉(zhuǎn)換工作����,重點(diǎn)拓展南海區(qū)內(nèi)陶瓷行業(yè)用戶。污水處理業(yè)務(wù)實(shí)現(xiàn)收入1.03億元��,同比增長(zhǎng)14.93%����。公司下屬16個(gè)污水處理廠提標(biāo)改造建設(shè)工作有效推進(jìn),大部分項(xiàng)目已完成BOT補(bǔ)充協(xié)議單價(jià)核定���。供水業(yè)務(wù)實(shí)現(xiàn)收入4.25億元���,同比增長(zhǎng)4.54%�。公司在完成南海區(qū)供水整合后�����,將水損治理作為日常重點(diǎn)工作�,取得一定成效��;加快南海第二水廠四期工程項(xiàng)目建設(shè)(25萬(wàn)立方米/日)�,強(qiáng)化南海區(qū)的供水安全保障。

固廢處理在手項(xiàng)目充足���,未來(lái)業(yè)績(jī)?cè)鲩L(zhǎng)有保障�。公司固廢處理業(yè)務(wù)板塊已經(jīng)投運(yùn)產(chǎn)能11300噸/日�,在建及籌建產(chǎn)能約為16000噸/日,在手項(xiàng)目充足����,未來(lái)產(chǎn)能還有翻倍的空間。我們預(yù)計(jì)2019年將投產(chǎn)3700噸/日�,2020年將投產(chǎn)3000噸/日以上。11月21日����,公司以3.7億元收購(gòu)贛州宏華環(huán)保有限責(zé)任公司100%股權(quán)����,并投資贛州信豐工業(yè)固體廢物處置中心項(xiàng)目����。信豐項(xiàng)目危險(xiǎn)廢物處置規(guī)模為7.2萬(wàn)噸/年,其中填埋4.8萬(wàn)噸/年��、焚燒1.5萬(wàn)噸/年��、物化處理0.2萬(wàn)噸/年�、廢鋼制包裝桶回收0.7萬(wàn)噸/年,安全填埋場(chǎng)總庫(kù)容95萬(wàn)m³�����,預(yù)計(jì)于18年12月底正式投入運(yùn)營(yíng)���。公司原有危廢處置項(xiàng)目為佛山市南海區(qū)項(xiàng)目(9.3萬(wàn)噸/年)�,目前在建中���。通過(guò)收購(gòu)宏華環(huán)保100%股權(quán)�����,公司危廢處置規(guī)模達(dá)到16.5萬(wàn)噸���。此次收購(gòu)有利于實(shí)現(xiàn)公司的危廢業(yè)務(wù)戰(zhàn)略布局�,符合公司戰(zhàn)略投資方向和業(yè)務(wù)發(fā)展規(guī)劃��,將為公司創(chuàng)造新的利潤(rùn)增長(zhǎng)點(diǎn)����。

2018年4月國(guó)投電力戰(zhàn)略入股���,雙方優(yōu)勢(shì)互補(bǔ)有望推動(dòng)“瀚藍(lán)模式“加速?gòu)?fù)制�。國(guó)投電力簽署通過(guò)協(xié)議轉(zhuǎn)讓的方式受讓公司股份總數(shù)的8.615%�,成為公司戰(zhàn)略投資股東。我們預(yù)計(jì)與國(guó)投電力的合作將大大促進(jìn)公司“瀚藍(lán)模式”的復(fù)制速度�,國(guó)投集團(tuán)與各地地方政府長(zhǎng)久的緊密合作關(guān)系,將有利于項(xiàng)目落地率得到提高���,而項(xiàng)目的融資也有望通過(guò)央企背書(shū)而吸引到其他國(guó)有背景戰(zhàn)略投資者��。在財(cái)務(wù)融資方面����,國(guó)投集團(tuán)及國(guó)投電力有助于幫助瀚藍(lán)降低運(yùn)營(yíng)項(xiàng)目的債務(wù)融資成本,進(jìn)一步提升項(xiàng)目的盈利能力���。

預(yù)計(jì)公司2018-2020營(yíng)業(yè)收入為48.23���、53.08和61.19億元,對(duì)應(yīng)的歸母凈利7.81��、9.02�、10.67億元,18-20年EPS分別為1.02�����、1.18和1.39元���,對(duì)應(yīng)動(dòng)態(tài)PE為14倍���、12倍、10倍����。給予“買(mǎi)入”評(píng)級(jí)����。

6.5�����、長(zhǎng)青集團(tuán):生物質(zhì)發(fā)電效率行業(yè)第一�����,項(xiàng)目進(jìn)入密集投運(yùn)期

由公司建設(shè)運(yùn)營(yíng)的廣東省中山市中心組團(tuán)垃圾發(fā)電項(xiàng)目�,以及山東省沂水、魚(yú)臺(tái)生物質(zhì)發(fā)電項(xiàng)目和黑龍江省寧安�、明水生物質(zhì)發(fā)電項(xiàng)目自建成投產(chǎn)至今�����,一直安全運(yùn)行,取得了穩(wěn)定的收益��,所有發(fā)電項(xiàng)目2016-2017年連續(xù)兩年上網(wǎng)發(fā)電時(shí)間均超過(guò)了8000小時(shí)���。根據(jù)《2018年中國(guó)生物質(zhì)發(fā)電產(chǎn)業(yè)排名報(bào)告》“農(nóng)林生物質(zhì)發(fā)電企業(yè)排名表”中的數(shù)據(jù)計(jì)算���,在全國(guó)農(nóng)林生物質(zhì)發(fā)電裝機(jī)規(guī)模排名前二十名的企業(yè)中����,公司項(xiàng)目年平均利用小時(shí)數(shù)為8078小時(shí)�,發(fā)電效率位列全行業(yè)第一。

公司將制造業(yè)積累的精細(xì)化管理經(jīng)驗(yàn)成功運(yùn)用到環(huán)保項(xiàng)目的運(yùn)營(yíng)����,以及推行扁平化管理機(jī)制而實(shí)現(xiàn)的快速反應(yīng),也是公司環(huán)保項(xiàng)目運(yùn)營(yíng)成效不斷提升的主要因素�。優(yōu)良的運(yùn)營(yíng)數(shù)據(jù),證明了長(zhǎng)青生物質(zhì)熱電項(xiàng)目運(yùn)行的精細(xì)化管理模式是可以復(fù)制和延續(xù)���,說(shuō)明公司環(huán)保項(xiàng)目的盈利模式能成功復(fù)制��。

單個(gè)項(xiàng)目盈利水平高��,每個(gè)生物質(zhì)電廠年均凈利接近3000萬(wàn)�。我們統(tǒng)計(jì)了近三年的公司生物質(zhì)發(fā)電廠及中山垃圾發(fā)電廠的盈利情況�����,五個(gè)電廠的年均凈利達(dá)到了2724萬(wàn)���,其中四個(gè)生物質(zhì)發(fā)電廠的年均凈利達(dá)到了2896萬(wàn)元�����。所有投產(chǎn)項(xiàng)目均已連續(xù)盈利�����,項(xiàng)目的平均收益超出預(yù)期�。

項(xiàng)目充足,未來(lái)業(yè)績(jī)有保障��。截至2018年6月�����,公司在全國(guó)投產(chǎn)����、建設(shè)和籌建中的環(huán)保熱能項(xiàng)目達(dá)44個(gè)�,累計(jì)裝機(jī)容量達(dá)1755MW。項(xiàng)目分布于11個(gè)省��、直轄市����,其中農(nóng)林生物質(zhì)熱電聯(lián)產(chǎn)36個(gè)���,工業(yè)園區(qū)集中供熱、熱電項(xiàng)目6個(gè), 生活垃圾焚燒發(fā)電(含擴(kuò)建)項(xiàng)目2個(gè)�����。

滿城項(xiàng)目穩(wěn)定運(yùn)營(yíng)�����,業(yè)績(jī)彈性強(qiáng)�����。2017年11月16日��,廣東長(zhǎng)青(集團(tuán))滿城熱電有限公司投資�、建設(shè)和運(yùn)營(yíng)的河北省保定市滿城區(qū)紙制品加工區(qū)熱電聯(lián)產(chǎn)項(xiàng)目舉行了首期工程落成儀式。本項(xiàng)目動(dòng)態(tài)總投資約9.21億元人民幣�。本項(xiàng)目首期工程完成3臺(tái)260噸/小時(shí)高溫高壓循環(huán)流化床鍋爐,配2臺(tái)3.5萬(wàn)千瓦背壓式發(fā)電機(jī)組和8公里供熱管網(wǎng)建設(shè)����,投產(chǎn)后可形成360噸/小時(shí)的外供汽能力。

自本項(xiàng)目首期工程落成并投入試生產(chǎn)以來(lái),通過(guò)運(yùn)行調(diào)整和系統(tǒng)技改��,機(jī)組供熱部分于2018年6月初基本滿足長(zhǎng)期穩(wěn)定運(yùn)行的條件。截至2018年11月8日�,通過(guò)運(yùn)行調(diào)整和系統(tǒng)技改,機(jī)組供電部分于近期通過(guò)72+24小時(shí)試運(yùn)行��,基本滿足長(zhǎng)期穩(wěn)定運(yùn)行的條件����。滿城項(xiàng)目營(yíng)收和利潤(rùn)的增加將對(duì)公司2018年業(yè)績(jī)帶來(lái)積極影響。

工業(yè)集中區(qū)熱電聯(lián)產(chǎn)業(yè)務(wù)方面�����,除了滿城熱電項(xiàng)目�,公司還有其他5個(gè)項(xiàng)目。截至2018年6月底��,雄縣����、蠡縣項(xiàng)目進(jìn)展有所突破,將為雄安新區(qū)的基礎(chǔ)配套設(shè)施建設(shè)���、為保定地區(qū)的大氣治理和節(jié)能減排作出貢獻(xiàn);茂名�����、曲江項(xiàng)目建設(shè)已接近尾聲,預(yù)計(jì)曲江項(xiàng)目于今年年底投運(yùn)���,茂名項(xiàng)目19年初投運(yùn)�。

我們預(yù)計(jì)公司2018-2020年?duì)I收為21.12����、32.43、39.45億元����,對(duì)應(yīng)的歸母凈利為1.54、2.95和3.88億��,對(duì)應(yīng)動(dòng)態(tài)PE為35���、18�、14倍���,對(duì)應(yīng)EPS分別為0.21�、0.40和0.52元/股。給予“買(mǎi)入”評(píng)級(jí)�。

7、“量”點(diǎn)三:土壤修復(fù)即將進(jìn)入成長(zhǎng)期

7.1����、《土壤污染防治法》獲全票通過(guò),行業(yè)迎政策利好

8月31日���,十三屆全國(guó)人民代表大會(huì)常務(wù)委員會(huì)第五次會(huì)議全票通過(guò)了《中華人民共和國(guó)土壤污染防治法》��,并將于2019 年1 月1 日起正式施行�����,這意味著大氣�、水����、土壤三大環(huán)境領(lǐng)域的污染防治法已全部齊備。首先《土壤污染防治法》建立土壤污染責(zé)任人制度����,“污染者擔(dān)責(zé)”是污染防治法律的主要原則,《土壤污染防治法》規(guī)定了一切單位和個(gè)人都有防治土壤污染的義務(wù)���。其次建立土壤污染狀況調(diào)查��、監(jiān)測(cè)制度��,各部門(mén)配合每十年至少組織開(kāi)展一次全國(guó)土壤污染狀況普查�����,同時(shí)�,組織監(jiān)測(cè)網(wǎng)絡(luò)�,統(tǒng)一規(guī)劃國(guó)家土壤環(huán)境監(jiān)測(cè)站(點(diǎn))的設(shè)置。

建立土壤污染防治基金制度��。設(shè)立中央土壤污染防治專項(xiàng)資金和省級(jí)土壤污染防治基金���,主要用于農(nóng)用地土壤污染防治和土壤污染責(zé)任人或者土地使用權(quán)人無(wú)法認(rèn)定的土壤污染風(fēng)險(xiǎn)管控和修復(fù)以及政府規(guī)定的其他事項(xiàng)�。另外國(guó)家鼓勵(lì)金融機(jī)構(gòu)加大對(duì)土壤污染風(fēng)險(xiǎn)管控和修復(fù)項(xiàng)目的信貸投放���。

加大了處罰力度���。例如向農(nóng)用地排放重金屬或者其他有毒有害物質(zhì)含量超標(biāo)的污水、污泥�,以及可能造成土壤污染的清淤底泥、尾礦、礦渣等的�,由地方人民政府生態(tài)環(huán)境主管部門(mén)責(zé)令改正,處十萬(wàn)元以上五十萬(wàn)元以下的罰款;情節(jié)嚴(yán)重的�����,處五十萬(wàn)元以上二百萬(wàn)元以下的罰款���,并可以將案件移送公安機(jī)關(guān)���,對(duì)直接負(fù)責(zé)的主管人員和其他直接責(zé)任人員處五日以上十五日以下的拘留;有違法所得的,沒(méi)收違法所得���。

《土壤污染防治法》明確了主體責(zé)任���,建立了資金保障制度,并且加大了處罰力度��。并且新修訂的《土壤環(huán)境質(zhì)量農(nóng)用地土壤污染風(fēng)險(xiǎn)管控標(biāo)準(zhǔn)(試行)》和《土壤環(huán)境質(zhì)量建設(shè)用地土壤污染風(fēng)險(xiǎn)管控標(biāo)準(zhǔn)(試行)》已經(jīng)從2018年8月1日起實(shí)施�����,為土壤修復(fù)行業(yè)明確了具體的標(biāo)準(zhǔn)�。這無(wú)疑將促進(jìn)土壤修復(fù)行業(yè)的快速規(guī)范發(fā)展���。

7.2、土壤修復(fù)行業(yè)需求大��,行業(yè)訂單釋放加速

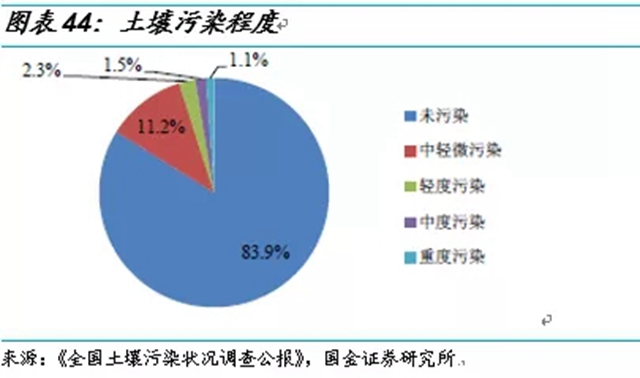

根據(jù)國(guó)土資源部數(shù)據(jù)��,最新全國(guó)耕地面積為 20.27 億畝����。全國(guó)土壤污染狀況調(diào)查公報(bào)中�,全國(guó)土壤總的超標(biāo)率為 16.1%;耕地土壤點(diǎn)位超標(biāo)率為 19.4%�����,其中輕微����、輕度、中度和重度污染點(diǎn)位比例分別為 13.7%���、 2.8%��、 1.8%和 1.1%�����,其中重度����、中度污染耕地區(qū)域面積高達(dá) 5878 萬(wàn)畝。

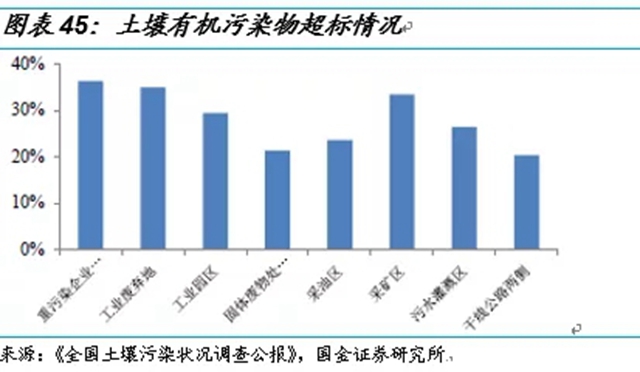

除了耕地污染���,我國(guó)場(chǎng)地污染情況也很?chē)?yán)重��。全國(guó)土壤污染狀況調(diào)研公報(bào)中�,重污染企業(yè)��、工業(yè)廢棄地和工業(yè)園區(qū)的有機(jī)污染超標(biāo)均達(dá)到和超過(guò)了30%�����。隨著我國(guó)城鎮(zhèn)化率的提高和城市建設(shè)面積的擴(kuò)大��,很多重污染企業(yè)需要搬離城區(qū)���,這將產(chǎn)生很大的場(chǎng)地修復(fù)需求�。

我們預(yù)計(jì)目前我國(guó)每年的土壤修復(fù)市場(chǎng)在150-200億之間�,根據(jù)《中國(guó)土壤修復(fù)技術(shù)與市場(chǎng)研究報(bào)告(2016-2020)》的預(yù)測(cè)�,“十三五”期間���,我國(guó)土壤修復(fù)市場(chǎng)空間將達(dá)到900億����,發(fā)展階段將進(jìn)入快速成長(zhǎng)期����。

土壤修復(fù)行業(yè)訂單增速在2017年不達(dá)市場(chǎng)預(yù)期�����,主要是中央在2017年的土壤污染防治專項(xiàng)資金預(yù)算數(shù)為112億���,而實(shí)際執(zhí)行數(shù)卻為65.35億��。我們分析原因是政府換屆以及《土壤污染防治法》未出臺(tái)導(dǎo)致地方政府在土壤修復(fù)的具體執(zhí)行力度低于預(yù)期�����。進(jìn)入2018年�,政府換屆結(jié)束�����、《土壤污染防治法》正式出臺(tái)以及土壤修復(fù)標(biāo)準(zhǔn)的確定,這為行業(yè)發(fā)展清除了障礙����。

我們統(tǒng)計(jì)了2017年四季度到2018年三季度的土壤修復(fù)行業(yè)訂單,工程訂單分別為13�����、14�、17和23個(gè),穩(wěn)步增長(zhǎng)����;所有訂單數(shù)量分別為50、60�����、39和78�,除18年第二季度,均出現(xiàn)了增長(zhǎng)�。我們預(yù)計(jì)進(jìn)入2018年四季度及2019年,土壤修復(fù)訂單釋放將會(huì)加速���。土壤修復(fù)行業(yè)由前期的發(fā)展期即將進(jìn)入成長(zhǎng)期�����。

7.3����、高能環(huán)境:土壤修復(fù)龍頭,項(xiàng)目拓展速度加速

接連中大單����,項(xiàng)目拓展速度加速:10月以來(lái),公司接連中標(biāo)大單�。城市環(huán)境業(yè)務(wù)板塊接連中標(biāo)內(nèi)江城鄉(xiāng)生活垃圾處理PPP項(xiàng)目�����、荊門(mén)市中心城區(qū)生活垃圾焚燒處置項(xiàng)目和灤州市生活垃圾綜合處置工程����。公司新增垃圾焚燒產(chǎn)能2800噸/日,總產(chǎn)能達(dá)到9400噸/日�,產(chǎn)能規(guī)模提升了42%。泗洪縣垃圾焚燒發(fā)電項(xiàng)目(一期)已經(jīng)試運(yùn)營(yíng)�,成為公司第一個(gè)運(yùn)營(yíng)的生活垃圾焚燒發(fā)電項(xiàng)目�。環(huán)境修復(fù)業(yè)務(wù)板塊新增3個(gè)項(xiàng)目:蘇州溶劑廠原址南區(qū)項(xiàng)目���、杭州市望江地區(qū)紅星化工廠土壤修復(fù)項(xiàng)目和常豐農(nóng)化原廠址場(chǎng)地修復(fù)項(xiàng)目���,合同金額約5.68億元。工業(yè)環(huán)境板塊新增西藏玉龍銅礦改擴(kuò)建工程諾瑪弄溝尾礦庫(kù)工程���,合同金額為10.53億�,公司負(fù)責(zé)其中防滲工程部分(金額約占25%)��。

今年以來(lái)�,公司項(xiàng)目拓展速度明顯加速,上半年公司三大業(yè)務(wù)板塊環(huán)境修復(fù)���、城市環(huán)境和工業(yè)環(huán)境的新增訂單增速分別是112%���、116%和133%,總金額達(dá)到了22.92億元��。18年上半年���,公司環(huán)境修復(fù)板塊實(shí)現(xiàn)收入4.28億元��,同比增長(zhǎng)64.29%����。

業(yè)績(jī)保持高增長(zhǎng),股權(quán)激勵(lì)推出:公司前三季度營(yíng)收22.35億元�,同比增長(zhǎng)47.10%,歸母凈利為2.41億����,同比增長(zhǎng)86.49%。目前公司訂單充足�����,我們預(yù)計(jì)公司業(yè)績(jī)將保持高速增長(zhǎng)�。9月18日公司公布股權(quán)激勵(lì)計(jì)劃首次授予結(jié)果,向219名激勵(lì)對(duì)象授予2246萬(wàn)份股票期權(quán)��,約占公司總股本的 4.25%�,行權(quán)價(jià)格為9.48元/股���,等待期分別為自相應(yīng)授予之日起12�����、24�����、36個(gè)月��。本次激勵(lì)對(duì)象包括中高層及骨干員工���。行權(quán)條件涉及個(gè)人績(jī)效考核���,例如業(yè)務(wù)人員年度業(yè)績(jī)完成率高于50%可根據(jù)完成率確定當(dāng)年行權(quán)比例,完成率低于50%的不行權(quán)��。這將激發(fā)員工積極性�����,促進(jìn)公司良性發(fā)展���。

預(yù)計(jì)公司2018-2020年的營(yíng)業(yè)收入為34.36億��、46.35億和58.78億��,歸母凈利為3.11億���、4.05億和4.97億元�,對(duì)應(yīng)EPS分別為0.47��、0.61和0.75元���,對(duì)應(yīng)動(dòng)態(tài)PE為17�����、13��、11倍�����。維持“買(mǎi)入”評(píng)級(jí)�����。

8、風(fēng)險(xiǎn)提示

政策執(zhí)行力度不達(dá)預(yù)期的風(fēng)險(xiǎn):政策落實(shí)到執(zhí)行層面�����,可能出現(xiàn)部分政策落實(shí)力度不到位、效果不明顯��,出現(xiàn)“最后一公里”問(wèn)題和“梗阻”現(xiàn)象����。

項(xiàng)目進(jìn)度不達(dá)預(yù)期的風(fēng)險(xiǎn):由于環(huán)保項(xiàng)目涉及環(huán)節(jié)較多,例如一個(gè)熱電聯(lián)產(chǎn)項(xiàng)目需要經(jīng)過(guò)項(xiàng)目審批���、環(huán)評(píng)����、安評(píng)等多個(gè)環(huán)節(jié)����,其中有不可控因素,因此項(xiàng)目有進(jìn)度不達(dá)預(yù)期的風(fēng)險(xiǎn)����。

補(bǔ)貼電價(jià)下滑的風(fēng)險(xiǎn):可再生能源發(fā)電產(chǎn)業(yè)的規(guī)模化發(fā)展�,一定程度上促進(jìn)了風(fēng)電和光伏發(fā)電裝備生產(chǎn)成本下降。為促進(jìn)可再生能源產(chǎn)業(yè)可持續(xù)健康發(fā)展�,風(fēng)電和光伏領(lǐng)域逐步引入可再生能源電價(jià)退坡機(jī)制�,以降低可再生能源發(fā)電的補(bǔ)貼強(qiáng)度��。風(fēng)電和光伏發(fā)電領(lǐng)域電價(jià)政策的縮緊��,加速了相關(guān)產(chǎn)業(yè)裝備制造成本的降低�����,推進(jìn)了可再生能源電力平價(jià)上網(wǎng)的步伐����。在風(fēng)電和光伏電價(jià)政策逐步收緊的形勢(shì)下,生物質(zhì)發(fā)電價(jià)政策有逐步收緊下滑的風(fēng)險(xiǎn)��。

生物質(zhì)發(fā)電項(xiàng)目補(bǔ)貼電價(jià)滯后的風(fēng)險(xiǎn):當(dāng)前生物質(zhì)發(fā)電項(xiàng)目電價(jià)附加補(bǔ)貼滯后發(fā)放給企業(yè)帶來(lái)巨大壓力�。截至2017年,未列入可再生能源電價(jià)附加資金目錄的補(bǔ)助資金和未發(fā)放補(bǔ)助資金共約143.64億元��。未納入可再生能源電價(jià)附加資金支持目錄的項(xiàng)目的總裝機(jī)規(guī)模已達(dá)122.8萬(wàn)千瓦�����,約占生物質(zhì)發(fā)電裝機(jī)的8%�。

原標(biāo)題:2019尋找環(huán)保行業(yè)新“量”點(diǎn)