我國環(huán)衛(wèi)市場之所以這么快步入黃金期,在很大程度上也受益于城鎮(zhèn)人口���、城鎮(zhèn)擴(kuò)張進(jìn)程等因素影響��,人口紅利消失以及運(yùn)營成本優(yōu)勢近年保持高增長�,導(dǎo)致環(huán)衛(wèi)行業(yè)市場化率不斷提升�����。

環(huán)衛(wèi)行業(yè)當(dāng)前處于發(fā)展期��,其核心在于環(huán)衛(wèi)市場化進(jìn)度��。雖然根據(jù)市場數(shù)據(jù)2018年一季度全服務(wù)期訂單總額達(dá)到512億,遠(yuǎn)超去年同期�,但值得注意的是,相對于如此巨大的市場規(guī)模�,當(dāng)前20%的市場化滲透率仍舊顯得有些捉襟見肘。

環(huán)衛(wèi)服務(wù)市場是為市政體系服務(wù)的集道路清掃��、垃圾轉(zhuǎn)運(yùn)�、廁所清潔等綜合清潔服務(wù)市場, 其公用事業(yè)屬性明顯��,兼具壟斷效應(yīng)和規(guī)模相應(yīng)���,所以其市場發(fā)展與格局往往與公用事業(yè)行業(yè):污水處理����、垃圾焚燒��、電力燃?xì)馐袌鲱愃啤?/span>

| 市場對比:美國環(huán)衛(wèi)及國內(nèi)垃圾焚燒 |

美國的環(huán)衛(wèi)行業(yè)發(fā)展可以很好的為國內(nèi)環(huán)衛(wèi)市場提供一個(gè)借鑒��,目前來看, 美國約環(huán)衛(wèi)服務(wù)市場已經(jīng)較為成熟�����,行業(yè)集中度較高,三家龍頭企業(yè)占比約 38%�����,其中上市公司占領(lǐng)市場 45%��,市政單位僅占 35%的市場規(guī)模��,市場上程度高�����。在美國環(huán)衛(wèi)服務(wù)簽訂合同期限也較長�����,且可以到期續(xù)簽�,這種合作模式具有明顯的公用事業(yè)屬性,一旦占領(lǐng)市場��,便具有排他性��,搶占市場的過程就是龍頭企業(yè)誕生的時(shí)候��。

| 政策不斷進(jìn)展��,推動環(huán)衛(wèi)發(fā)展 |

近年來,環(huán)衛(wèi)市場出現(xiàn)了大幅發(fā)展�,由于環(huán)衛(wèi)市場具有公用事業(yè)屬性,其發(fā)展與國家政策的推動是密不可分�����。從《關(guān)于政府向社會力量購買服務(wù)的指導(dǎo)意見》��、《全國促進(jìn)城鎮(zhèn)化健康發(fā)展規(guī)劃(2011—2020 年)》����,明確了政府購買服務(wù)的要求,同時(shí)在近期《全面推進(jìn)農(nóng)村垃圾治理指導(dǎo)意見》���,政府也要求因地制宜建立“村收集�、鎮(zhèn)轉(zhuǎn)運(yùn)����、縣處理”的模式,這也讓環(huán)衛(wèi)市場也擴(kuò)展到了農(nóng)村垃圾收集處理����。

一、環(huán)衛(wèi)裝備行業(yè)發(fā)展情況分析

截至2015 年���,我國城市道路清掃面積達(dá)73 億平方米��,城市生活垃圾清運(yùn)量達(dá) 1.9 億噸�����,公廁數(shù)量約 12.6 萬座�����。根據(jù)對環(huán)衛(wèi)服務(wù)市場的測算��,僅包括城市的環(huán)衛(wèi)服務(wù)市場至少有 1324 億元(道路清潔730億元��、垃圾轉(zhuǎn)運(yùn)350 億元�、廁所清潔170 億元�、餐廚轉(zhuǎn)運(yùn)69億元)。

而若包括縣���、鄉(xiāng)�、鎮(zhèn)等地區(qū)的環(huán)衛(wèi)服務(wù)市場����,目前縣城道路長度為 13.35 萬公里�,清掃面積為24.9億平方米�����、建制鎮(zhèn)道路長度為34萬公里��、鄉(xiāng)道路長度為7.1萬公里�,若考慮其道路寬度類似,則合計(jì)道路清掃面積有75.8 億平方米�����,與城市道路清掃面積相仿��,且有26萬個(gè)村對生活垃圾進(jìn)行處理�����, 測算非城市市場規(guī)模為809 億元�����。預(yù)計(jì)包括非城市的環(huán)衛(wèi)服務(wù)市場共2133億元��。

目前���,我國環(huán)衛(wèi)裝備主要包括兩類���,分別是道路清潔類和垃圾清運(yùn)類。

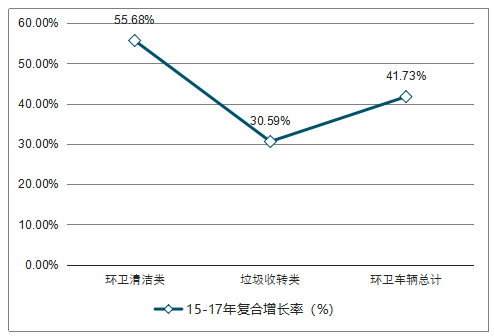

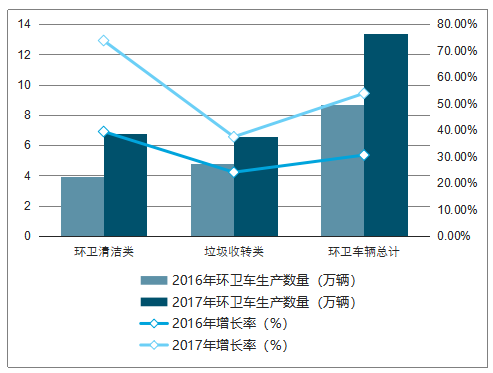

根據(jù)中國汽車技術(shù)研究中心的數(shù)據(jù)�,我國 15-17 年環(huán)衛(wèi)車產(chǎn)量增長較快,復(fù)合增長率高達(dá)41.73%�,其中環(huán)衛(wèi)清潔類增長速度為 55.68%(清掃車、抑塵車增幅分別為 53.23%�����、204.14%)����,垃圾收轉(zhuǎn)類為 30.59%(壓縮式垃圾車和餐廚垃圾車增幅分別為 65.90%、57.50%)�����。2017 年���,環(huán)衛(wèi)車輛同比增長 53.86%���,根若按照 25 萬元/輛環(huán)衛(wèi)車輛的單價(jià)進(jìn)行估算��,中國環(huán)衛(wèi)車市場需求規(guī)?���?蛇_(dá) 334 億元��,預(yù)計(jì) 2020 年或達(dá) 750 億元���。

15-17年中國環(huán)衛(wèi)車復(fù)合增長率走勢

中國環(huán)衛(wèi)車生產(chǎn)數(shù)量及增速

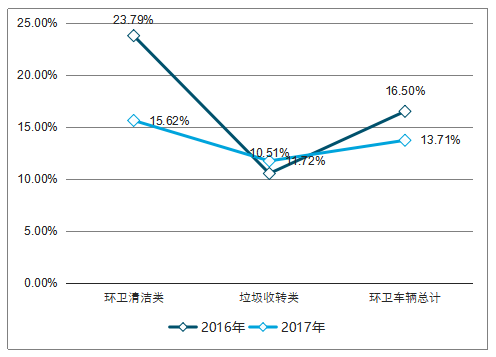

最近兩年�����,標(biāo)的公司中聯(lián)環(huán)境環(huán)衛(wèi)車輛的市場占有率

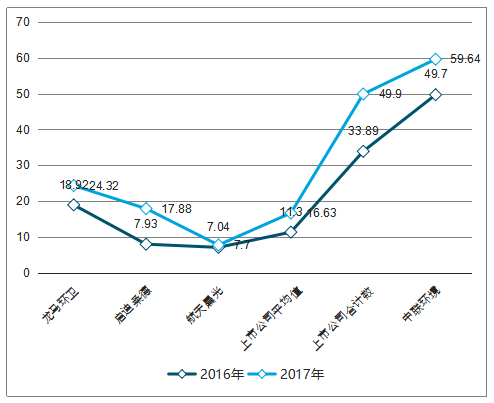

環(huán)衛(wèi)裝備領(lǐng)域�����,標(biāo)的公司與同行業(yè)可比上市公司的營收規(guī)模情況(單位:億元)

二���、環(huán)衛(wèi)服務(wù)市場持續(xù)增長,開標(biāo)項(xiàng)目量價(jià)齊升

(1)2017 年共有 4,632 家企業(yè)中標(biāo)環(huán)衛(wèi)項(xiàng)目���,同比增長 43.23%�����。新簽環(huán)衛(wèi)服務(wù)合同總金額為 1,701 億元���,同比增長 97.56%平均合同金額為 0.2143 億元����,同比增長 23.66%�����。新簽項(xiàng)目的首年金額為314 億元���,同比增長 40.18%,平均首年金額為 0.0359 億元��,同比下降20.58%���。

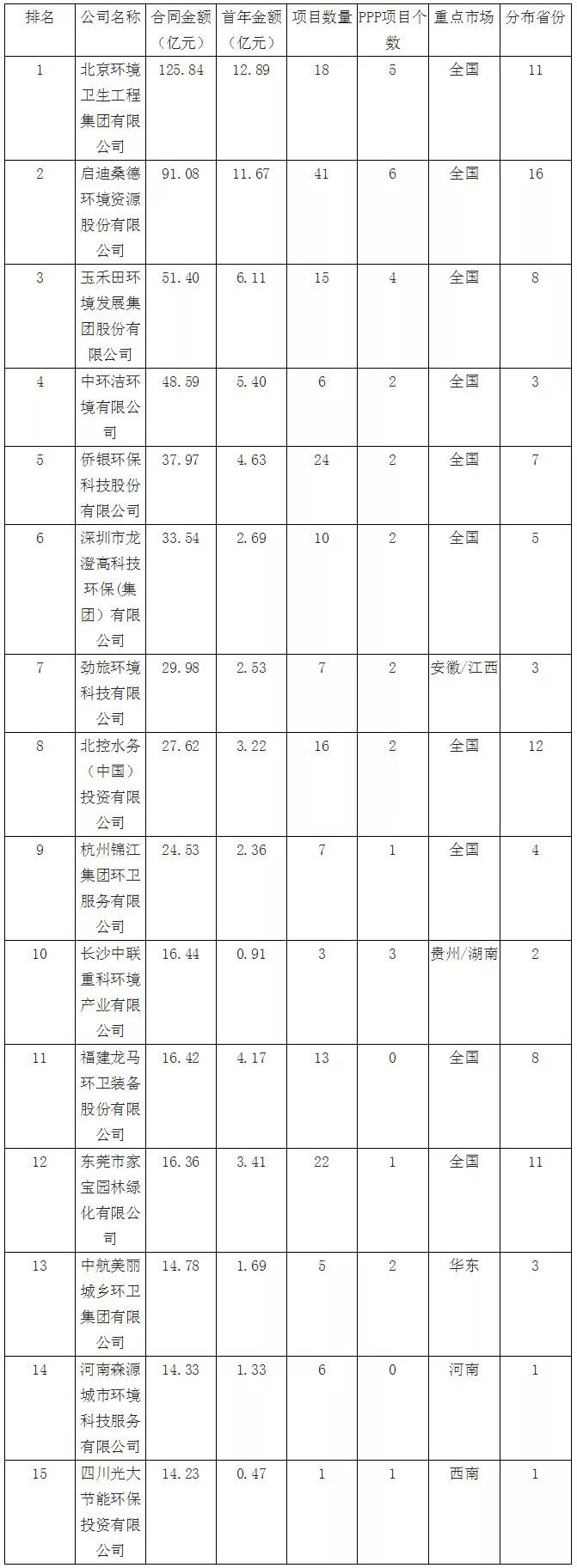

(2)2018 年上半年��,全國開標(biāo)環(huán)衛(wèi)市場化項(xiàng)目或標(biāo)段共計(jì) 5862 個(gè)���,中標(biāo)企業(yè)數(shù)量超過 3000 家;合同總金額突破 1000 億元(2017 年全年為 1700多億),首年金額達(dá) 225 億(2017 年全年為 321 億)��。其標(biāo) 3 個(gè)項(xiàng)目,總金額為 16.44 億元����,位列行業(yè)第十;全部為 PPP 項(xiàng)目,此類項(xiàng)目個(gè)數(shù)位列行業(yè)第四;首年金額為 0.91 億元����,若以合同總金額與首年金額的比值作為平均項(xiàng)目年限的估計(jì)值,則在中標(biāo)總金額前 25 名中���,中聯(lián)環(huán)境的平均項(xiàng)目年限最長����,約為 18 年�,可以長期獲得穩(wěn)定的服務(wù)收入。

(3)2018 年 7 月���,單月開標(biāo)項(xiàng)目再創(chuàng)新高�����,首年金額數(shù)量 1000 萬元以上的項(xiàng)目達(dá)到 119 個(gè)(有史以來單月最多)���,其中 1 億元以上的項(xiàng)目達(dá) 38 個(gè)����。

一方面���,增量區(qū)縣普遍采用環(huán)衛(wèi)一體化的模式開展環(huán)衛(wèi)工作����,另一方面�,存量區(qū)縣也在新項(xiàng)目中向科學(xué)劃分的標(biāo)段轉(zhuǎn)型,單個(gè)標(biāo)段的作業(yè)范圍越來越大�����,服務(wù)金額也越來越高����。

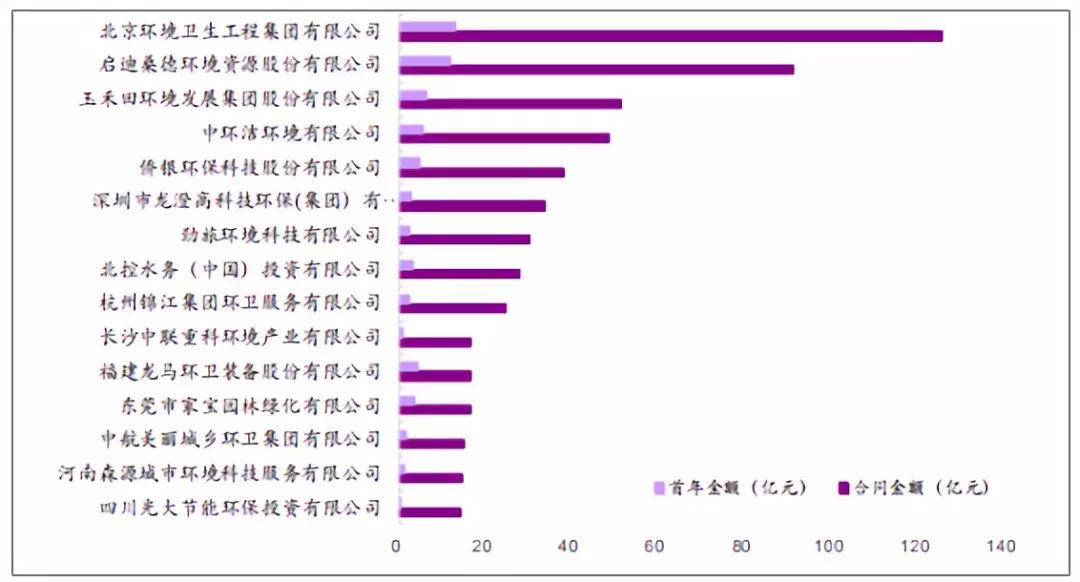

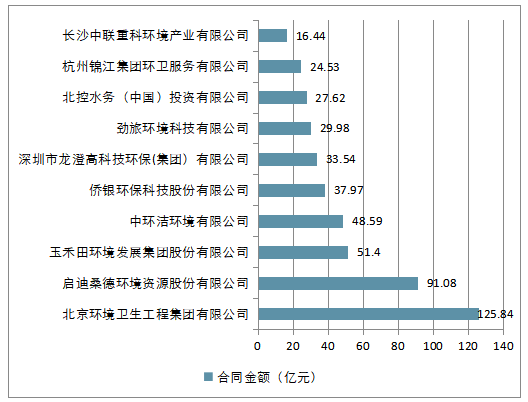

2018 年 H1 全國環(huán)衛(wèi)市場化項(xiàng)目金額 TOP15

2018年上半年環(huán)衛(wèi)市場化中標(biāo)合同金額TOP10

2018年上半年環(huán)衛(wèi)市場化中標(biāo)合同金額TOP15

隨著環(huán)保市場潛在市場的開發(fā)���,預(yù)計(jì)到2020年��,囊括環(huán)衛(wèi)設(shè)備�、環(huán)衛(wèi)服務(wù)、垃圾處理等領(lǐng)域在內(nèi)的環(huán)衛(wèi)產(chǎn)業(yè)總規(guī)模將達(dá)到2400億~2500億元����。

環(huán)衛(wèi)行業(yè)當(dāng)前處于發(fā)展期,其核心在于環(huán)衛(wèi)市場化進(jìn)度����。雖然根據(jù)市場數(shù)據(jù)2018年一季度全服務(wù)期訂單總額達(dá)到512億,遠(yuǎn)超去年同期����,但值得注意的是,相對于如此巨大的市場規(guī)模�,當(dāng)前20%的市場化滲透率仍舊顯得有些捉襟見肘。

雖然“互聯(lián)網(wǎng)+”及PPP等新模式不斷興起���,但傳統(tǒng)環(huán)衛(wèi)模式的變革已然箭在弦上不得不發(fā)�,據(jù)悉����,我國目前大部分地區(qū)的環(huán)衛(wèi)服務(wù)由政府提供,相當(dāng)于美國20世紀(jì)90年代的水平�����。

所以在未來前景一片光明但行業(yè)變革亟待開展的當(dāng)前,市場競爭之激烈可想而知���。不過可以判斷����,未來幾年內(nèi)��,設(shè)備采購成本高�����、融資成本高���、運(yùn)營能力差的小企業(yè)將被率先淘汰�����,融資能力強(qiáng)、產(chǎn)業(yè)鏈協(xié)同效應(yīng)強(qiáng)�、管理經(jīng)驗(yàn)豐富、政府資源良好的企業(yè)有望成為龍頭����,而且未來更多的資源向龍頭匯集�。

特此聲明:

1. 本網(wǎng)轉(zhuǎn)載并注明自其他來源的作品����,目的在于傳遞更多信息,并不代表本網(wǎng)贊同其觀點(diǎn)�����。

2. 請文章來源方確保投稿文章內(nèi)容及其附屬圖片無版權(quán)爭議問題���,如發(fā)生涉及內(nèi)容�����、版權(quán)等問題����,文章來源方自負(fù)相關(guān)法律責(zé)任。

3. 如涉及作品內(nèi)容�、版權(quán)等問題,請?jiān)谧髌钒l(fā)表之日內(nèi)起一周內(nèi)與本網(wǎng)聯(lián)系���,否則視為放棄相關(guān)權(quán)益�����。