一���、“雙碳”背景下高碳行業(yè)轉(zhuǎn)型的必要性

(一)碳中和背景介紹

IPCC于2018年發(fā)布的《全球1.5℃升溫特別報(bào)告》中指出,為實(shí)現(xiàn)全球變暖溫度控制在1.5℃以內(nèi)的目標(biāo)��,必須在21世紀(jì)中葉實(shí)現(xiàn)全球范圍內(nèi)凈零碳排放���,即碳中和。碳中和是指將因社會活動產(chǎn)生的二氧化碳排放量與通過商業(yè)碳匯或碳減排信用等活動所吸收的二氧化碳量等量��,從而使兩方相互抵消�����,凈碳排放量趨于零。

根據(jù)在聯(lián)合國環(huán)境規(guī)劃署(UNEP)于2020年發(fā)布的《排放差距報(bào)告》����,2009年至2019年是氣候行動的“失去的十年”,溫室氣體排放量并未得到十分明顯控制�����。為與《巴黎協(xié)定》1.5°C的目標(biāo)保持一致�,各國必須在2020年至2030年期間每年將溫室氣體排放量減少7.6%,當(dāng)前碳減排目標(biāo)下�,各國面臨的態(tài)勢依然十分嚴(yán)峻。

(二)高碳行業(yè)轉(zhuǎn)型在碳中和目標(biāo)達(dá)成上十分關(guān)鍵

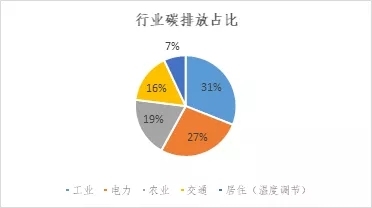

2020年全球排放約510億噸準(zhǔn)二氧化碳�����,其中工業(yè)(鋼鐵���、水泥��、塑料等)����、電力行業(yè)占比較大且均屬于傳統(tǒng)高碳行業(yè)排放。

圖 1國民經(jīng)濟(jì)行業(yè)碳排放占比

當(dāng)前中國的碳排放仍然呈現(xiàn)顯著的增長趨勢���,其中包括電力在內(nèi)的工業(yè)產(chǎn)業(yè)仍然是最主要排放源���,高碳行業(yè)低碳化發(fā)展是實(shí)現(xiàn)“雙碳”目標(biāo)的重中之重,其轉(zhuǎn)型需求顯得尤為迫切和重要�����。高碳行業(yè)是指傳統(tǒng)的碳密集和高環(huán)境影響項(xiàng)目��、經(jīng)濟(jì)活動或市場主體��。盡管�,近年來可持續(xù)金融市場的體量在不斷擴(kuò)大���,綠色金融體系和ESG投資在不斷完善����,然而由于缺乏明確的產(chǎn)品匹配或投資者對轉(zhuǎn)型風(fēng)險(xiǎn)的謹(jǐn)慎情緒�����,高碳行業(yè)往往被排除在綠色金融服務(wù)體系之外,在可持續(xù)融資方面處于不利地位����。而轉(zhuǎn)型金融則是對這些高碳企業(yè)起到關(guān)鍵性作用的金融工具。

高碳行業(yè)的成功轉(zhuǎn)型能夠有效助力全球?qū)崿F(xiàn)雙碳目標(biāo)���。據(jù)匯豐銀行的轉(zhuǎn)型報(bào)告稱���,英國重工業(yè)如果通過提升水泥、鋼鐵���、塑料和鋁行業(yè)的材料效率和循環(huán)性��,預(yù)計(jì)可使全球碳排放量減少40%�。通過新技術(shù)提高能源效率可以減少15-20%的短期排放�����。通過更好的回收利用�����、改進(jìn)產(chǎn)品設(shè)計(jì)�����、延長產(chǎn)品壽命以及新的基于服務(wù)和共享的商業(yè)模式,都能夠?qū)崿F(xiàn)進(jìn)一步的減排����。若高耗能產(chǎn)業(yè)能夠用可再生資源代替?zhèn)鹘y(tǒng)能源,如此大幅度的轉(zhuǎn)型不僅將大大緩解全球面對氣候問題的壓力�,也有助于為經(jīng)濟(jì)增長開辟新的空間,形成世界制造業(yè)新的商業(yè)模式����。

近年來政府在氣候變化問題上出臺的硬性法規(guī)導(dǎo)致石油巨頭公司的相繼虧損,陷入法律紛爭�,2019年非政府組織“地球之友”對石油巨頭之一的公司在碳排放問題上提出訴訟,荷蘭法庭在2021年5月裁決要求殼牌在未來十年內(nèi)將二氧化碳排放量減少45%�。傳統(tǒng)能源市場價格前景暗淡以及轉(zhuǎn)型風(fēng)險(xiǎn)日益凸顯,迫使這些高碳企業(yè)必須面對轉(zhuǎn)型措施如何落實(shí)這一問題�。2021年3月15日中央財(cái)經(jīng)會議對“30·60目標(biāo)”的重大意義以及相關(guān)工作做出重要闡述和部署,會議強(qiáng)調(diào)“十四五”作為碳達(dá)峰的關(guān)鍵期����、窗口期���,需要推動能源���、工業(yè)�����、建筑�����、交通等重點(diǎn)領(lǐng)域轉(zhuǎn)型工作���,高碳行業(yè)的低碳轉(zhuǎn)型任務(wù)迫在眉睫。

(三)轉(zhuǎn)型金融助力高碳行業(yè)可持續(xù)發(fā)展

轉(zhuǎn)型金融的應(yīng)用可有效補(bǔ)充綠色金融所無法覆蓋的高碳領(lǐng)域范圍�����。它擴(kuò)大了潛在發(fā)行人和投資者的可選范圍�,在收益和目標(biāo)類型上更加靈活,可不受局限于綠色項(xiàng)目��,而是涉及并聚焦于傳統(tǒng)高能耗行業(yè)的“碳密集”型和“提高碳捕捉效率”等項(xiàng)目���,從而創(chuàng)造更多投資選擇�����。同時轉(zhuǎn)型金融通常與發(fā)行人或發(fā)行人層面的具體企業(yè)績效相關(guān)聯(lián)��,因此它在金融市場中提出更多的問責(zé)制并提高項(xiàng)目運(yùn)行的透明度��,從而降低“漂綠”的風(fēng)險(xiǎn)��,進(jìn)一步有效落實(shí)高碳行業(yè)低碳轉(zhuǎn)型的環(huán)保效益�����,并建立人們對高碳產(chǎn)業(yè)綠色轉(zhuǎn)型能力的認(rèn)可與信心���,提高轉(zhuǎn)型金融市場的可靠性�����。

二���、轉(zhuǎn)型金融支持高碳行業(yè)的現(xiàn)狀

(一)國內(nèi)外轉(zhuǎn)型金融支持高碳行業(yè)的現(xiàn)狀

國際市場轉(zhuǎn)型金融地資金缺口依然較大,據(jù)估計(jì)�����,全球每年需要6.9萬億美元用于基礎(chǔ)建設(shè)投資����, 1.6到3.8萬億美元用于能源轉(zhuǎn)型投資。單依靠公共投資將無法滿足如此大規(guī)模資金缺口�,推動私人資本轉(zhuǎn)向轉(zhuǎn)型投資是進(jìn)一步擴(kuò)大轉(zhuǎn)型金融規(guī)模的關(guān)鍵。目前����,全球的可持續(xù)投資市場的市場規(guī)模仍在不斷擴(kuò)大。截至2020年底�,各國金融機(jī)構(gòu)已經(jīng)累計(jì)發(fā)行13種轉(zhuǎn)型債券。作為其中最受歡迎的產(chǎn)品��,可持續(xù)發(fā)展掛鉤債券(SLBs)最早出現(xiàn)于2019年的歐洲���,意大利能源公用事業(yè)公司Enel于2019年發(fā)行的一種與可持續(xù)發(fā)展目標(biāo)掛鉤的公司債券��。國際資本市場協(xié)會2020年6月推出指導(dǎo)性文件《可持續(xù)發(fā)展掛鉤債券原則》�,提供了可持續(xù)發(fā)展掛鉤債券具體指導(dǎo)標(biāo)準(zhǔn)���。截至2020年����,可持續(xù)發(fā)展掛鉤債券累計(jì)發(fā)行總額約180億美元,發(fā)行人涉及電力�����、鋼鐵����、水泥、建筑等多個行業(yè)�。2021年可持續(xù)性掛鉤債券的經(jīng)濟(jì)增長依舊非常強(qiáng)勁,上半年美國的可持續(xù)發(fā)展掛鉤債券的市場規(guī)模有32.9億美元的增長��,占總債券發(fā)行市場總額的6%�����。相比于綠色債券�,可持續(xù)發(fā)展掛鉤債券對于高排放行業(yè),尤其是在工業(yè)部門和依賴化石燃料的部門作用格外凸顯�����。

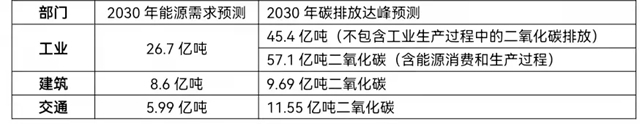

而在我國���,自李克強(qiáng)總理在十三屆全國人大會議上表示在實(shí)現(xiàn)碳達(dá)峰����、碳中和目標(biāo)的過程中,針對轉(zhuǎn)型需求的企業(yè)不僅存在于綠色企業(yè)���,棕色企業(yè)也應(yīng)當(dāng)受到關(guān)注后,轉(zhuǎn)型金融愈發(fā)受到各方關(guān)注����。目前轉(zhuǎn)型金融地產(chǎn)品品類和數(shù)量仍較為稀缺,無法為高碳行業(yè)提供切實(shí)幫助����。2021年初,中國銀行成功發(fā)行境外50億人民幣雙幣種等值轉(zhuǎn)型債券�����,募集資金地標(biāo)的項(xiàng)目為天然氣熱電聯(lián)產(chǎn)項(xiàng)目和天然氣發(fā)電及水泥廠余熱回收項(xiàng)目����,促進(jìn)傳統(tǒng)行業(yè)向低碳轉(zhuǎn)型。對于未來我國重點(diǎn)行業(yè)實(shí)現(xiàn)碳達(dá)峰和碳中和計(jì)劃預(yù)計(jì)所需的碳排放量��,相關(guān)部門也給出具體預(yù)測:

表 1碳達(dá)峰所需能源和碳排放預(yù)測

我國制定2030年前碳排放達(dá)峰行動方案����,重點(diǎn)在于優(yōu)化產(chǎn)業(yè)結(jié)構(gòu)和能源結(jié)構(gòu)��,實(shí)施金融支持綠色低碳發(fā)展專項(xiàng)政策����,設(shè)立碳減排支持工具����。目前,我國重點(diǎn)用能行業(yè)綠色低碳轉(zhuǎn)型地資金需求規(guī)模大依然較大���,國內(nèi)多家機(jī)構(gòu)及領(lǐng)導(dǎo)�、專家對于實(shí)現(xiàn)雙碳目標(biāo)期間的投資需求資金量也做出相關(guān)預(yù)測:

表 2實(shí)現(xiàn)碳達(dá)峰和碳中和的預(yù)測需求資金量

(二)轉(zhuǎn)型金融支持高碳行業(yè)轉(zhuǎn)型的難點(diǎn)

1�、轉(zhuǎn)型風(fēng)險(xiǎn)負(fù)面影響巨大

轉(zhuǎn)型風(fēng)險(xiǎn)給高碳企業(yè)帶來最明顯的危害是擱淺資產(chǎn)的風(fēng)險(xiǎn)。擱淺資產(chǎn)即為落實(shí)巴黎協(xié)定目標(biāo)對高耗能����、高污染資產(chǎn)進(jìn)行轉(zhuǎn)型干預(yù)所導(dǎo)致的氣候變化直接相關(guān)資產(chǎn)出現(xiàn)減值風(fēng)險(xiǎn)。擱淺資產(chǎn)不僅會給經(jīng)濟(jì)帶來系統(tǒng)性風(fēng)險(xiǎn)����,從而造成安全風(fēng)險(xiǎn),為企業(yè)融資帶來困難�����,同時也會導(dǎo)致高碳能源的擱淺所引發(fā)的價格沖擊。例如當(dāng)前煤炭生產(chǎn)上的市場估值在持續(xù)下降��,煤炭行業(yè)相關(guān)投資會影響到能源系統(tǒng)的安全�,多家全球性銀行和保險(xiǎn)機(jī)構(gòu)宣稱將不再為該行業(yè)提供融資與保險(xiǎn)服務(wù),煤炭行業(yè)的公司在為融資過程中的阻礙重重���。而傳統(tǒng)能源行業(yè)的聯(lián)動效應(yīng)導(dǎo)致石油消費(fèi)預(yù)計(jì)也將下降一半。除此之外在低碳政策的要求下實(shí)現(xiàn)經(jīng)濟(jì)轉(zhuǎn)型將對煤炭行業(yè)造成不可逆轉(zhuǎn)的擱淺資產(chǎn)風(fēng)險(xiǎn)����,能源供給與貨幣市場也有聯(lián)動效應(yīng),剛性政策約束將造成供需缺口�,導(dǎo)致化石能源價格提升,從而造成通貨膨脹���。

其次����,轉(zhuǎn)型風(fēng)險(xiǎn)會波及到企業(yè)的股票及收益����。碳減政策導(dǎo)致煤炭石油市場出現(xiàn)價格暴跌�、需求大幅度下降和匯率波動的情況����,對企業(yè)的財(cái)務(wù)和運(yùn)營業(yè)績造成了沉重的打擊。同時��,許多能源企業(yè)財(cái)報(bào)上呈現(xiàn)負(fù)值的現(xiàn)象通過負(fù)反饋效應(yīng)又將增加轉(zhuǎn)型風(fēng)險(xiǎn)的發(fā)生���。

2�����、高碳企業(yè)ESG表現(xiàn)不佳導(dǎo)致融資困難

ESG投資是一種通過注重環(huán)境���、社會責(zé)任和公司治理三方面因素從而獲得更高風(fēng)險(xiǎn)調(diào)整后的投資收益的投資方式。國際市場重視ESG信息披露與可持續(xù)發(fā)展戰(zhàn)略的能源公司數(shù)量逐漸增多也充分展現(xiàn)了ESG理念對能源企業(yè)轉(zhuǎn)型發(fā)展的重要性��。例如NS Energy發(fā)布了其在ESG信息上的具體表現(xiàn)和目標(biāo)計(jì)劃�����,包括可再生資源的實(shí)際應(yīng)用��,如何在疫情期間保障社會秩序與安全���,以及盡力滿足所有利益相關(guān)者的績效等�����。與此同時�����,資產(chǎn)管理機(jī)構(gòu)也積極開展ESG投資�����,據(jù)GSIA統(tǒng)計(jì)����,過去5年中ESG資產(chǎn)管理規(guī)模一直呈加速增長趨勢���,在2018年ESG資產(chǎn)管理規(guī)模就占全球資產(chǎn)管理規(guī)模的30%�����。據(jù)貝萊德統(tǒng)計(jì)��,僅2020年第一季度����,ESG策略作為主要投資的可持續(xù)型基金全球凈流入405億美元。中國A股于2018年正式被納入MSCI新興市場指數(shù)和MSCI全球指數(shù)����,以此增強(qiáng)了國內(nèi)金融機(jī)構(gòu)的ESG理念以及相關(guān)產(chǎn)品創(chuàng)新和推廣。投資機(jī)構(gòu)通過ESG優(yōu)化投資組合���、限制企業(yè)投資等形式倒逼企業(yè)轉(zhuǎn)型��,因此若企業(yè)不積極謀求轉(zhuǎn)型�����,將難以通過ESG渠道進(jìn)行有效融資��。

3�����、高碳企業(yè)會出現(xiàn)“漂綠”問題

“漂綠”風(fēng)險(xiǎn)即投資者或者企業(yè)將融資所得的綠色資金投到費(fèi)綠色的項(xiàng)目中��,這會導(dǎo)致可持續(xù)性金融市場的聲譽(yù)風(fēng)險(xiǎn)同時也導(dǎo)致棕色產(chǎn)業(yè)轉(zhuǎn)型成效無法達(dá)標(biāo)���,轉(zhuǎn)型金融將處于支持高碳企業(yè)轉(zhuǎn)型與防范“洗綠”“漂綠”的兩難局面�����。全球最著名的洗綠案例是大眾汽車的排放門丑聞����,大眾篡改車載排放調(diào)節(jié)軟件��,在所售部分柴油車安裝專門應(yīng)對尾氣排放檢測的軟件�����,可自動識別汽車是否處于被檢測狀態(tài)�,繼而在車檢時秘密啟動使汽車以“高環(huán)保標(biāo)準(zhǔn)”過關(guān)。而在平時行駛時這些汽車大量排放污染物�����,最高甚至達(dá)到美國法定標(biāo)準(zhǔn)的40倍����。大眾汽車關(guān)于"清潔柴油"發(fā)動機(jī)的虛假聲明通過多起訴訟使該公司損失了超過300億美元��,丑聞曝光以后��,大眾汽車的股票價值也下降了30%。

4���、高碳企業(yè)在轉(zhuǎn)型過程中存在技術(shù)����、資金����、政策支持方面存在局限性

當(dāng)前高碳企業(yè)的轉(zhuǎn)型技術(shù)完成度不高,迫切需要進(jìn)一步開發(fā)和關(guān)鍵技術(shù)的部署����。而在某些行業(yè)凈零碳技術(shù)是利基技術(shù),性能低���、成本高���,無法與現(xiàn)有工藝競爭。同時據(jù)估計(jì)����,脫碳成本約占全球GDP的5%。向凈零碳經(jīng)濟(jì)轉(zhuǎn)型需要大量前期投資,但回報(bào)僅在未來實(shí)現(xiàn)�,具有長周期性與不確定性。此外��,隨著向零碳轉(zhuǎn)型的加速����,從關(guān)閉的發(fā)電站或交通基礎(chǔ)設(shè)施中產(chǎn)生“擱淺”資產(chǎn)的風(fēng)險(xiǎn)也在增加,進(jìn)一步加劇投資者的顧慮�����。此外��,公共部門和私人部門在轉(zhuǎn)型相關(guān)研究與開發(fā)方面關(guān)聯(lián)性較低且合作渠道不明確����,缺乏監(jiān)測并協(xié)調(diào)轉(zhuǎn)型項(xiàng)目進(jìn)展情況的國際治理體系。

三�����、轉(zhuǎn)型金融的應(yīng)用路徑

(一)確定企業(yè)低碳轉(zhuǎn)型的發(fā)展路徑

金融機(jī)構(gòu)為每個企業(yè)根據(jù)其行業(yè)特點(diǎn)和公司發(fā)展現(xiàn)狀和前景建立清晰的轉(zhuǎn)型路徑���,該路徑需要具有透明度較高的信息披露政策,為發(fā)行人和投資者提供清晰的企業(yè)運(yùn)作信息。同時包括更多后續(xù)投資的前沿技術(shù)(如碳捕獲和儲存等負(fù)排放技術(shù))信息�。企業(yè)的轉(zhuǎn)型路徑首先需以行業(yè)綠色轉(zhuǎn)型路徑為指向標(biāo)。行業(yè)路徑不僅要符合《巴黎協(xié)定》的氣候目標(biāo)����,還需反映該行業(yè)平均水平或同類最佳水平,從技術(shù)層面證明其可行�����,并確保該行業(yè)符合凈零排放經(jīng)濟(jì)目標(biāo)����。其次公司需要選擇的關(guān)鍵績效指標(biāo)(KPIs),這些KPI和績效目標(biāo)需要與相關(guān)行業(yè)綠色過渡路徑保持一致甚至是超越���,并用于描述公司將如何以及何時趕上/遵循/超越該行業(yè)綠色轉(zhuǎn)型路徑����。高碳企業(yè)落實(shí)轉(zhuǎn)型時可通過特定KPI和相關(guān)績效水平清楚地說明特定轉(zhuǎn)型路徑的實(shí)施情況��。

其次���,金融機(jī)構(gòu)需要清晰辨明目標(biāo)企業(yè)的項(xiàng)目性質(zhì)���。即開發(fā)與應(yīng)用新能源的項(xiàng)目設(shè)定為綠色收益項(xiàng)目�����,以提高碳及其他傳統(tǒng)能源的使用率的項(xiàng)目則是轉(zhuǎn)型項(xiàng)目�。以西班牙石油公司repsol提出的轉(zhuǎn)型金融框架為例�,將可再生能源及氫能源項(xiàng)目、生物燃料項(xiàng)目及清潔型運(yùn)輸項(xiàng)目設(shè)置為轉(zhuǎn)型性的綠色收益項(xiàng)目���,它在可持續(xù)性目標(biāo)上的實(shí)效主要在于提高綠色項(xiàng)目在企業(yè)總體項(xiàng)目的占比��,從而降低企業(yè)總體的碳排放率�。而以提高傳統(tǒng)能源使用率��、提升碳捕捉率���、循壞使用碳燃料�����、非生物領(lǐng)域的能源運(yùn)輸項(xiàng)目為代表的轉(zhuǎn)型項(xiàng)目則是純粹意義上的轉(zhuǎn)型項(xiàng)目���,這些項(xiàng)目可以體現(xiàn)在企業(yè)績效的KPI指標(biāo)上���,在實(shí)現(xiàn)可持續(xù)目標(biāo)上可以預(yù)設(shè)具體碳排放的減少量��。

(二)衡量氣候轉(zhuǎn)型風(fēng)險(xiǎn)

目前全球主流的衡量氣候轉(zhuǎn)型風(fēng)險(xiǎn)的方法是情景分析和壓力測試法�,由于氣候轉(zhuǎn)型風(fēng)險(xiǎn)具有較大的不確定性且伴隨復(fù)雜的動態(tài)和連鎖反應(yīng),而情景分析與壓力測試方法可以解決這些障礙��。氣候轉(zhuǎn)型風(fēng)險(xiǎn)模型可以量化轉(zhuǎn)型過程中的轉(zhuǎn)型政策和技術(shù)變化對高碳行業(yè)或高污染行業(yè)公司的收入和成本造成的影響���。氣候轉(zhuǎn)型風(fēng)險(xiǎn)分析模型框架包括設(shè)置氣候情景����、評估行業(yè)和宏觀經(jīng)濟(jì)影響�、分析對微觀企業(yè)的財(cái)務(wù)影響、評估金融機(jī)構(gòu)的風(fēng)險(xiǎn)�、分析系統(tǒng)性金融風(fēng)險(xiǎn)的影響這5個步驟:

第一步是設(shè)置氣候情景,情景設(shè)置一般會包括一個基準(zhǔn)情景和若干個轉(zhuǎn)型情景���。以清華大學(xué)對我國煤電發(fā)電企業(yè)進(jìn)行氣候轉(zhuǎn)型風(fēng)險(xiǎn)情景分析過程為案例����,煤電企業(yè)的轉(zhuǎn)型情景一般以《巴黎協(xié)定》為導(dǎo)向��,以全球或各個國家設(shè)定的減排目標(biāo)為基準(zhǔn),按照現(xiàn)有既定的趨勢發(fā)展��,基于國際能源署(IEA)滿足2度溫升情景碳排放目標(biāo)從而來預(yù)測結(jié)果��。

第二步是評估行業(yè)和宏觀經(jīng)濟(jì)影響這一步基于上述氣候情景�,利用宏觀經(jīng)濟(jì)計(jì)量模型或綜合評價模型來評估在基準(zhǔn)和轉(zhuǎn)型情景下行業(yè)特別是高碳行業(yè)和宏觀經(jīng)濟(jì)指標(biāo)的發(fā)展變化。根據(jù)IEA預(yù)測���,2030年全球碳價會有所上升�����,而煤電的需求會比當(dāng)前減少50%�����。上述的情景設(shè)置得到未來我國煤電需求下降和碳價上升的假設(shè)數(shù)據(jù)�。

第三步是分析對微觀企業(yè)的財(cái)務(wù)影響�����,把行業(yè)和宏觀經(jīng)濟(jì)層面的影響轉(zhuǎn)化為財(cái)務(wù)報(bào)表上的各種財(cái)務(wù)指標(biāo)的變化�����。基于上述結(jié)果�����,未來煤炭市場需求下降以及新能源價格競爭將導(dǎo)致煤電企業(yè)營業(yè)額減少���,而碳價增加和融資成本提升會加重企業(yè)經(jīng)營的成本,進(jìn)一步促使其重要以資本收益率為代表財(cái)務(wù)指標(biāo)的惡化�����。

第四步是評估金融機(jī)構(gòu)的風(fēng)險(xiǎn)�。標(biāo)的企業(yè)的財(cái)務(wù)指標(biāo)發(fā)生變化之后會影響其金融風(fēng)險(xiǎn)的指標(biāo),進(jìn)而影響與其有金融業(yè)務(wù)往來的金融機(jī)構(gòu)的風(fēng)險(xiǎn)��,以發(fā)電企業(yè)近年來的財(cái)務(wù)報(bào)表作為基礎(chǔ)數(shù)據(jù)�����,基于未來可能發(fā)生的未來沖擊和影響因素����,預(yù)測企業(yè)未來10年的財(cái)務(wù)指標(biāo),再把這些財(cái)務(wù)指標(biāo)輸入違約率模型��,最終得出受到轉(zhuǎn)型因素影響下的違約率結(jié)果,實(shí)現(xiàn)從違約率的變化向融資成本變化���。

第五步是分析系統(tǒng)性金融風(fēng)險(xiǎn)的影響�。單個金融機(jī)構(gòu)風(fēng)險(xiǎn)的變化會傳導(dǎo)轉(zhuǎn)化成系統(tǒng)性監(jiān)管指標(biāo)的變化����,這些反應(yīng)影響的指標(biāo)包括銀行業(yè)的核心資本充足率、保險(xiǎn)行業(yè)的償付能力充足率等�,以此監(jiān)管機(jī)構(gòu)衡量金融子行業(yè)的運(yùn)行秩序和金融業(yè)整體穩(wěn)健程度。

(三)設(shè)定合適的轉(zhuǎn)型金融框架

目前在國際市場上用于幫助高碳行業(yè)進(jìn)行低碳或脫碳轉(zhuǎn)型的金融工具主要有三類:

第一種是在綠色(Use of Proceeds)債券類目下的轉(zhuǎn)型債券���,它的主要目標(biāo)是針對溫室氣體(GHG)排放量高的“棕色”行業(yè)����,幫助其籌集資金��,使其傳統(tǒng)高排放的工業(yè)體系向低碳綠色方向轉(zhuǎn)變�����,促進(jìn)高碳排放活動脫碳���,完成向凈零排放轉(zhuǎn)型的目標(biāo)��。例如��,英國天然氣分銷公司Cadent Gas Limited向市場推出的“轉(zhuǎn)型債券”以及歐洲復(fù)興開發(fā)銀行(EBRD)于2019年發(fā)行的用于支持對“難減排”行業(yè)的能源效率進(jìn)行投資綠色轉(zhuǎn)型債券就是屬于這一種�。

第二種是可持續(xù)性掛鉤債券(SLBs),該債券的發(fā)行所得可不用于綠色或以可持續(xù)為目標(biāo)的項(xiàng)目���,可用于一般公司經(jīng)營目的或其他目的�����。它主要通過公司關(guān)鍵績效指標(biāo)(KPIs)和可持續(xù)性績效目標(biāo)(SPTs)來評定。債券收益所投入的經(jīng)營活動所反應(yīng)出的公司關(guān)鍵績效指標(biāo)(KPIs)需要滿足在預(yù)先設(shè)立的可持續(xù)性績效目標(biāo)(SPTs)���。如果發(fā)行者沒有完成可持續(xù)性績效目標(biāo)(SPTs)則需要支付額外費(fèi)用��。因此���,可持續(xù)性掛鉤債券也是一種基于企業(yè)績效的具有前瞻性的債券形式。

第三種是可持續(xù)性掛鉤綠色債券(SLGBs)�����,它是將綠色債券的使用收益模式和可持續(xù)性掛鉤債券基于企業(yè)績效的檢驗(yàn)框架相結(jié)合,屬于一種新的混合型債券��,該債券按照可持續(xù)性掛鉤債券(SLBs)的要求發(fā)行�,債券的收益則用于綠色項(xiàng)目。日本建筑公司高竹(Takamastu)于2021年3月發(fā)行了全球首筆可持續(xù)性掛鉤綠色債券�����,發(fā)行周期為五年��,該債券的收益則是用于高竹新型環(huán)保材料的建筑制造�。預(yù)計(jì)這種形式的債券會在未來的轉(zhuǎn)型金融市場被廣泛應(yīng)用。

(四)設(shè)定針對轉(zhuǎn)型項(xiàng)目的監(jiān)管框架

整個轉(zhuǎn)型過程需要匹配一個明確的監(jiān)管框架��,以防止道德風(fēng)險(xiǎn)以及“漂綠”風(fēng)險(xiǎn)���,同時廣泛開展關(guān)于利益和風(fēng)險(xiǎn)的公眾意識運(yùn)動���,以促進(jìn)項(xiàng)目所需的投資。金融機(jī)構(gòu)和相關(guān)信用評級機(jī)構(gòu)需要從內(nèi)部監(jiān)督和企業(yè)外部報(bào)告兩方面進(jìn)行����。內(nèi)部監(jiān)督主要是對目標(biāo)項(xiàng)目進(jìn)行定期審查和重新校準(zhǔn),以反映跟蹤運(yùn)營條件和市場發(fā)展情況����,如是否有新技術(shù)會比預(yù)期更早上線����,以此重新校準(zhǔn)制定流程�,在某些必要情況下加強(qiáng)嚴(yán)格性,并確保項(xiàng)目持續(xù)改進(jìn)��。其次���,根據(jù)選定KPI跟蹤績效公司的實(shí)施流程��,根據(jù)選定KPI跟蹤項(xiàng)目開展的實(shí)際績效�,并獲取這些KPI的基礎(chǔ)運(yùn)營的交付情況�����。這一流程包括選擇適當(dāng)?shù)母櫤凸浪愎ぞ?���,比如衡量溫室氣體的績效工具���,以及任何未以溫室氣體排放量表示的KPI等價物��。

設(shè)計(jì)轉(zhuǎn)型融資計(jì)劃的金融機(jī)構(gòu)需修改其風(fēng)險(xiǎn)管理實(shí)踐��,將目標(biāo)企業(yè)的風(fēng)險(xiǎn)偏好��、投資范圍�����、投資和融資狀況與長期氣候轉(zhuǎn)型風(fēng)險(xiǎn)相協(xié)調(diào)�����。金融機(jī)構(gòu)需調(diào)整投資風(fēng)險(xiǎn)權(quán)重��,以反映轉(zhuǎn)型路徑��,并將其計(jì)入要求其持有的監(jiān)管資本中�。西班牙石油公司Repsol設(shè)有一個可持續(xù)融資委員會,負(fù)責(zé)審查由Repsol使用收益融資工具(綠色債券和轉(zhuǎn)型債券)資助以開發(fā)和應(yīng)用新能源和可再生能源為主的綠色轉(zhuǎn)型項(xiàng)目���,并篩選以提高傳統(tǒng)能源使用率為主的轉(zhuǎn)型項(xiàng)目�,通過可持續(xù)性掛鉤債券進(jìn)行融資���,監(jiān)控其關(guān)鍵績效指標(biāo)(KPI)以及校準(zhǔn)可持續(xù)性績效目標(biāo)(SPT)���,以驗(yàn)證其是否符合框架下所述的承諾��。

金融及相關(guān)機(jī)構(gòu)同時要監(jiān)督企業(yè)定期輸出外部報(bào)告�,以確保轉(zhuǎn)型項(xiàng)目信息的透明度��。企業(yè)對于項(xiàng)目后續(xù)跟進(jìn)的基礎(chǔ)上��,首先需要公開披露關(guān)于所選KPI績效的最新信息�,參考轉(zhuǎn)型計(jì)劃中提到的具體情況,每年報(bào)告需要提及關(guān)鍵績效在可持續(xù)性方面做出的貢獻(xiàn)����,例如,資本支出與轉(zhuǎn)型戰(zhàn)略和修訂后的業(yè)務(wù)運(yùn)營保持一致(資本支出是金融市場參與者要考慮的關(guān)鍵業(yè)績指標(biāo)�,也是改變公司溫室氣體排放足跡的先導(dǎo)指標(biāo)。其次是轉(zhuǎn)型戰(zhàn)略中指出的計(jì)劃采取過程中的其他行動��,例如產(chǎn)品線多樣化��、資產(chǎn)退役情況��、修訂供應(yīng)商關(guān)系等��,如果企業(yè)實(shí)際績效落后于轉(zhuǎn)型戰(zhàn)略中預(yù)計(jì)的績效�,則應(yīng)提供所實(shí)施的緩解措施的相關(guān)信息,從而修訂計(jì)劃����,按流程交付所選KPI的影響。

四����、轉(zhuǎn)型金融支持高碳行業(yè)低碳轉(zhuǎn)型建議

繼碳達(dá)峰和碳中和的目標(biāo)提出后,轉(zhuǎn)型金融的概念開始受到廣泛的關(guān)注���,這表明金融機(jī)構(gòu)不僅僅需要為綠色企業(yè)提供融資幫助�����,更應(yīng)支持高碳企業(yè)向低碳化轉(zhuǎn)型升級����。金融機(jī)構(gòu)針對低碳轉(zhuǎn)型的規(guī)劃需要系統(tǒng)的制定��,但是目前在全球范圍內(nèi)��,對轉(zhuǎn)型金融的定義和范圍還缺乏共識���,因此首先需要明確轉(zhuǎn)型金融的概念��、標(biāo)準(zhǔn)和分類���,在國際市場上隨著轉(zhuǎn)型案例的增多���,進(jìn)一步完善轉(zhuǎn)型金融項(xiàng)目的有關(guān)目錄,同時提供可持續(xù)性的基準(zhǔn)定義���,促進(jìn)可持續(xù)性績效衡量的標(biāo)準(zhǔn)化�����。在完善轉(zhuǎn)型風(fēng)險(xiǎn)定價模型的同時�����,可以引入全面的碳定價框架�,為碳排放創(chuàng)造了一個市場信號���。對于金融機(jī)構(gòu)來說����,碳定價提供了關(guān)鍵的數(shù)據(jù)點(diǎn)��,可以更廣泛地用于信貸風(fēng)險(xiǎn)框架中定價����,針對碳定價方面可以采取獎勵低碳行為的措施。

目前��,市場對公司投資轉(zhuǎn)型的激勵有限��,在投資者投資動機(jī)不足��,市場資金不充裕的情況下�����,政府可以對轉(zhuǎn)型金融產(chǎn)品提供支持����,為轉(zhuǎn)型項(xiàng)目提供資金,來增強(qiáng)市場信心����。同時,政府采取階段性的財(cái)政激勵措施��,比如針對轉(zhuǎn)型債券設(shè)置稅收優(yōu)惠或者直接贈款降低轉(zhuǎn)型時期的融資成本��,以支持轉(zhuǎn)型金融市場發(fā)展。除此之外促進(jìn)公共部門和私人企業(yè)在研發(fā)方面的溝通和協(xié)作�����,可以有效提升轉(zhuǎn)型技術(shù)發(fā)展和創(chuàng)新的效率���,政府還可以幫助建立行業(yè)聯(lián)盟��,使投資社會化����,為測試和部署新技術(shù)提供便利�。

作者:

萬秋旭 中央財(cái)經(jīng)大學(xué)綠色金融國際研究院助理研究員 長三角綠色價值投資研究院研究員

施瑩 長三角綠色價值投資研究院科研助理

原標(biāo)題:IIGF觀點(diǎn) | 轉(zhuǎn)型金融支持高碳行業(yè)低碳轉(zhuǎn)型的對策研究